El margen de intereses de Banco Sabadell crece un 2,8% desde junio, a perímetro constante, por el menor coste de los recursos Los ingresos por comisiones crecen, en un trimestre estacionalmente débil, impulsadas principalmente por la gestión de activos Incrementa el nivel de actividad, tanto en particulares como en empresas, lo que debería reflejarse en un mayor crecimiento del crédito en adelante

El margen de intereses sigue manteniendo una tendencia positiva gracias a los menores costes de financiación y a la fortaleza de la generación de ingresos del banco en un entorno de tipos de interés bajos.

En términos de grupo, y hasta septiembre de 2015, se sitúa en 2.240,3 millones de euros (+35,8% interanual). Excluyendo TSB, alcanza los 1.973,1 millones de euros acabado el tercer trimestre del año (+19,6% interanual) y mejora un 2,8% frente al segundo trimestre, hasta los 674,1 millones de euros. Los resultados por operaciones financieras (ROF) totalizan 1.152,3 millones de euros al cierre de septiembre de 2015.

.jpg)

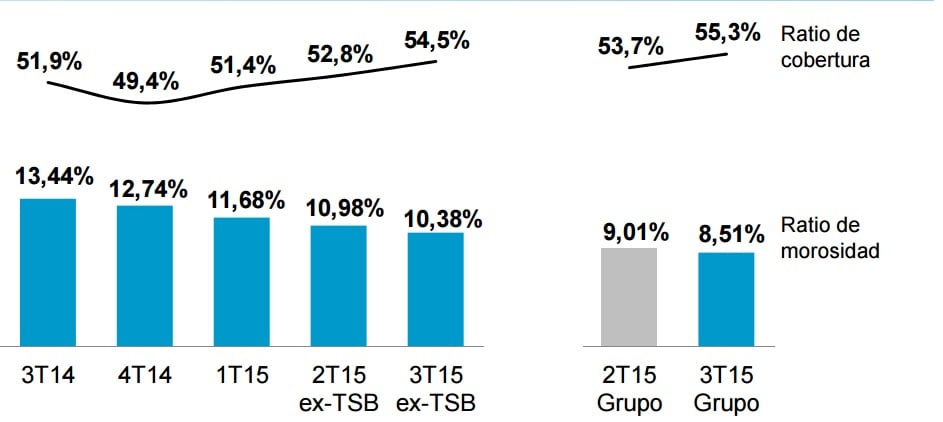

El ratio de morosidad sigue reduciéndose. El ratio del grupo se sitúa en el 8,51% (10,38%, ex-TSB) . Excluyendo TSB, esta ratio se sitúa en el 10,38% al cierre del tercer trimestre desde el 10,98% de junio. En línea con los objetivos marcados, los activos problemáticos se han reducido en 839 millones de euros desde junio. En los últimos doce meses, dicha reducción es de 2.996 millones de euros. También mejora la ratio de cobertura hasta el 55,3% desde el 53,7% del segundo trimestre del año en términos de grupo (54,5% en relación con el 52,8% del segundo trimestre del año sin TSB).

En cuanto a los niveles de capital, el Tier 1 alcanza el 11,6% y el CET1 fully loaded el 11,4%, holgadamente por encima de las exigencias regulatorias. La ratio de eficiencia mejora hasta el 47,50% sin considerar TSB (desde el 53,14% a cierre del ejercicio de 2014). Hasta el 30 de septiembre, la comercialización de inmuebles en balance continúa a un elevado ritmo y también se mantiene la reducción del descuento en el precio de venta. En total, se han vendido 7.654 unidades en los últimos nueve meses, con una reducción del descuento sobre el valor bruto del 44%, frente al 50% de hace un año.

La compañía destaca un menor nivel de provisiones, gracias al esfuerzo realizado en la primera mitad del año Buena evolución de los volúmenes de TSB, tanto en hipotecas como en depósitos, y control de costes; algunas mejoras de tecnología podrán adelantarse a la migración del próximo año. Las provisiones totales a cierre del mes de septiembre se sitúan en 1.955,2 millones de euros, tras dedicar a esta partida 206,1 millones de euros en los tres últimos meses. El ritmo de dotación de provisiones se reduce notablemente, gracias a lo anticipado en la primera mitad del año.

Los ingresos por comisiones continúan su crecimiento en el trimestre a pesar de la estacionalidad propia de estos últimos tres meses, impulsados principalmente por la gestión de activos. Se sitúan en 728,2 millones de euros al cierre del tercer trimestre de 2015 (+15,7% interanual). Al cierre de septiembre, los recursos de clientes en balance suman 129.957,2 millones de euros y presentan un incremento interanual del 33,5% (-0,3% frente al trimestre anterior). El total de recursos de clientes de fuera de balance asciende a 35.715,9 millones de euros, lo que supone un crecimiento del 20,4% interanual y un 0,9% frente al trimestre anterior.

La inversión crediticia bruta, sin dudosos, representa un 66% del activo total consolidado del grupo y cierra septiembre de 2015 con un saldo de 134.847 millones de euros. En términos interanuales, presenta un incremento del 32,5% (sin TSB, 104.743 millones de euros, representando un +2,9% interanual). Se observa una aceleración en el crecimiento de los préstamos a pymes y en la nueva producción de préstamos hipotecarios, así como una mejora en todas las cuotas de mercado. Destacan la facturación en TPV, donde la cuota alcanza el 16,90%, y la de crédito documentario, que se sitúa en el 31,07%. Sobresale también la nueva producción de hipotecas, que avanza a buen ritmo con un aumento en los últimos 12 meses del 29,5% en las operaciones y del 48,5% en términos de importe.

De esta forma, el Banco Sabadell concluye los nueve primeros meses de 2015 con un beneficio neto atribuido de 579,8 millones de euros, un 59,4% más que en el mismo periodo del año pasado. Excluyendo TSB, el beneficio neto atribuido ha sido de 540,2 millones de euros (+48,5% interanual).

Este tercer trimestre se ha caracterizado por la buena evolución del margen de intereses en un entorno de tipos bajos y por el buen comportamiento de los ingresos por comisiones. En estos primeros nueve meses del año, los costes han continuado estables, la dinámica comercial ha seguido mejorando y también la concesión de crédito, sobre todo en el ámbito de las empresas.