Fue un 7 de septiembre cuando los informativos locales de Madrid giraban su mirada hacia la bolsa española. Metrovacesa

experimentaba una espectacular subida al calor de los rumores que apuntaban a que el macroproyecto Eurovegas iba a instalarse finalmente en Alcorcón, ya descartada la opción de Barcelona. Daniel Pingarrón, estratega de mercados de IG Markets, asegura que esta constructora del mercado continuo y “toda aquella relacionada, como Quabit” y pequeñas inmobiliarias “chicharreras podrían beneficiarse en caso de que salga Eurovegas”.

Obvio que tiene “muchos problemas”, como afirma Álvaro Blasco, director de Atlas Capital, “mucho volatilidad” añadida, pero ¿sabrán identificar cuando es el momento de hacer trading intradía? Esa es la cuestión. Se trataría, como aquella vez, de “un espectacular repunte no esperado”.

COTIZACIÓN METROVACESA (FUENTE: EI)

Es, además, una de las compañías que viene siendo respaldada por las casas de análisis en los últimos tiempos.El bróker de Carax Alphavalue apuntaba a una recomendación de compra con un objetivo que coloca en los 1.17 euros, pues las tras los últimos recortes “subimos la recomendación a comprar con un potencial del 25.3%”. Es, para Roberto Moro, analista de Apta Negocios, compra “por encima de 1,15 euros”, señal clara para el experto.

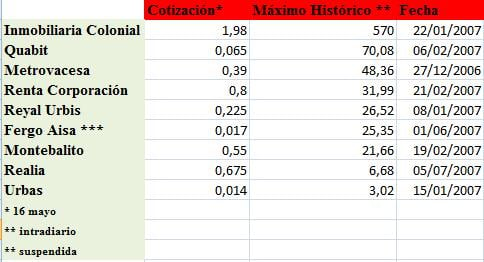

Con “algo menos de un euro pueden hacerse con 70 acciones de la constructora Urbas o unas 15 de Quabit”, apuntaba mi compañera Ana Linares, para la Zona Premium de Estrategias de Inversión. Sorprende progreso -a la baja- para una inmobiliria que partía de máximos de 70 euros.

Dentro ya del Ibex 35, Sacyr Vallehermoso -con todos los 'peros' que ustedes quieran ponerle- ha comenzado a mostrar “indicadores divergencias alcistas y señales de compra”. En el corto plazo, afirman los expertos de Renta 4, puede ser 'compra' a corto plazo siempre con “stop loss en 1,34 euros”.

'ACCIONES CALDERILLA' (FUENTE: EI ZONA PREMIUM)

La última noticia que teníamos del proyecto Eurovegas fue este mismo miércoles cuando el Gobierno regional presidido por Ignacio González anunciaba que sacaría a concurso el plan del multimillonario estadounidense Sheldon Adelson.

Más opciones: el Banco Popular. Apunta Daniel Pingarrón que, a pesar del “mal trimestre”, la ampliación de capital -que ha traído por la calle de la amargura y del desplome a la entidad en las últimas semanas- “se saldará con éxito” gracias a que detrás, cubriéndola, se encuentran la mayor parte de los bancos. Además, “si España solicita el rescate”, aunque sea el 'virtual', término introducido ayer no se sabe muy bien por quién..., “tendrá una buena evolución”. En lo que va de año, el Popular se ha dejado en el Ibex 35 más del 60% de su valor.

El Departamento de Análisis de Renta 4, asegura que el valor ha chocado con la resistencia de 1,95 euros”, pero que su abultada “sobreventa, hacen de él una compra especulativa”. ¿Cuándo llegará ese momento? Con la superación “a corto plazo de 1,32/1,33 euros”.

Paradojas del rescate y de la vida, hay índices que muestran mejores oportunidades que los considerados, como diría nuestro experto de la Zona Premium José Luis Cava, 'los más fuertes entre los fuertes', pero claro, cuando se viene de tan abajo... “El índice griego sube más del 80% en lo que va de año y es el índice más alcista”, asegura IG Markets. “Volverán de nuevo los temores a que Grecia pueda salir del euro, pero el selectivo lo hará bien”.

Comúnmente se dice que el Ibex 35 es el selectivo más bancarizado de entre los principales índices mundiales, pero si se abre el abanico el Athex Index 20 no tiene nada que envidiarle. Atendiendo al volumen de capitalización, las siete primeras compañías del selectivo ateniense o son bancos u organismos relacionados con el sector financiero. Piraeus Bank, Bank of Chipre y Popular Bank of Chipre ocupan, con diferencia, los tres primeros puestos y son presas del rebote, aún a pesar de todas las turbulencias que pesan sobre las ruinas griegas.

En todo caso, si no les convencen ni inmobilirias ni bancos -comprensible a todas luces- entra en acción el Forex. Pingarrón señala directamente al florín húngaro, moneda de un país “rescatado desde 2008”, pero con una inmejorable proyección para este tipo de trading, según el experto.

Al cambio con la moneda única ha llegado a alcanzar los 324 HUF en las últimas 52 semanas de máxima. Hoy cotiza en 278 florines al cambio.

A este cambio se puede sumar el par AUD/USD, esto es, enfrentar dólar canadiense con el americano. “Ha superado las medias móviles de 100 y de 200 días. El apetito de riesgo anima la acción alcista”, afirma Greg Michalowski, de FX for a living en su blog de Estrategias de Inversión.

¿Algo más? Las materias primas se encuentran entre las opciones gustosas de intradía. La plata adelanta al oro -como ya hace habitualmente-, también el cobre, según Pingarrón. Más barata y, además, con mayor proyección alcista. En el acumulado anual avanza más del 11%. En el caso del cobre, su tendencia es inversamente proporcional a la apreciación del dólar, así que ya saben aquello del momentum.

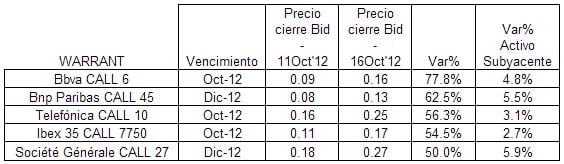

Y, por último, otra opción de inversión para valientes son los warrants vía, claro está, apalancamiento. Son productos con “precios pequeños, normalmente entre 0.01 Euros y 3 euros”, explica Javier López Velayos, de Société Générale. “El máximo riesgo que se asume al invertir con Warrants es la propia inversión. Por eso, puede ser un producto atractivo para llevar a cabo una serie de estrategias tácticas sobre activos que presenten una alta Volatilidad, para tratar de conseguir una rentabilidad importante en poco tiempo.”

Pongamos por caso el ejemplo del BBVA. Hoy abría el mercado, tras dos espectaculares repuntes de miércoles y martes sucesivamente, por encima del nivel de 6,6 euros. En el caso de un warrant call a 6 euros y con vencimiento a 12 octubre, la variación obtenida es del 77,8%. (Ver recuadro)

Rentabilidades en Warrants emitidos por Société Générale calculadas con los precios de cierre BID de los Warrants, del 11 al 16 Octubre 2012. Fuente: Société Générale