Los analistas de Renta 4 han elevado el potencial de Grifols por encima del 80%, situando el precio objetivo en 22,50 euros, frente a los 19 euros anteriores, ante las expectativas de una mejora de los resultados de la compañía a partir de 2024.

“Al amparo de la relevante mejora operativa que viene registrando la compañía hemos procedido a revisar nuestras estimaciones al alza para los ejercicios 2024 en adelante (R4e EBITDA 2024 +11,3% 2025 +9,3%)”, explica Álvaro Arístegui, analista de Renta 4, en una nota. “La fuerte expansión del margen bruto, gracias al crecimiento de los volúmenes de plasma recuperado y a la reducción del coste medio por litro, son las principales razones por las que mejoramos nuestras estimaciones (tendencias que esperamos se mantengan en los próximos trimestres impulsadas por el plan de mejoras operativas >450 mln eur)”.

A más largo plazo, la mejora de los resultados de Biotest, tras el arranque de la nueva fábrica de fraccionamiento, junto con la contribución esperada de los nuevos productos en fase de desarrollo clínico, principalmente Fibrinógeno y Trimodulin, serán las palancas de crecimiento.

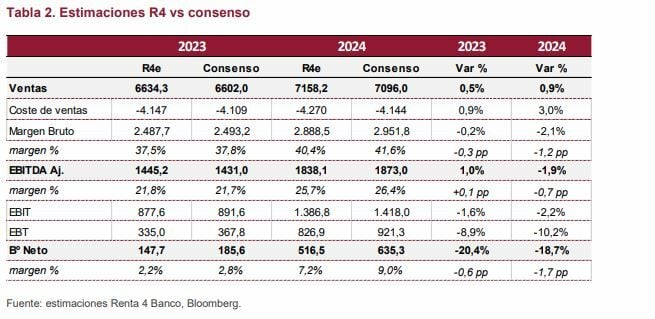

No obstante, a pesar de la mejora de las expectativas, Renta 4 se sitúa en la banda baja del consenso del mercado, que asume la obtención de todos los ahorros de costes del plan de mejoras operativas y una relevante reducción de deuda. La principal diferencia reside en nuestra estimación del margen bruto sobre ventas (R4e 2024 40,4% +286 p.b. vs 41,6% +383 p.b. del consenso).

“Creemos que hay cierto riesgo en la estimación del consenso, que podría traducirse en revisiones a la baja. No obstante, procederemos a revisar al alza nuestra previsión, en caso de apreciar que la mejora esperada sea superior, en línea con el consenso”, explica Arístegui.

Catalizadores a corto plazo

En cuanto a los resultados del tercer trimestre de este año, Renta 4 prevé “una mejora secuencial, incluso más relevante que la apreciada en el segundo trimestre” (coste de abastecimiento sensiblemente menor al trimestre anterior). Junto con el previsible desapalancamiento financiero tras el cierre de la transacción de desinversión de una participación relevante en SRAAS (-1x DFN/EBITDA hasta <6x), deberían contribuir a mantener el buen tono del valor.

“El ajuste al alza de nuestras estimaciones ha impactado positivamente nuestra valoración de la compañía, que fijamos en 22,5 euros por acción (+18,4% vs 19 eur/acc anteriormente)”, señalan los expertos. “El elevado potencial de revalorización hasta nuestro precio objetivo, junto con las positivas noticias (resultados y desinversiones), que esperamos para los próximos meses, nos llevan a reiterar nuestra recomendación de ‘sobreponderar’”.

Hoy las acciones de Grifols se anotan una subida a media mañana de un 1,10% hasta marcar 12,39 euros, situándose como uno de los motores de un IBEX 35 que intenta un rebote tras cuatro días de caídas. El valor acumula una revalorización de un 15% en lo que va de año, con la capitalización bursátil en unos 5.260 millones de euros.