BBVA sigue defendiendo su movimiento estratégico para hacerse con la parte del capital, algo más de un 50% que le falta de la entidad turca Garanti. Es la apuesta de su consejero delegado, Onur Genç, proveniente de esa filial a pesar de los interrogantes que presenta tanto la situación política del país, con el efecto divisa, con la devaluación de la lira.

Aunque sí parece haberse enfriado la perspectiva de una nueva mirada a Sabadell tras la fusión fallida con la entidad. Según el CEO de BBVA lo que quiere hacer ahora el banco es seguir creciendo, pero solo con su propio negocio y su desarrollo. El pasado Día del Inversor, la entidad vasca sí había dejado la puerta abierta a esa posibilidad, que, por cierto, desde Sabadell siguen negando.

Aun así, desde Barclays consideran que podría haber futuro en una operación de este tipo, al entender que la presencia en España, en cuota de mercado es muy baja, solo supera ligeramente el doble dígito y hay sinergias entre ambas entidades. La firma británica ha elevado además el precio objetivo del valor, a pesar de la que está cayendo en el mercado, mientras apoya la OPA sobre Garanti y una pequeña mejora en el panorama español y también en el de México, uno de sus mercados fundamentales.

En concreto Barclays coloca su PO en los 6,60 euros por acción desde los 6,40 anteriores, con lo que le otorga un potencial de mejora en su cotización del 37% para el valor. Además, tras el ERE, espera otro ajuste de costes para dentro de un año, a finales de 2022 que podría suponer un ahorro para el banco de 190 millones globales, de los que 140 se concentrarían en España.

Además, tras las nuevas inversiones y la recompra de acciones Barclays calcula que el capital adicional que todavía tendrá BBVA en sus arcas será de 4.200 millones de euros en 2023.

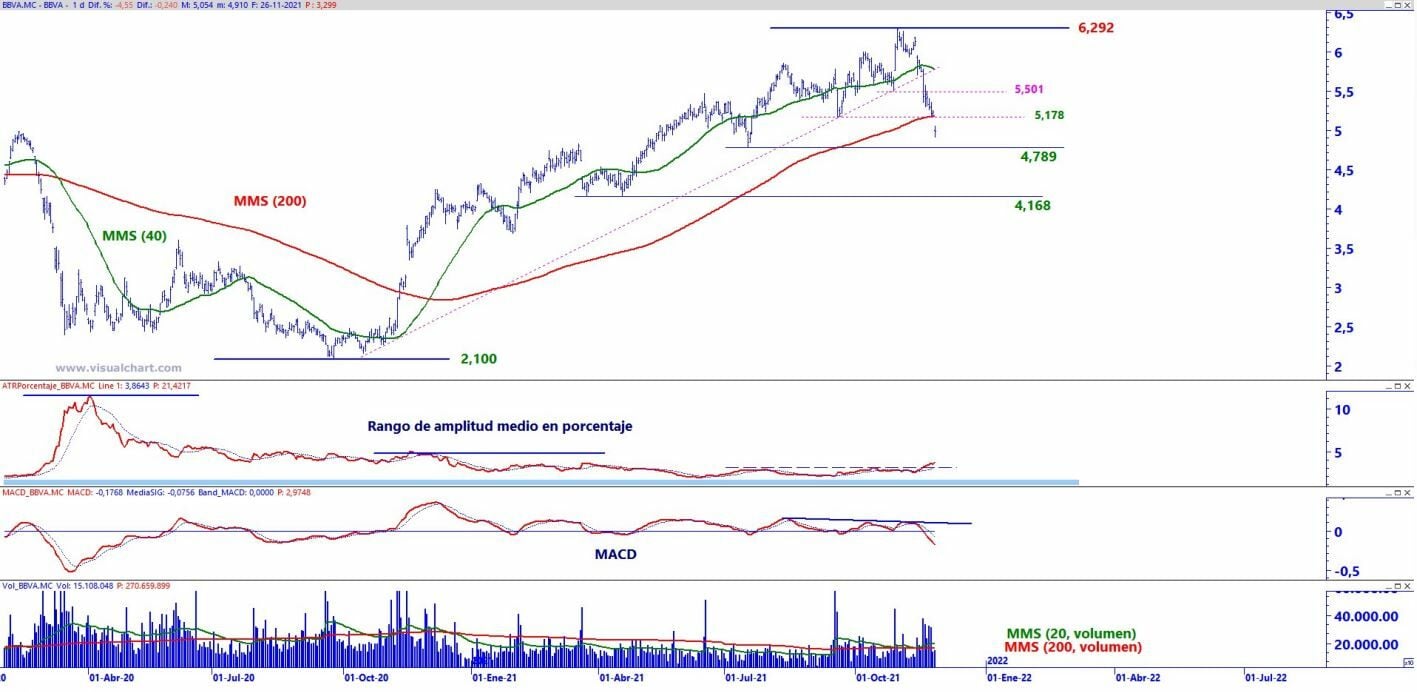

En su gráfica de cotización, vemos que el valor sigue por debajo de los niveles perdidos tras las caídas a plomo a cuenta de la variante ómicron, pero con visos de recuperación. Todo ello suma esos recortes superiores al 22% como segundo peor valor del Ibex tras IAG en el mes de noviembre. En lo que va de año, mantiene avances que rozan el 23%.

BBVA, según nos indica el analista técnico de Estrategias de Inversión José Antonio González “acumula la perforación de varios soportes relevantes en las últimas sesiones, al tiempo que la actividad de contratación repunta posiciones con contundencia. En este sentido, asistimos recientemente a la vulneración de su media móvil simple de 200 periodos o de largo plazo, que proyecta un próximo objetivo bajista hasta los 4,789 euros por acción, cota a partir de la cual, junto con lecturas de sobreventa en osciladores, podría desarrollar una reacción alcista en precio, tras la verticalidad del último impulso correctivo que parte desde máximos”.

BBVA en gráfico diario con Rango de amplitud medio en porcentaje, oscilador MACD y volumen de contratación

Los indicadores premium de Estrategias de Inversión aportan un 7 de los 10 puntos posibles a BBVA que muestra una tendencia mixta para el valor, alcista a largo plazo y bajista a medio, momento total positivo, tanto lento como rápido, mientras avanza, creciente el volumen de negocio, a medio y también a largo plazo. En negativo, la volatilidad del valor, creciente en sus dos vertientes.

“A precios actuales y con un BPA estimado para el cierre de 2021 de 0,61€/acción, el mercado paga un PER de 10v, en línea con el múltiplo medio para sus principales competidores. El mercado paga 0.78v su valor en libros, frente a una media para las entidades financieras españolas de 0.67v, por tanto, no hay descuento por este múltiplo”, según destaca la analista fundamental de EI, María Mira.

Considera también que “el valor no parece caro, pero tiene mayor riesgo que sus competidores por estar presente en geografías como Turquía. En base a nuestro análisis fundamental, mantenemos recomendación neutral para una inversión a largo plazo. Acción con un riesgo superior a la media”.