No vamos a firmar ningún acuerdo que ponga en riesgo el futuro de Argentina. Eso es lo que ha dicho el ministro Axel Kiciloff en una conferencia en Nueva York después de que el país y los fondos buitres hayan sido incapaces de llegar a un acuerdo. Para Kicilof "esto no es un default, ya que Argentina quería y podía pagar ", ha afirmado el ministro.

Argentina está dispuesta como siempre a dialogar. Vamos a buscar una solución justa, equitativa y legal para el 100% de nuestros acreedores.

Pero que no nos quieran obligar a hacer algo injusto y que no nos quieran olvidar a hacer algo que pueda poner en riesgo la sostenibilidad financiera que ha logrado Argentina. Ha insistido el ministro en la conferencia en la que el ministro ha sido muy duro contra todos los partícipes de este caso: El juez Griesa, los fondos buitres y las agencias de calificación crediticia como S&P que ha bajado la deuda del país en default selectivo. Kicilof ha sido duro y ha llamado a todos los que apelaban por el default, "voceros de la extorsión". (Ver:¿Por qué está Argentina al borde del default?)

Hay quienes creen que la pose de los negociadores argentinos, que se ha traducido en una constante negativa a reunirse cara a cara con los holdouts podría haber una razón: si el pago a los fondos buitre no se consensua se entendería que no ha sido voluntario ni negociado y la RUFO no se dispararía.

Distribución de la deuda argentina

.jpg)

La cuestión, entonces, es evitar que el resto de bonistas que aceptaron el canje en 2005 y 2010 no inunde con demandas la justicia internacional para pedir el mismo trato que van a recibir los holdouts.

¿Qué supondría esto para los argentinos? Se manejan distintas cifras que van desde los 15.000 millones de dólares hasta cifras estratosféricas de hasta 500.000 millones. Esta misma semana, la agencia Bloomberg afirmaba que los pagos a los que tendría que hacer frente Argentina si se dispara la RUFO podría llegar a los 29.000 millones de dólares.

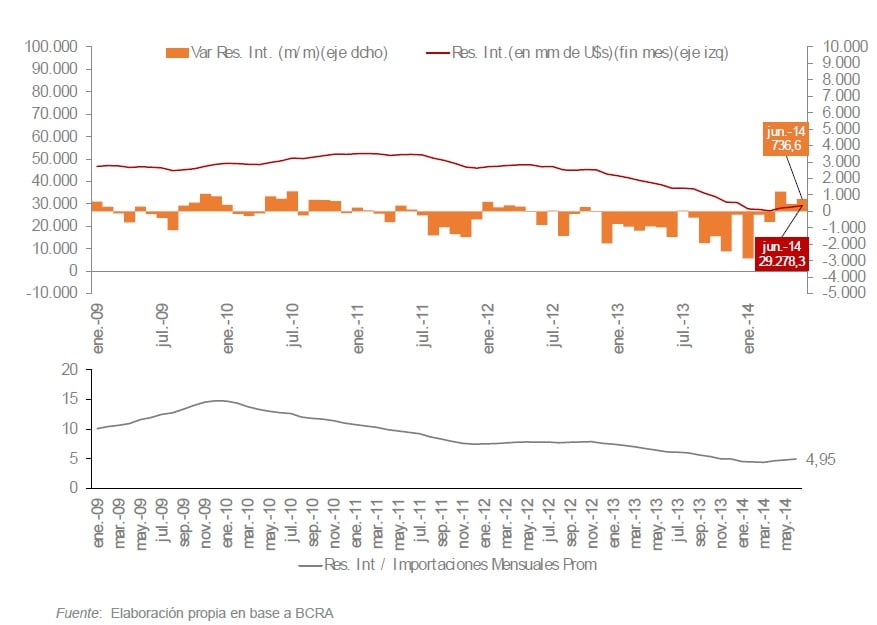

La cifra no parece escandalosa, aunque hay que tener en cuenta que es prácticamente el total de las reservas internacionales que están en la caja del Banco Central de la República de Argentina (BCRA).

Reservas del Banco Central

Sin embargo, Alejandro Henke de Proficio afirmaba en su artículo que “el posible nuevo default de la deuda reestructurada ofrece un riesgo adicional a los mencionados: Aquellos que pensaron que se podría haber hecho un canje más ventajoso para Argentina volverían a la carga (como de tan duro terminó fracasando, hagámoslo más duro…). En este escenario no es descartable que además propongan incluir en la nueva y más dura reestructuración a los bonos con Ley Argentina que, hasta aquí, no se verían afectados”.

Según un informe de la consultora Abeceb.com con un default se registraría una caída de 3,5% del PIB; la inflación anual superaría el 40% y, además, el consumo podría contraerse un 3,8% en 2014, explican.

Con acuerdo la caída del PIB caería un 1,5% y la inflación se situaría en el 34,5% y el consumo se reduciría un 1,8%.

Hay que tener en cuenta que la economía argentina no pasa por su mejor momento. El PIB se contrajo un 0,2% en el primer trimestre con respecto al mismo periodo del año anterior y un 0,8% frente al último trimestre de 2013.

Por el momento, además, nadie espera que la crisis de un nuevo default contagie a otros países. “En caso de que esto ocurra, no esperamos que esta nueva crisis se contagie a otros países, ya que se trata de una situación única, y tampoco creemos que tenga el efecto que tuvo el default de Argentina de 2001 en su economía, ya que esta vez el país sí es solvente, pero sí creemos que lastrará el desarrollo de esta economía, ya en dificultades, afectando a las compañías expuestas a ella”, explican en Link Securities.

La propia presidenta del FMI, Christine Lagarde ha afirmado que no habrá consecuencias sustanciales externas, ya que Argentina lleva fuera de los mercados mucho tiempo.

Sin embargo, el default de Argentina podría ser una fuente de ingresos para algunos inversores –más allá de los holdouts-. Si la Asociación Internacional de Swaps y Derivados (ISDA) decidiese disparar el cobro de los CDS asociados a la deuda argentina, los bancos y emisores de estos derivados podrían tener que desembolsar hasta 1.000 millones de dólares, según los cálculos de la agencia Reuters.