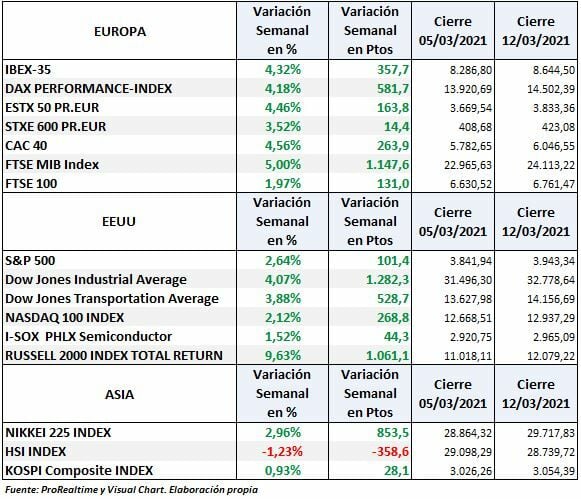

La semana ha concluido con fuertes subidas en las principales bolsas a ambos lados del Atlántico.

En Europa se han situado la mayoría por encima del 4%. El EURO STOXX 50 ha subido un 4,46%, con un máximo “intrasemanal” que dejó al índice a tan solo 21 puntos (0,55%) de su máximo histórico dejado previo a la crisis pandémica en 3.867 y cerrando la semana en 3.833 a tan sólo un 0,88% de dicho máximo.

El Dax ha vuelto a dejarnos nuevo máximo histórico en 14.595 cerrando la semana con una variación semanal del 4,18% y el IBEX 35 ha subido un 4,32% rompiendo al alza el nivel de los 8.466 puntos, cerrando en 8.644.

En EEUU en esta semana ha habido subidas que oscilan entre un 9,63% en el Russell 2000 y un 2,12% que ha subido el NASDAQ 100. Puede parecer pequeña la subida pero que sea inferior al resto no significa que sea una subida pequeña.

El S&P 500 que ha cerrado con una subida del 2,64% y ha cerrado en 3.943 puntos, el jueves dejó un nuevo máximo histórico en 3.960 a tan solo un 1% del nivel psicológico de los 4.000 puntos (número redondo).

El DOW JONES Ind con una subida del 4,07% cerro en máximo histórico y lo mismo hizo el Russell 2000 con una subida del 9,63%.

SITUACIÓN

Los temores esta semana se centraban en las subidas de tipos reales y las subastas de bonos del Tesoro de EEUU.

Al final, aunque el bono a 10 años tuvo fuertes subidas de rendimiento alcanzando un máximo en 1,642 y cerrando la semana en 1,625, máximo desde el 1 de enero de 2020, las bolsas han continuado con las alzas como hemos visto.

Cierto que las subidas de rendimiento de los bonos preocupan y ponen nerviosos a los inversores en bolsa, pero aún no ha llegado ese nivel que podría hacerlas caer con fuerza y que determinados analistas sitúan en el 2% y veremos si llega allí, cuando se llegue, cual es la situación y cuando se alcanza esa cifra.

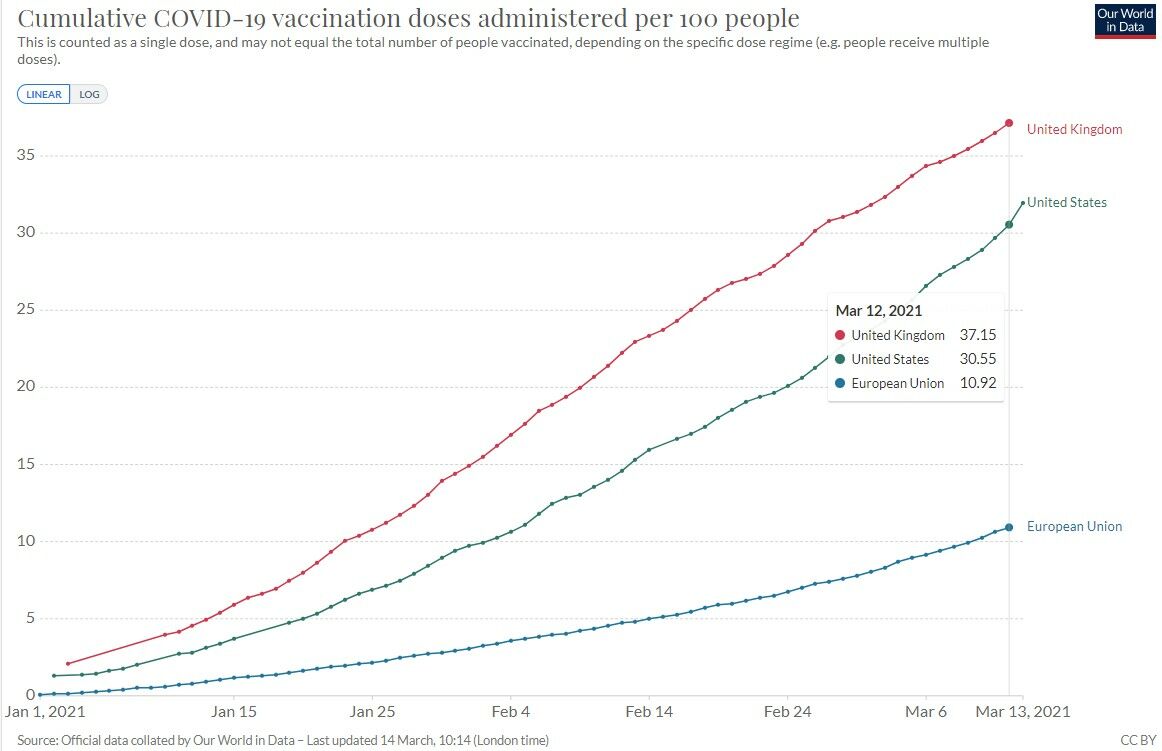

No obstante, las subidas de rendimientos debidas a las expectativas de mejora de la economía como es el caso de EEUU, debido a la apertura de la economía por la finalización del plan de vacunación en el mes de julio, no se pueden ver mal y el crecimiento económico a partir de ahí será muy fuerte y positivo para las compañías, sobre todo las domésticas.

Los activos cíclicos y los value podrían seguir liderando el mercado, porque los inversores apuestan a que el lanzamiento de la vacuna y el estímulo fiscal apoyarán la reapertura de la economía.

Se siguen produciendo trasvases de capital hacia las acciones cíclicas, es decir, ligadas al ciclo económico que con esas expectativas de fuerte crecimiento se verán favorecidas, sobre todo aquellas denominadas domésticas porque la economía de EEUU crecerá antes que por ejemplo Europa cuyo plan de vacunación aún está en entredicho y los repartos de las ayudas por llegar.

También se habla de la correlación entre el aumento de rentabilidades de los bonos y las caídas del Nasdaq 100, pero no creo que se deba tanto a la subida de rentabilidades de los bonos como a la rotación de activos debida principalmente a la sobrevaloración de algunos componentes del índice que están corrigiendo esos excesos y tienen ponderaciones elevadas en la capitalización del índice.

Un ejemplo claro es Tesla que lleva corregido desde su máximo histórico el pasado 25 de enero en $900,40 hasta el mínimo del pasado viernes 5 de marzo un 40,08%. Apple lleva corregido en un plazo similar un 19,90% y Netflix un 16,91%.

El índice NASDAQ 100 desde máximos ha llegado a corregir un 12,04% y desde allí está rebotando. Pero de su situación hablaremos en el análisis de la situación técnica.

No obstante, no debemos de perder de vista que cuando los rendimientos están rayando el cero a los inversores les importan menos las valoraciones de las acciones porque se quedan sin opciones para invertir, pero en cuanto la renta fija comienza a producir cierta rentabilidad, los inversores miran con mucho más cuidado las valoraciones de las acciones.

En la semana que comienza hay que tener en cuenta 3 claves que podrían producir movimientos en los mercados:

El envío de cheques del plan de estímulo por 1.400 dólares por persona debería haber comenzado este fin de semana y deberían llegar a 159 millones de hogares, lo que por supuesto, tendrá su derivada hacia los mercados de renta variable.

El miércoles que hay el comunicado del Comité de Mercado Abierto (FOMC) de la Reserva Federal y veremos si se pronuncian respecto a los tipos de interés y hay que seguir la rueda de prensa posterior al comunicado. Aunque no se esperan cambios, podría actuar como catalizador para que se produzcan movimientos en los rendimientos.

El viernes vencimiento trimestral de derivados que suelen producir movimientos especulativos, generalmente al alza hasta el vencimiento.

En la semana siguiente podría haber un cambio sustancial en el panorama, cuando menos aumentar la volatilidad tras los vencimientos de derivados. El motivo es porque se harán los rebalanceos trimestrales de los fondos de inversión que también podrían producir movimientos inesperados en los mercados y con las subidas habidas hasta el momento en la renta variable, dicho rebalanceo podría producir fuertes ventas en los mercados de acciones.

En definitiva, es difícil que los mercados en general dejen de ser atractivos y noticia, sea por una u otra causa.

SITUACIÓN TÉCNICA

Si miramos los gráficos y nos olvidamos por un momento de todo lo anterior, la situación técnica es tan interesante e intensa como la económica desde el prisma de un inversor que crea en el análisis técnico.

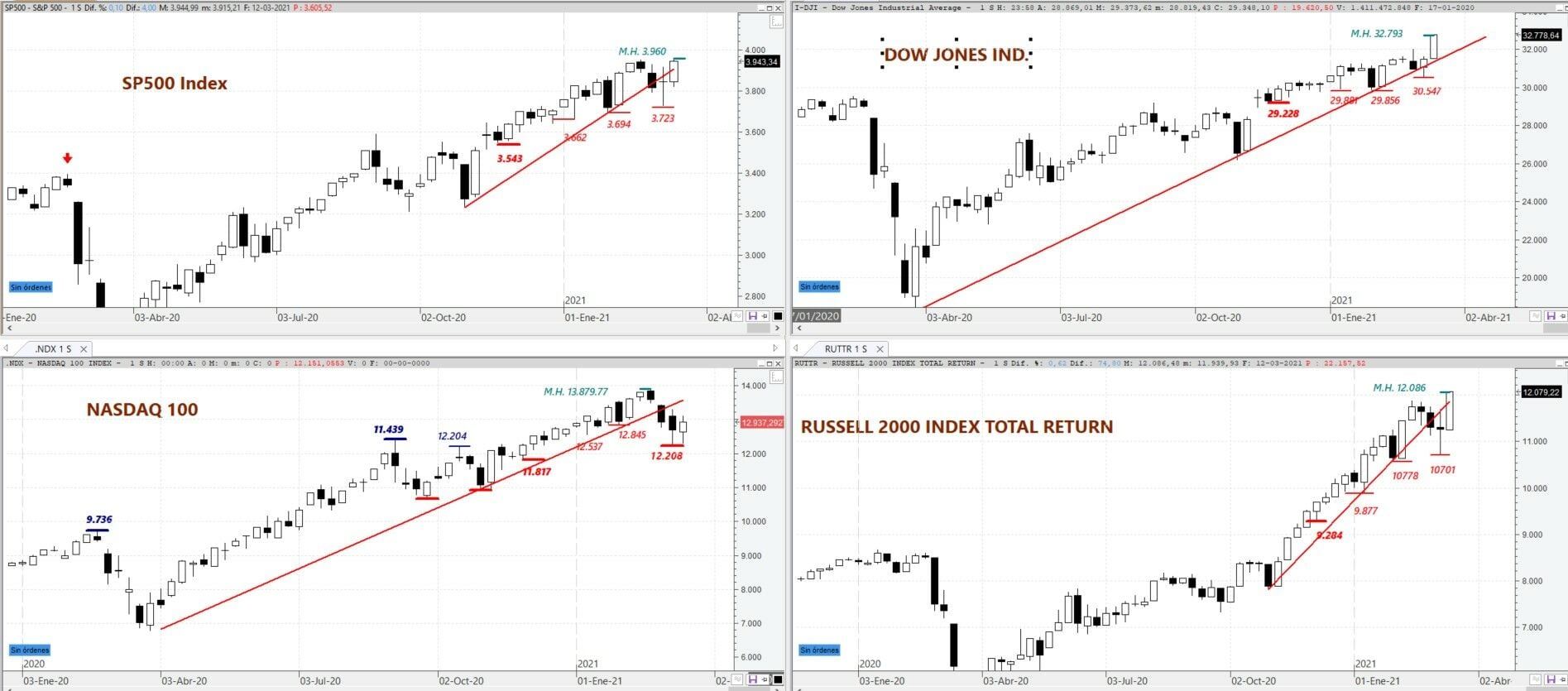

Situación técnica de: S&P 500, DOW JONES Ind, NASDAQ 100 y Russell 2000

Nuevos máximos históricos y en subida libre todos excepto el Nasdaq que ha tenido un retroceso que hay que revisar bien desde el corto plazo.

Ahora Wall Street se enfrenta a nuevos retos: el S&P500 frente a los 4.000 puntos y el Nasdaq frente a continuar su caída iniciada el 16 de febrero o continuar el rebote posterior iniciado el 5 de marzo.

Técnicamente vemos tres aspectos a tener en cuenta:

1.- El DOW JONES Ind que hasta final de año era el índice que se quedaba atrás y provocaba divergencias que frenaban las subidas ha pasado a ser quien tira de los mercados con fuerza. Le acompaña con mucha fuerza el Russell 2000 que en gráfico semanal nos han dejado velas grandes con cierres en máximos:

Gráficos semanales de: S&P 500, DOW JONES Ind, NASDAQ 100 y Russell 2000

La divergencia en esta ocasión nos la deja el Nasdaq 100 que durante toda la recuperación desde marzo de 2020 ha liderado las subidas, en las últimas 4 semanas se ha quedado atrás.

Ha sufrido una corrección desde sus máximos históricos una corrección fuerte 12,04% pero aún no es preocupante a pesar de que en gráfico diario vemos giro bajista y confirmación del mismo. Pero tras un mínimo en esa corrección en 12.208 que hay que controlar, se ha producido un rebote alcista que le podría llevar al menos hasta la zona del 13.500 / 13.575, en caso de continuar que parece pudiera ser lo más probable. Para ello, debe superar en primera instancia los 13.117 con una vela alcista clara, fuerte.

Para los traders, para el trading, es la primera señal de venta. Cabe recordar que así como en Europa se corrigió la subida iniciada en marzo de 2020 en el mes de octubre, cuando Europa cayó con fuerza, en los EEUU aún no ha corregido nada de ese tramo de subida con la excepción de este movimiento del NASDAQ que nos ha dejado una señal.

NASDAQ 100 en gráfico diario

De continuar la divergencia del Nasdaq con el resto, podría producirse un proceso de lateralización de las cotizaciones del índice Nasdaq y un freno a las subidas del S&P500 y con su probable lateralización.

Si por el contrario lograra volver a máximos, la fiesta alcista continuaría por el momento

S&P 500: 2 aspectos a tener en cuenta

1.- Tiene de una parte el lastre de la fuerte ponderación en su capitalización bursátil de las Big Tech que como hemos dicho han sufrido bastante últimamente y aún así ha subido, lo que muestra claramente que las grandes compañías de EEUU están tirando al alza.

2.- Va a alcanzar muy probablemente el nivel psicológico de los 4.000 puntos y como hemos dicho en otras ocasiones, es una barrera psicológica pero que funciona. Lo normal es que la primera vez que lo alcance y supere, lo pierda posteriormente con cierta rapidez para volver a superarlo posteriormente y consolidar el nuevo máximo.

Muchos traders de muy corto plazo se ponen cortos en esa zona para recomprar cuando la pierde esa primera vez.

Situación técnica de: Dax, EURO STOXX 50, CAC 40 e IBEX 35

En Europa, la situación es buena. El Dax ha vuelto a máximos históricos y a la subida libre, mientras el Euro Stoxx 50 se encuentra a un 0,88% del máximo histórico dejado previo al crash de 2020.

Es muy probable, si los acontecimientos comentados en el apartado “situación” de este análisis lo permiten, que de aquí al viernes, el Euro Stoxx 50 pruebe el ataque a sus máximos históricos, pero hay que verlo.

Las velas señales de los índices europeos son claras, fuertes y alcistas:

Gráficos semanales de: Dax, EURO STOXX 50, CAC 40 e IBEX 35

El IBEX 35 ha roto la resistencia situada en 8.466 puntos de índice y han sido apoyado como el resto de Europa por los sectores de bancos y automoción con subidas superiores al 2%:

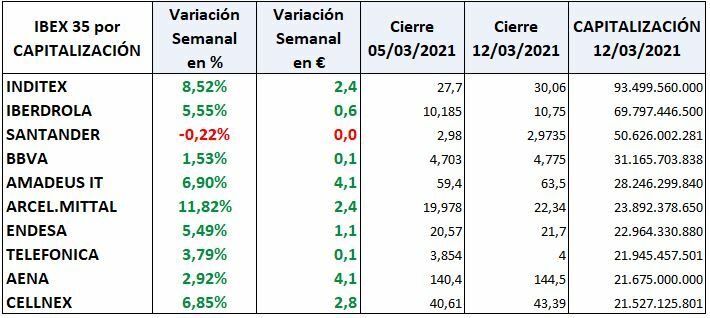

Dentro del IBEX, el comportamiento semanal de las 10 empresas de mayor capitalización ha sido la siguiente: