La epidemia del coronavirus le ha quitado todos los titulares a la cumbre de Davos y ha provocado la formación de un techo en el NASDAQ 100.

Desconocemos la verdadera magnitud de la epidemia del coronavirus, pero es obvio que resulta la excusa perfecta para que se produzca una corrección en las bolsas lideradas por el NASDAQ 100.

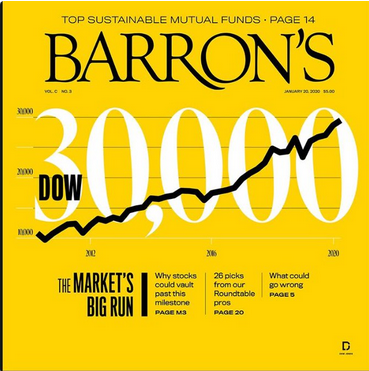

Basta con ver esta portada de Barron´s para apreciar el elevadísimo grado de complacencia existente entre los inversores.

El crecimiento exponencial de los contagiados durante el fin de semana va a provocar entre los inversores el deseo de reducir riesgos, por lo que las bolsas pueden experimentar un brusco retroceso en la primera mitad de la semana.

La historia nos ha enseñado que este tipo de crisis suelen acabar rápidamente y con un giro brusco al alza de las bolsas. Esperemos que este período sea también corto en este ocasión.

El FED va a hacer todo lo posible para que no se produzca una caída descontrolada de las bolsas. Por ese motivo, vamos a considerar como escenario más probable el desarrolo de una fase correctiva (más o menos profunda) en el NASDAQ 100 y en el S&P 500, no el inicio de una tendencia bajista.

Por ese motivo, tras la conclusión de la actual fase correctiva, lo más probable es que el NASDAQ 100 y el S&P 500 desplieguen otro tramo al alza, que probablemente llevará al S&P 500 a la zona de los 3.500, apoyándose en el soporte que le proporcione el FED.

Ahora bien, el miedo a la propagación del coronavirus, las elevadísimas valoraciones y el sentimiento extremo de los inversores hace muy probable que se produzca una corrección en las bolsas por el deseo de reducir los riesgos contraídos.

Ya el jueves de la semana pasada advertimos de que resultaba muy probable que las bolsas estadounidenses hubiesen iniciado una fase correctiva. Incluso dijimos en relación con el S&P 500: "consideraremos como escenario más probable a corto plazo una vuelta a la zona de soporte de los 3.300-3.280. La perforación del 3.280 aceleraría las presiones bajistas."

Pues bien, en la sesión del viernes el S&P 500 marcó un mínimo justo en 3.283.

Ahora nos fijaremos con gran atención en dicho nivel, porque si fuese perforado muy probablemente se dirigiría a la zona de los 3.245, que es la siguiente zona de soporte.

El NASDAQ 100 dibujó el viernes un escape falso al alza. Es un signo de formación de techo a corto plazo. En nuestro comentario del jueves de la semana pasada dijimos: "La zona de soporte se encuentra en torno a 9.145. La perforación de este nivel aceleraría las órdenes de venta. En mi opinión, esa es la clave. Si el NASDAQ perforase el 9.145 muy probablemente se iniciaría una fase correctiva más profunda".

Si finalmente el NASDAQ 100 perforase el soporte de la zona 9.145, por ejemplo, se situase en torno a 9.130, lo más probable es que se dirigiera a la siguiente zona de soporte situada en torno a 8.880, tal y como hemos dibujado en el gráfico horario del NASDAQ 100 que recogemos a continuación.

El DAX Xetra ha sufrido dos descargas. La primera, el pasado miércoles. Y la segunda, el viernes. Por lo tanto, vamos a considerar que se ha formado un techo en la zona de los 13.600 y que se ha iniciado una fase correctiva.

En nuestro comentario del pasado jueves dijimos: “En la sesión de hoy hemos visto como el DAX Xetra cerró justo por encima del soporte de la zona 13.400. Es un soporte significativo cuya perforación abriría el camino hacia la zona de los 13.000 puntos.”

No hay nada más que añadir.

El IBEX 35 se giró bruscamente a la baja el viernes desde el 9.643. Por lo tanto, vamos a considerar que también se ha formado un techo en esa zona.

En nuestro comentario del pasado jueves dijimos: “El movimiento del IBEX 35 se encuentra atrapado dentro de un rectángulo, cuya recta superior pasa por el 9.710 y la inferior por 9.410. La perforación del 9.410 aceleraría la presión de las ventas.”

Si ahora tenemos en cuenta la correlación existente entre la cotización de la relación "dólar/yen" y el Dow Jones, y la cotización del "dólar/yen" a las 8h 52 m del 26 de enero de 2020, momento en el que escribimos este comentario, debemos considerar como escenario más probable que el Dow Jones cayese más de 400 puntos en el caso de que se abriese en este momento la bolsa de Nueva York. Por lo tanto, vamos a considerar como escenario más probalbe que tanto el NASDAQ 100, como el S&P 500, el DAX y el IBEX perforen los soportes significativos a los que nos hemos referido anteriormente. Es decir, que las bolsas abran a la baja con significativos descensos.

En Davos se ha hablado del clima en público, pero en privado se habla de otra cosa.

Los más ricos del mundo que se han dado cita en Davos, aunque en público hablan del clima, en privado claman contra los tipos de interés negativos y se quejan de lo caro que resulta almacenar dinero en efectivo.

Las autoridades monetarias suizas han luchado contra la apreciación del franco suizo con unos tipos de interés muy negativos. En su última reunión de diciembre el Banco Nacional de Suiza mantuvo su tipo de interés de referencia en el -0,75%, y se espera que continúe en este nivel durante todo 2020.

Credit Suisse y UBS ya están cobrando un tipo de interés negativo a algunos de sus mayores depositantes.

De la evolución de la oferta monetaria suiza, se deduce que los ricos están sacando su dinero de los bancos suizos. Es decir, prefieren almacenar dinero físico y oro a tener su dinero depositado en los bancos suizos.

En este sentido es preciso tener en cuenta lo que ha publicado la CNN recientemente: varios banqueros privados suizos que deambulan por los pasillos de Davos, han dicho que algunos de sus clientes más ricos han pedido retirar grandes sumas de efectivo, y que están dispuestos a almacenarlo ellos mismos en algún tipo de instalación segura.

Eso sí, los banqueros suizos, con la prudencia que les caracteriza, aconsejan a sus clientes que tengan cuidado.

La tendencia a retirar dinero en efectivo es de tal magnitud que ya está empezando a afectar la reputación de Suiza como un lugar seguro y accesible para que los ricos del mundo guarden su dinero. Ahora bien, por el momento el franco suizo no se deprecia. Lo que nos hace pensar que a los ricos les gusta almacenar efectivo en francos suizos y oro.