El restablecimiento de la prosperidad demanda una urgente y renovada hoja de ruta, porque la economía global se enfrenta a un despegue “prolongado, desigual y pedregoso”, dijo sin tapujos Tiff Mackelm, gobernador del Banco de Canadá, en el seminario organizado en Wyoming por la agencia de calificación Standard & Poor’s hace unas fechas. Sus palabras las asumieron el resto de sus homólogos congregados a la reunión telemática de S&P. Porque el encuentro describió un escenario en el que los gobiernos parecen estar guiando sus naves a ciegas, mientras surgen nubarrones en el horizonte coyuntural de las economías y las autoridades monetarias ni siquiera han hecho uso de todo su potencial instrumental para paliar los efectos de la Gran Pandemia.

Un informe presentado por la Fed de Kansas City desvela vestigios de un panorama a largo plazo especialmente preocupante. Consumidores y empresas temen a la epidemia como un episodio negro de un relato en el que la economía está a expensas de más paralizaciones, lo que retraen decisiones de gasto y de inversiones. “Las cicatrices que va a dejar el Covid-19 por la enorme depresión económica sobre la producción y las inversiones serán complejas de suturar a pesar de que los bajos tipos de interés podrían haber llegado para perdurar […] una década”, explicó Laura Veldkamp, catedrática de Finanzas de la Universidad de Columbia y coautora del estudio de la Fed de Kansas.

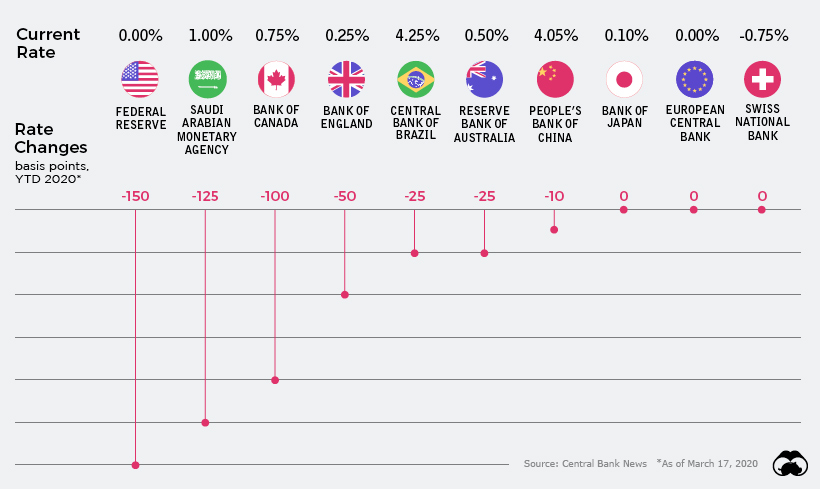

Cuadro de mando monetario al inicio de la Gran Pandemia

La lectura menos pesimista se vinculó al descubrimiento de una vacuna rápida y a la puesta en marca de nuevos esfuerzos de prevención que evitan contagios masivos. De ser así, los efectos sobre la reanimación serían vigorosos. Como tras los atentados del 11-S. Los mercados de capital han descontado este escenario. Es lo que explica “sus drásticos rallies alcistas” en marzo y abril tras la debacle de finales de febrero. Pero los nuevos indicadores, aún sombríos, del periodo de verano han elevado el riesgo inversor. Hasta juzgar que el comportamiento de los valores podría sobrestimado, como admitió Jan Hatzius, economista jefe de Goldman Sachs. Porque, excepto China, ninguna economía ha logrado una recuperación en V, más o menos asimétrica, después de la masiva caída de su PIB cuando el coronavirus hizo su aparición en Wuham, epicentro del tsunami sanitario internacional, enfatizó Hatzius. También economista Kristin Forbes, del MIT, el prestigioso Massachusetts Institute of Technology, coincidió en que “las señales nos dicen que los riesgos reales se han incrementado y que la recesión podría ser más duradera de lo previsto”. Las predicciones del mercado, bajo un consenso casi abrumador, auguraban una salida recesiva rápida en el último tramo de este ejercicio. “Y la incertidumbre hará mella en el impulso del PIB global”, aclara Fobes. Como en contracciones precedentes. El momento del despegue todavía está a expensas de obtener el permiso de pista. Algo que depende de que se logre contener el coronavirus. Como ha acontecido ya en China. Hasta ahora, el retorno a la senda de crecimiento es tortuoso.

Tharman Shanmugaratnam, presidente de la Autoridad Monetaria de Singapur, insistió en que el mundo “no será nunca igual”, y sus economías, “tampoco volverán a parecerse a las de la era pre-pandemia”. El Covid-19, de hecho, “ya ha causado una reorientación estructural” poniendo en la encrucijada a los servicios y el turismo y aupando el teletrabajo. También “ha catapultado las desigualdades” en las sociedades. “El desafío es evitar un prolongado periodo de altas tasas de desempleo”, para lo cual, “es preciso acabar con las rigideces de los mercados laborales”, así como redoblar las inversiones en educación y formación profesional e instaurar políticas activas de empleo. Además de ayudas gubernamentales para elevar el poder adquisitivo de empleados. Sobre todo, los que operan en pymes. Frente a las grandes compañías que, según Ufuk Adcigit y Sina Ates, coautores de un informe sobre reactivación de la productividad en EEUU, “disponen de una ingente acumulación de patentes y know-how tecnológico desde los años ochenta que retrae la eficiencia de las empresas de menor dimensión y el dinamismo del sector privado”.

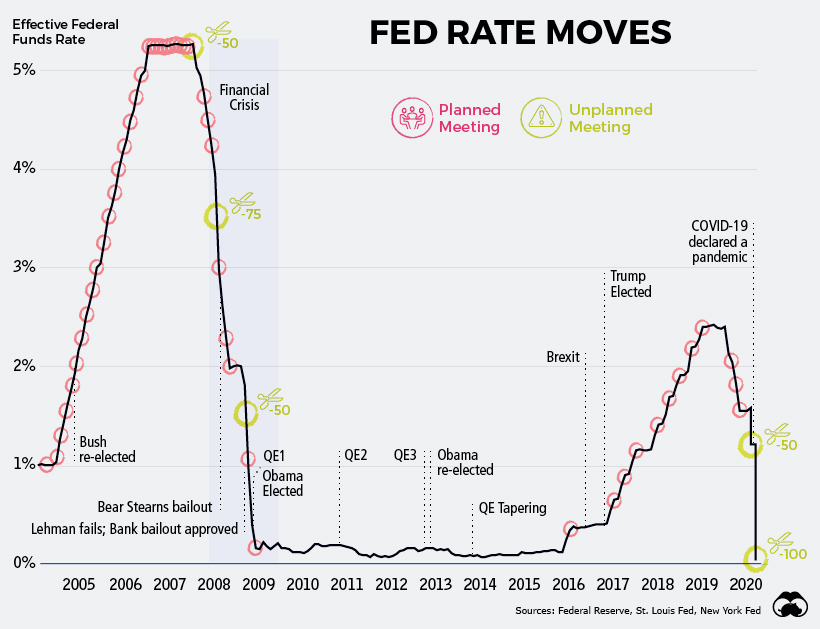

Prolongación de los estímulos fiscales y monetarios

Los bancos centrales han lanzado una batería de programas crediticios de ayuda a la financiación de las empresas; especialmente de las de pequeña y mediana dimensión, pero las autoridades gubernamentales “deben seguir alimentando las necesidades de esta importante área del tejido productivo global”. Resulta esencial que se alivien sus tensiones de liquidez. “La prueba de fuego en la actualidad es cómo extender y persistir en los programas de estímulo presupuestario para espolear la recuperación”, dijo Philip Lane, miembro del comité ejecutivo del BCE y economista jefe de la autoridad monetaria europea. Y, en este sentido, elogió el pacto del Consejo Europeo de julio pasado para activar el fondo contra la pandemia de 750.000 millones de euros. “La actual e histórica combinación de políticas monetarias agresivas y estímulos fiscales debe continuar aún por algún tiempo” advirtió Laurence Boone, economista jefe de la OCDE: “No podemos caer en el error de repetir estrategias de ajustes fiscales como las que vimos en la crisis financiera de 2008”.

Pero también hubo recomendaciones del mercado para los bancos centrales. Deben continuar jugando un papel activo e intensificar sus esfuerzos de comunicación pedagógica a las opiniones públicas. Las sociedades no están minuciosamente informadas sobre sus decisiones. Porque han empleado décadas enfocando sus movimientos de tipos a una ausencia de inflación. Algo que, en la Gran Pandemia, añade confusión a hogares y empresas, donde surgen planteamientos de suma contradicción. Hay quienes piensan que las subidas de tipos son el único antídoto contra el encarecimiento de los precios, y otros que entienden que los repuntes de los IPC son síntomas de deterioro de cualquier economía, explicaron Bernardo Candia, Olivier Coibion y Yuriy Gorodnichenko al presentar su investigación al respecto.

“Las explicaciones que están obligados a realizar con cierta periodicidad los bancos centrales exigen mensajes transparentes”. Macklem puso el dedo en la llaga. Porque, a su juicio, “mis conciudadanos canadienses no entienden en ocasiones que pueda haber deflación cuando el precio de los alimentos registra alzas próximas al 3%”. Pero es una obligación moral pedagógica, que tampoco es insalvable; basta con perseverar y tener capacidad de concisión y claridad de exposición, aclaró. “Hay que fortalecer los canales entre la ciudadanía y los bancos centrales”. Y la Gran Pandemia “nos da una oportunidad única”, porque es “crítico” que se sepa por qué se han implantado “los excepcionales y amplios” estímulos financieros que “hemos puesto en los mercados” y los motivos del abandono de la ortodoxia fiscal y monetaria para abordar la mayor recesión en tiempos de paz.