En la última semana de julio la Reserva Federal hizo buenos los pronósticos y elevó en 25 puntos los tipos de interés, que se encuentran en un rango entre el 5,25% y el 5,50%, su nivel más alto en 22 años. El Banco Central Europeo (BCE) también continuó con el endurecimiento de la política monetaria, subiendo los tipos en 25 puntos básicos en la novena alza consecutiva desde julio del año pasado. Se sitúan así en el 4,25%, igualando el máximo histórico de julio de 2008. La tasa de depósito alcanza el 3,75% y la de la facilidad de préstamo el 4,50%.

Las próximas reuniones de ambos bancos centrales no llegarán hasta septiembre, por lo que tanto Jerome Powell como Christine Lagarde tendrán más tiempo y más datos de los habituales para poder ceñirse a su discurso de ir ‘partido a partido’.

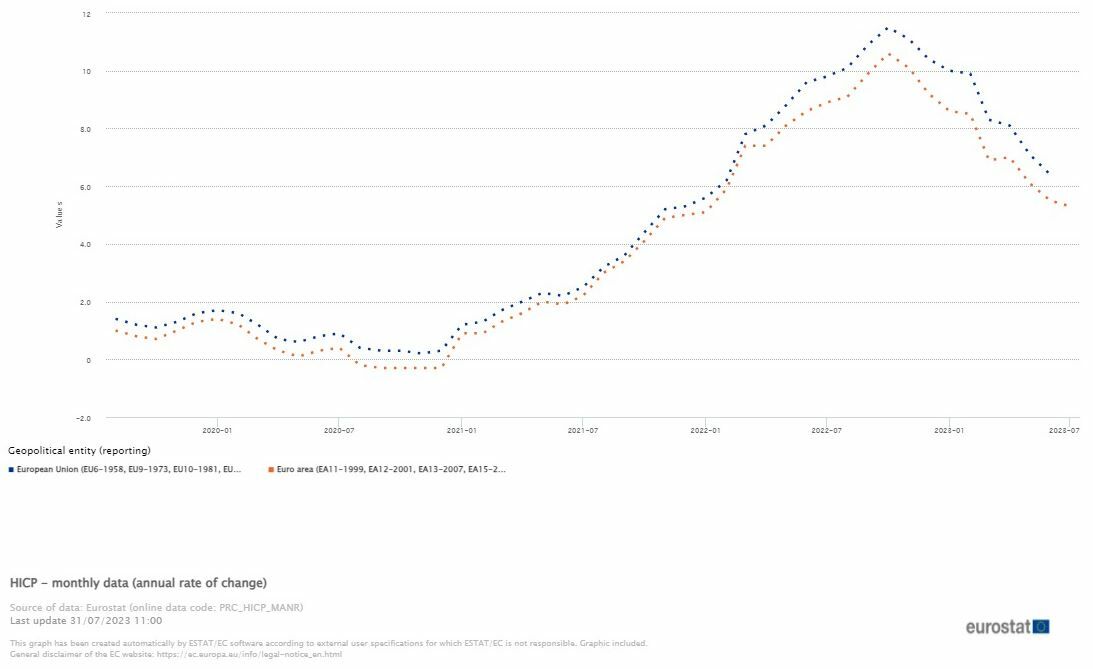

La inflación sigue elevada en Europa

De momento, según los datos preliminares que facilita Eurostat, el IPC de la zona euro se desaceleró en julio hasta una tasa interanual del 5,3%, dos décimas por debajo de la lectura de junio (5,5%). El IPC subyacente (que excluye los precios de la energía, los alimentos, el alcohol y el tabaco por ser más volátiles) se mantuvo en el 5,5% interanual, mismo nivel de junio. Estas cifras están muy por encima del 2% del objetivo del BCE.

Pero no solo la inflación sigue siendo muy alta, sino que todo parece indicar que habrá que acostumbrarse a tasas más elevadas durante un buen tiempo. El llamado swap de inflación a cinco años vista -una medida de la valoración que hacen los mercados del crecimiento de los precios durante la segunda mitad de la próxima década- ha alcanzado esta semana el 2,66%, en máximos desde 2010.

El banco privado Lombard Odier estima que la inflación de la eurozona podría ser de media hasta 1,5 puntos porcentuales más alta en la décadahasta 2032 que en los 10 años anteriores, ya que el aumento de los precios de la energía y los bienes, exacerbado por la invasión rusa de Ucrania, se refleja en las demandas salariales.

En EEUU, las cifras se publicarán este jueves, pero parecen más halagüeñas. El mercado espera un aumento mensual del 0,2% y, en términos interanuales, que la inflación aumente del 3,0% al 3,3%. Mientras, se espera que la inflación subyacente se reduzca una décima hasta situarse en el 4,7%, un nivel elevado y alejado del objetivo de la Fed de 2%.

¿Aterrizaje suave de la economía?

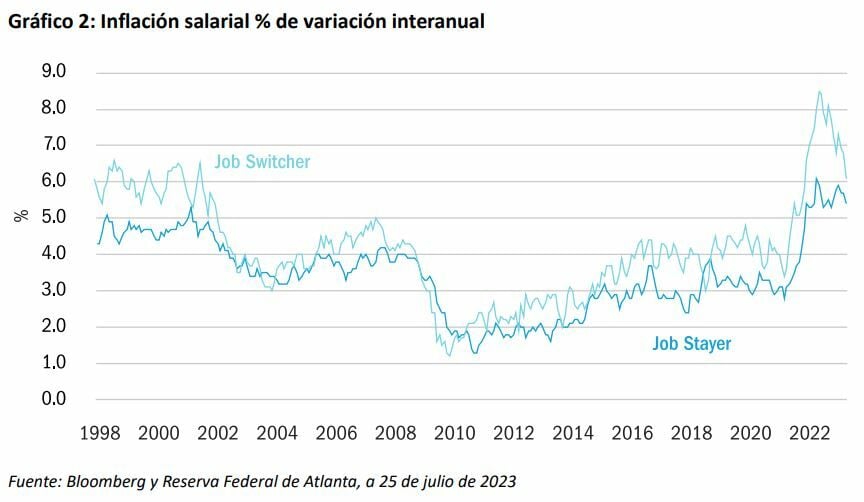

De no desviarse mucho de estas previsiones, “la Reserva Federal parece tener a la vista su objetivo”, señala Steven Bell, economista jefe para EMEA de Columbia Threadneedle, que cree que EEUU se encuentra “camino de una ‘desinflación inmaculada”. “Nuestras previsiones muestran que el componente clave de la inflación de los alquileres se dirige hacia el 4%. Esto deja la inflación salarial en torno al 5%, cuando debería situarse por debajo del 4% para que la Reserva Federal alcance su objetivo general de inflación. Pero los datos recientes muestran que las empresas, cuyos márgenes de beneficio se están reduciendo, ya no pagan más por el personal”.

“Con una inflación general baja, lo que significa que los aumentos salariales menores siguen impulsando el poder adquisitivo, fomentando así la moderación de las demandas salariales, pensamos que EEUU podría efectivamente dirigirse hacia un aterrizaje suave”, señala el experto de Columbia Threadneedle.

Bell espera bajadas de tipos en EEUU a finales de año, pero no hasta 2024 en Europa. Y es que en el Viejo Continente la situación parece más complicada, “con las perspectivas de crecimiento e inflación entrelazadas, ya que una inflación rígida implica más subidas de los tipos de interés y, por tanto, más riesgos para el crecimiento”.

El experto explica que persisten “datos económicos sorprendentemente malos para Europa, con la eurozona en recesión técnica”. Entre ellos, menciona que especialmente “el sector manufacturero está sufriendo claramente más en la actual recesión, que es un elemento de mayor calado para la economía europea”.

No obstante, “aunque una nueva recesión leve sigue siendo un riesgo para la poco dinámica economía europea, seguimos viendo un camino hacia la recuperación”, añade el experto de Columbia Threadneedle. “Los consumidores europeos empezarán en algún momento a gastar parte de sus ahorros acumulados, mientras que el ciclo manufacturero repuntará a medida que se recupere la economía mundial”.

China, un caso diferente

Frente a las dificultades del BCE y la Fed para controlar la inflación, China ha publicado recientemente los datos de inflación del mes de julio, que se situaron en terreno negativo por primera vez en los dos últimos años. En concreto, los precios cayeron un -0,3% en julio aunque, la tasa mensual respecto a junio, subieron un 0,2%.

Los expertos reconocen que este dato es “llamativo”, a pesar de ser el esperado, porque no es habitual que los precios al consumo bajen en China, algo que ocurrió en las crisis de 2020 (con la pandemia generada por el Covid -19) y en la gran crisis bancaria y de deuda de 2009.

Al mismo tiempo, el índice de precios de producción cayó un -4,4% en julio respecto a hace un año, más que el -4,1% esperado por los economistas encuestados por Reuters. “Estas cifras acentuarán la preocupación tanto por las perspectivas de crecimiento de China como por la eficacia de las medidas de estímulo tradicionales”, advierte Mohamed El-Erian, asesor económico jefe de Allianz, en un post en X (Twitter).

China tiene un objetivo de crecimiento del PIB del 5% para este año, pero por ahora parece que no lo cumplirá.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.