Después de un gran letargo en el ámbito bursátil vuelve a descender los niveles de volatilidad y el ánimo de los inversores vuelve a hacer acto de presencia. Conseguir rentabilidades sigue siendo un proceso bastante arduo y como tal los gestores contemplan diferentes posibilidades para realizar sus estrategias.

Es el caso de Scott E. Wolle, CIO de Invesco; y de Christian K. Ulrich, gestor de fondos globales de la misma casa. En su operativa, y también a través del Invesco Balanced-Risk Allocation Fund, se centran en capear temporales como el del año pasado generado por el Brexit, tomando posiciones a través de ETFs o invirtiendo a través de materias primas en función del clima de mercado. Por eso han logrado batir a su índice de referencia de manera pulcra en los últimos tiempos.

Sobre la actualidad, sostienen, hay que hacer “una diversificación de activos centrándose en las variables económicas y políticas”. Esto es, observar dónde está las regiones más calientes y apuntar a los activos “altamente líquidos como meta”. Ahí estaría la estrategia principal. Sin embargo, la construcción de la cartera la harían “buscando el equilibrio entre los activos de riesgo en la cartera”. Para ello, lo más útil sería realizar una gestión muy activa de la cartera y con objetivos de muy corto plazo, en muchos casos.

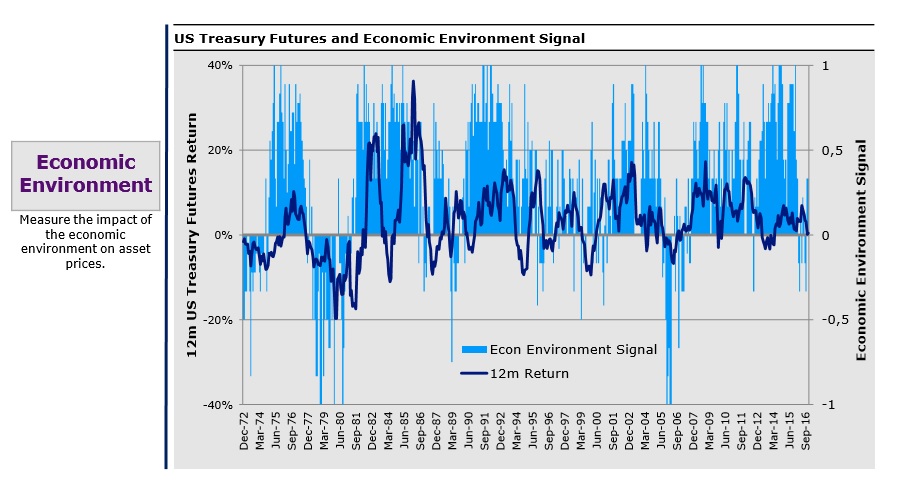

Con todo, gran parte de las rentabilidades pueden venir del escenario económico al que nos enfrentemos. Por tanto, sendos analistas explicaron cuáles son las alternativas en relación a los escenarios inflacionistas que podamos observar este año. Sobre todo, después de la llegada de Donald Trump a la Casa Blanca.

En este sentido, apuntan a que una estrategia en base a un escenario de crecimiento de la inflación, tendría “una elevada correlación con la inesperada inflación”. De este modo, los activos más beneficiados serían “las materias primas”, y se excluirían a “los reits americanos (socimis en España), el sector de infraestructuras o los TIPS.

El otro esquema lo encontraríamos en un panorama en el que no haya crecimiento de la inflación, que es al que hemos asistido en los últimos tiempos. Con esa base, existiría una “beta positiva para el verdadero crecimiento económico”. Eso es algo de lo que sacarían partido “la renta variable de los países desarrollados”.

En último lugar, para un caso de recesión, con una probabilidad muy reducida, la deflación actuaría como un “amortiguador eficaz” durante ese periodo recesivo. En tal caso, se incluirían “los bonos gobierno de larga duración”, principalmente de países desarrollados.