Tal y como presagió el FMI en julio, tras los primeros escarceos de Rusia en el suministro del Nord Stream I que ahora ha cancelado hasta que Occidente retire sus represalias contra el Kremlin o Alemania inaugure su tubería, hermana, la versión 2.0 como acaba de advertir Vladimir Putin. El temor a otro ‘energy crunch’ otoñal, como el de 2021, unido al descontado nuevo aumento de los tipos de interés en octubre por parte del BCE, de medio punto en principio, aunque sin descartar otro de 75 puntos básicos como el de septiembre, apuntala la tesis de la recesión en el espacio monetario europeo.

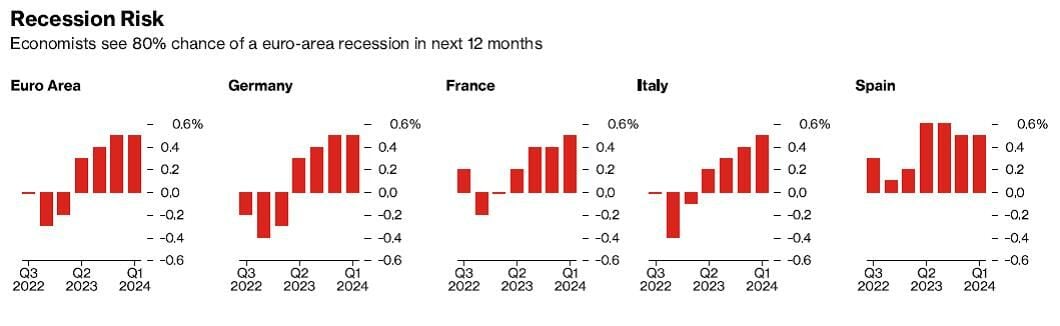

El riesgo de recesión en la zona del euro ha alcanzado su nivel más alto desde julio de 2020, tras el primer trimestre de crisis sanitaria por el Covid-19 y cuando se atisbaba ya los efectos de una recesión global bautizada por la jerga multilateral como Gran Pandemia para aludir al episodio de mayor contracción económica desde el Crash de 1929. El temor a un nuevo otoño candente en el terreno energético, con cortes permanentes de suministro como los que ya se han iniciado durante el periodo estival por parte de Rusia, que no reactivará el Nord Stream I -palabra de su presidente, Vladimir Putin- hasta que Europa y EEUU no retiren sus sanciones económicas al Kremlin. O hasta que Alemania no inaugure el Nord Stream II, el polémico segundo oleoducto que conecta los yacimientos gasísticos siberianos con el corazón de Europa, y que ha ocasionado un largo y acalorado decenio de tensión diplomática entre Berlín y Washington hasta que el canciller Olaf Scholz selló sine die, con la fecha de puesta en marcha a la vuelta de la esquina, en una de las primeras medidas contra Moscú por la invasión de Ucrania, y que sigue sin abastecer de energía a la locomotora europea. Asolada, como está, además, por una inminente recesión que anticipan desde el FMI al Bundesbank, pasando por sus principales bancos -con el Deutsche Bank a la cabeza, pero también Commerzbank AG o UniCredit e ING- y siguiendo por sindicatos y los principales think-tanks de pensamiento económico.

En Bloomberg Economics su panel de expertos conceden una probabilidad del 80% al descenso del PIB germano a la recesión técnica -dos trimestres consecutivos de contracción- en los doce meses venideros. Veinte puntos por encima del anterior sondeo de opinión, de julio pasado. Por la todavía enorme exposición energética de la mayor economía europea al gas ruso y su enorme riesgo de ruptura de sus flujos de recepción, no sólo por el cierre del grifo desde Moscú sino por el comienzo de un proceso de nacionalización de sus empresas distribuidoras, con Uniper como estandarte, que no ha logrado salir del túnel de la quiebra pese a los 12.500 millones de euros de ayudas directas decretadas en los últimos cuatro meses por Berlín.

El peligro de contagio alemán al resto de las economías del euro es especialmente intenso desde el ecuador del verano. La mayor parte de los estudios -con los institutos Ifo y ZEW al frente- ya reflejan que el motor del euro podría haber gripado al inicio de septiembre por las disrupciones que la crisis energética ha ocasionado a la industria, aunque también a los servicios y al poderoso sector exterior germano, sometido a presiones añadidas y todavía no superadas desde el punto de vista logístico y comercial derivados de los confinamientos socio-económicos del Covid-19.

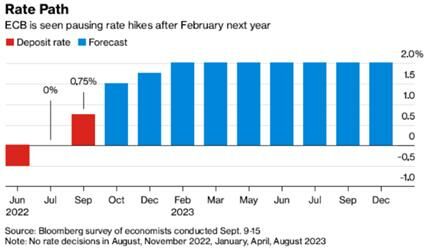

Esta especie de tormenta perfecta como la definen no pocos economistas -el FMI señaló ya en julio a la cuarta potencia del planeta como una de las más vulnerables de toda Europa, junto a Hungría, la República Checa e Italia por la denominada weaponización de la energía por parte de Rusia y, por ende, de las que contaban con más papeletas de caer en recesión entre el verano pasado y el de 2023- tampoco parece que vaya a eludir los números rojos en la zona del euro. Hogares y empresas empiezan a mostrar su pérdida de confianza en el futuro de la economía y han experimentado los daños colaterales de un precio del dinero que se encarece de forma más súbita de lo que esperaban -en septiembre, el BCE constató el alza de tres cuartos de punto, la de mayor calibre desde su nacimiento- en medio de una escalada inflacionista sin cota máxima a la vista, con nuevas disrupciones productivas y claros signos, desde julio, de estancamiento de la actividad empresarial, de sus estrategias inversoras y del consumo de las familias.

Riesgo de recesión en un entorno inflacionista

El IPC del euro podría tocar techo en el 9,6% en alguno de los tres meses finales del año, casi 5 veces por encima del objetivo establecido en sus estatutos fundacionales. El panel de Bloomberg Economics no ven una inflación próxima al 2% hasta 2024.

Desde Fráncfort, además, se avanza el margen de maniobra alcista que mantiene el organismo supervisor del euro. Y la “determinación”, en palabras de Christine Lagarde, su presidenta, para contener la espiral inflacionista. Con las respuestas mayoritarias de sus integrantes situando el precio del dinero en el 2% en febrero y sin descartar -así lo cree la mitad de ellos- otra subida de 75 puntos básicos en octubre.

El economista jefe del BCE, Philip Lane, calificó de “apropiado” pese a su carácter extraordinario, el repunte de tres cuartos de punto, si bien señaló sin apenas énfasis que la intención del banco central europea era la de acometer incrementos más leves. Aunque lejos de la percepción que el Deutsche Bank ofrece para los tipos en EEUU, a los que eleva hasta el 5%. A no ser que el flujo energético en Europa se interrumpa de tal manera en invierno que paralice la actividad de lleno.

Los inventarios del continente están a un 86% un nivel considerable y que invita a un optimismo moderado. Porque el esfuerzo acaparador y las medidas de ahorro energético impulsadas desde la Comisión Europea podrían caer en saco roto si la demanda de calefacción y de electricidad en la industria se dispara en los próximos meses. Con Alemania y Reino Unido dirigiendo los gastos en ayudas directas e indirectas a familias, empresas e industrias y acudiendo al rescate de firmas energéticas locales y dispuestos a aliviar la presión de los precios energéticos topando el recibo de la luz. Para lo cual, Bruselas ha dado luz verde al gravamen de los beneficios de las compañías eléctricas, valorados en 140.000 millones de euros.

La coalición de Gobierno de Scholz, por ejemplo, acaba de inyectar 65.000 millones de euros en un tercer plan de emergencia a paliar los recibos energéticos de hogares y empresas, con lo que el montante total de sus estímulos se aproxima a los 100.000 millones de euros; la tercera parte de los 300.000 millones con los que Berlín trató de amortiguar los efectos de la Gran Pandemia. Mientras el Ejecutivo británico de Liz Truss, ha liberado 40.000 millones de libras para reducir a la mitad la factura energética de su sector privado y Francia topará en el 15% las subidas de los precios energéticos para hogares a partir del próximo año, con un coste para las arcas del país de 16.000 millones de euros en 2023, según su ministro de Finanzas Bruno Le Maire.

De alguna manera, la UE también ha cumplido con sus deberes de acumulación de gas, ya que sus stocks conjuntos han alcanzado el 86% de su capacidad de almacenaje, sólo cuatro puntos por debajo de las expectativas para el inicio del invierno, con Alemania alcanzando el objetivo del 90%, según Gas Infraestructure Europe.

En España las expectativas de dinamismo se mantienen claramente por encima del promedio del club comunitario y de la zona del euro, después de cuadruplicar el crecimiento de la OCDE entre abril y junio y con perspectivas privadas más favorables que la de sus socios europeos. Por ejemplo, Bank of America confía en que la cuarta economía del euro evite la recesión y acaba de elevar su previsión de crecimiento para 2022 hasta el 4,4% -tres décimas más-, si bien a costa de una reducción substancial, de nada menos que 1,7 puntos, hasta el 0,7% del dinamismo para 2023.

Además es, por detrás de Francia, que se mantiene por encima de la barrera de la recesión, la que mantiene un cierto pulso de actividad industrial hasta septiembre, a tenor del índice PMI de gestores de compras en el sector que elabora S&P Global a partir de una base muestral de 400 empresas. El indicador hispano se quedó en los 49,9 puntos en España -en contracción por una décima y por segundo mes consecutivo-, por la subida de los costes energéticos, mientras que el alemán caía hasta los 49,1 enteros, el italiano a los 48 puntos y el del conjunto de la zona del euro, hasta los 49,6. Francia resiste en los 50,6 puntos. Pero la actividad de las empresas en Alemania se redujo a mínimos de junio de 2020.

El Banco de España, en la anticipación de su informe del tercer trimestre, resalta que la actividad productiva manufacturera en España repuntó entre enero y julio un 2,9 % respecto al semestre complejo de 2021, “cifra contrasta con los incrementos más modestos registrados en Francia y en Italia (del 1,3 % y del 1,2 %, respectivamente) y con la caída del 1,2 % observada en Alemania. Aunque al mismo tiempo, habla de la heterogeneidad en el dinamismo de sus distintas ramas de actividad en el periodo estival “por las diferencias en la intensidad del consumo energético, su grado de exposición a la reactivación de las actividades sociales y la severidad de los cuellos de botella de los suministros”.

De la misma forma que alerta sobre los efectos de las subidas de tipos del BCE que se trasladarán progresivamente al coste medio de la deuda de las empresas, así como a la remuneración media de algunos de sus activos financieros, como los depósitos o los créditos concedidos, lo que va a aumentar tanto los gastos como los ingresos financieros del sector privado.

Desde Funcas, su panel de expertos de septiembre mantiene una estimación de crecimiento del PIB para 2022, a costa de una reducción de seis décimas, hasta el 1,9%, la de 2023 se recorta en seis décimas hasta el 1,9% que explican en el fuerte dinamismo de la economía en primavera, en la que repuntó un 1,1% -seis décimas más de lo anticipado por los panelistas- y en el notable deterioro de la coyuntura mundial y europea prevista desde este otoño.

Con una revisión al alza de la inflación que eleva en siete décimas en su predicción medial para el conjunto del año, hasta el 8,6% y en cuatro la tasa subyacente, hasta el 5%, si bien se inclinan por una contención de los precios en 2023, en el que el IPC se reducirá hasta el 3,8% en los dos indicadores preferentes, el general y el que excluye energía y alimentos. En un entorno de una paulatina creación de empleo que dejará la tasa de paro en el 13,3% este año y en el 13% en el ejercicio siguiente, con la economía en fase de aterrizaje, y de un modesto pero constante ajuste del déficit público.

Las valoraciones del empresarios y sector privado

Este escenario cambiante, con vientos huracanados otoñales y cumbres borrascosas invernales, está siendo analizado por empresas, servicios de estudios e inversores. La CEOE y varias firmas cotizadas como Mapfre, CaixaBank o Bankinter, ofrecen su diagnóstico de situación.

CEOE: "Lo mejor a corto plazo es controlar la inflación aunque tenga algún daño colateral"

Mapfre: "Falta el pacto de rentas"

Bankinter: "El riesgo de los bancos centrales de no actuar a tiempo parece más alto"

Caixabank: "Ya hay indicios de la pérdida de fuelle de la economía española"