El oro rinde bien durante los fuertes descensos en los precios de las acciones

El oro se percibe a menudo como el primer puerto de escala en tiempos de incertidumbre entre los inversores. En los últimos 10 años, durante los peores 24 meses de rendimiento en el S&P500 (en los que el índice ha caído un 5,8% de media), el oro ha obtenido un retorno de un 2,8%. Por su parte, la plata, que está estrechamente relacionada con el oro, ha obtenido un retorno de un 1.2% durante el mismo periodo. El Barclays Global Bond Index (un índice diversificado que sigue los bonos gubernamentales y corporativos del mercado desarrollado) obtuvo un retorno promedio de un 0.5% en esos meses. En ausencia de una restricción general en el mercado de acciones subyacente (que sería una propuesta arriesgada cuando el mercado está subiendo), el oro ofrece una de las mejores coberturas para las caídas cíclicas.

Nuestro análisis indica que incluir oro en una cartera de acciones reduciría la volatilidad del 17,5% al 11,2% en una cartera que se hubiera mantenido entre 1989 y 2016. Aunque moderaría un poco los rendimientos (del 8,7% al 7,4%), el ratio de Sharpe (que equilibra el trade-off entre el riesgo y el rendimiento) aumentaría de 0.34 a 0.41.

Oro e inflación

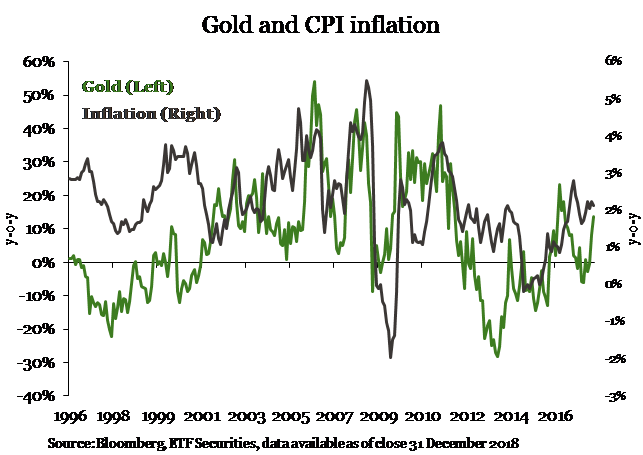

Históricamente, el oro ha tenido una buena correlación con la inflación. Si bien muchos activos cíclicos también están correlacionados con la inflación, si los inversores están preocupados por la inestabilidad de estos activos mientras la inflación sigue aumentando, el oro podría ser una opción viable.

La inflación fue moderada en 2017 a pesar de tantos signos de fortaleza cíclica, pero una gran cantidad de factores idiosincráticos explican esta aparente debilidad en los movimientos de los precios. El cambio de precios por parte de los proveedores dominantes de servicios de telefonía inalámbrica, el cambio del horario en las estancias hoteleras debido al eclipse solar, las disrupciones severas por los huracanes y la apertura de nuevas rutas por parte de las aerolíneas de bajo coste son algunos de los factores idiosincráticos que es poco probable que se repitan. Además, el cálculo de la renta equivalente ocupada por el propietario (OER según sus siglas en inglés) ha causado algunas distorsiones en las cifras de la inflación ya que es sensible a los precios de la energía. Con la caída de la volatilidad en los precios de la energía, esperamos que estas distorsiones disminuyan. La tasa de desempleo es la más baja en 16 años y el número de empleados aumenta mes a mes (a pesar de las disrupciones por huracanes). Es probable que la fortaleza del mercado laboral se refleje en la inflación, como comenzamos a ver en enero.

Esperamos que la inflación en EE. UU. aumente hasta el 2.4% en junio de 2018 y el 2.6% en diciembre de 2018 (desde el 2.1% registrado en diciembre de 2017). Es probable que estos niveles sean incómodamente altos para la Reserva Federal (Fed), pero dado el retraso en la política y la respuesta de precios, hay poco que la Fed pueda hacer para detenerla (la presión inflacionaria se ha acumulado en 2017). Por lo tanto, aunque esperamos que la Fed suba los tipos al menos tres veces este año, una inflación elevada debería mantener los tipos de interés reales bajos y, por lo tanto, limitar la caída de los precios del oro.

¿Qué alternativas hay?

Bonos

Históricamente, los bonos gubernamentales fueron percibidos como una cobertura para los mercados de renta variable. Sin embargo, después de un período tan prolongado de endeudamiento público creciente y la perspectiva de que la flexibilización cuantitativa continúe disminuyendo y eliminando una fuente de demanda de esos bonos, podríamos ver cómo se rompen las correlaciones históricas.

Acciones defensivas

Es posible que los sectores individuales de renta variable "defensiva" no caigan tan fuertemente como el mercado de valores cuando los precios bajan, pero siempre es difícil escapar totalmente de la beta en el mercado de renta variable cuando se invierte en acciones.

Plata

La plata está altamente correlacionada con el oro (las rentabilidades mensuales en los últimos 5 años tienen un 80% de correlación). Sin embargo, la plata es más volátil y en los últimos años ha tenido un rendimiento inferior al oro. Con el ratio oro-plata de casi 80 (en comparación con un promedio de 67 desde 1990), la plata parece relativamente barata y creemos que podría ponerse al nivel del oro este año, jugando con sus características industriales. Mientras que la plata a menudo actúa como activo defensivo, más del 50% de su demanda proviene de aplicaciones industriales y, por lo tanto, podría funcionar si la actividad manufacturera se mantiene fuerte. Sin embargo, si la preocupación de un inversor es el poco rendimiento de los activos cíclicos, es poco probable que la plata se beneficie de esta característica, y es probable que el oro continúe siendo el activo de mejor rendimiento.