El Ibex 35 supera los 11.300 puntos y alcanza máximos del mes de junio. ¿Qué niveles son clave en el selectivo?

El IBEX 35 en gráfico semanal muestra que la estructura sigue siendo claramente positiva y de hecho llevamos con ésta cuatro semanas consecutivas de recuperación desde los mínimos de julio, que fue cuando se desarrolló una vela semanal y ha recuperado un 10%. Lo importante a nivel gráfico es desde dónde se produce el giro o punto de inflexión en favor de la demanda y es a partir de la proximidad de la directriz creciente que parte de los mínimos de septiembre – octubre de 2022 y que une los mínimos de 2023 y permite recuperar con un rebote del 10%. A su vez está la zona de relevancia técnica en los 10.291-11.000 puntos que fue superada en marzo de este año y ha funcionado como zona de soporte, permitiendo la recuperación en el Ibex 35. El MACD purga lecturas de extrema sobrecompra o excesos alcistas pues la corrección no ha sido desordenada, no ha habido repunte en la actividad de contratación y tampoco en los niveles de volatilidad. Por lo que la situación sigue siendo favorable para las compras y el próximo hito en la renta variable española es atacar y superar los 11.469 puntos, máximos anuales. Si este escenario se cumple, los próximos objetivos están en los 11.880 puntos.

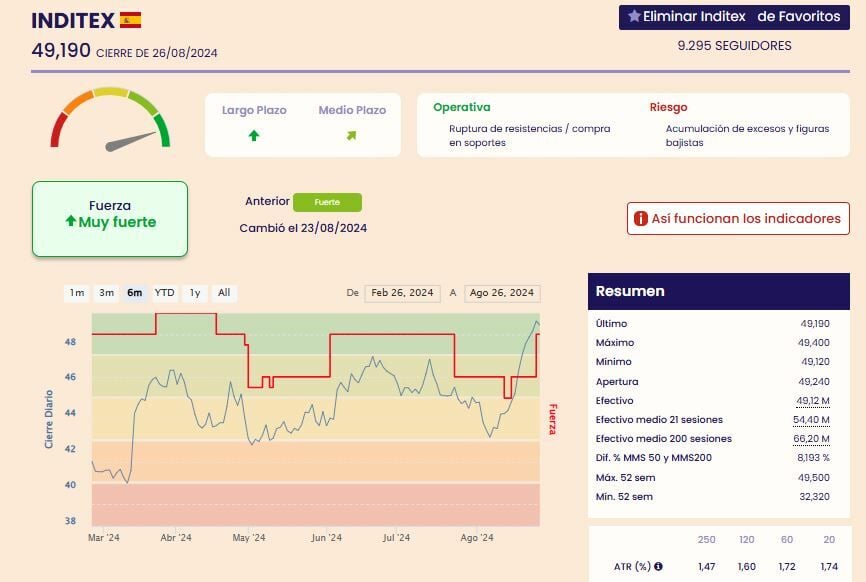

Inditex marcó máximos históricos la semana pasada y esta semana corrige algo. ¿Merece la pena incorporarse al valor o llegamos tarde?

Cuando nos encontramos con situaciones como esta intentamos minimizar el factor psicológico y para ello nos apoyamos en herramientas cuantitativas, en las que están basadas los indicadores de la zona Premium, que nos ayudan a tomar decisiones de inversión.

Inditex cotiza con una tendencia muy fuerte, algo que no sorprende sabiendo que está en máximos anuales, y si vemos el contexto, un valor fuerte es probable que siga fuerte. La ruptura de los 47,70 euros permite plantear objetivos en los 54 euros por acción, lo que deja un potencial de más del 10%. El MACD activa cortes ascendentes y ataca la directriz bajista así que lo más probable es que siga avanzando posiciones.

Grifols lleva varias jornadas con subidas pendientes de más datos sobre la OPA lanzada por Brookfield. Ha recuperado más del 8% desde julio. ¿merece la pena hacer alguna operativa en el valor?

Al contrario que Inditex, es un activo débil y probablemente de los más débiles del Ibex 35. Su estructura es claramente decreciente, con el paso del tiempo no es un activo que guste al mercado, y donde las medias móviles tienden a la baja. Cuando buscamos que el precio de cotización aumente, trabajar con este tipo de valores no suele ser lo recomendable. Los indicadores muestran en Grifols un valor débil. Para estrategias de medio y largo plazo, y para movimientos de trading, la superación de los 10.81 euros permitiría romper la resistencia intermedia o la superación del rango lateral en los 10,81 euros como parte alta y los 7,77 euros como parte baja, con objetivos de ascenso en a cota de los 15 euros por acción.

Jackson Hole ha dejado a los mercados pendientes de la próxima reunión de la FED. allí en EEUU, el S&P 500 y el Dow Jones también están muy cerca de los máximos. ¿Qué referencias quedan en los índices americanos?

Volvemos a los indicadores de fuerza Premium para ver cómo está el mercado y vemos que sigue fuerte e incluso muy fuerte el Dow Jones. El S&P 500 pese a la corrección de finales de abril no ha alterado de forma significativa su fortaleza pero sigue manteniendo una clara estructura creciente. El mercado de fondo sigue siendo un mercado fuerte. En el caso del S&P 500, lo más probable es que supere los 5670 puntos, actuales máximos anuales. No comenzaremos a ver que esto puede ir más allá hasta que no veamos perforación de los mínimos de julio-agosto en los 5.120 puntos y lo más probable es que logre recuperar posiciones. El fuerte soporte a vigilar está en el hueco alcista abierto el pasado jueves, en los 5455 puntos. Cierres por debajo de ese nivel nos alertarían de un movimiento correctivo más importante o la incapacidad de superar máximos.

El Dow Jones se mantiene más fuerte, de hecho es de los índices más fuertes en los indicadores técnicos, y es por el ataque a los 41.376 puntos. Además, no hemos asistido a repunte de volatilidad significativos. El contexto sigue siendo fuerte y mientras los precios no demuestren lo contrario, acompañamos la estructura alcista.

¿Qué valores seguiría en un momento como el actual?

Tenemos un método tendencial definido y cuando tenemos un mercado fuerte que logra soportar shocks como los de las últimas semanas, cuando volvieron los temores a la recesión con un VIX por encima del 60%, y el mercado se ha recuperado y quiere seguir priorizando el lado largo. Recomendamos la metodología tendencial que consiste en buscar valores fuertes en sectores fuertes. En este caso, si miramos el top ten de sectores más fuertes en EEUU, España y Europa, en España bienes de consumo hay valores con Inditex o Faes Farma. Para los que tengan un perfil con mayor aversión al riesgo, hay valores en los que se puede buscar exposición de mercado con activos o sectores con menor coeficiente beta ,como es el caso de Faes Farma.

El valor tiene una fase 1 de subidas de más de un 20%, una fase 2 donde logra purgar excesos y el MACD purga lecturas de complacencia y sobrecompra y desarrolla un proceso correctivo del 38.2% en una zona de suelo de 3.42 euros. Una zona de suelo que viene respaldada por divergencias positivas. Faes Farma ahora estaría en una fase 3 expansiva y es un activo interesante con próximo objetivo en los 3,706 euros, máximos anuales, y si los supere tendríamos un punto para entrar largos en un valor fuerte.

Aprende a invertir a favor de tendencia

Estrategias de Inversión lanza un curso de Análisis Técnico y Operativa Tendencial, para que los inversores aprendan a utilizar las tendencias bursátiles aplicando análisis técnico, y lo más importante, que aprendan una metodología de inversión con un proceso de selección de acciones basado en la fuerza del activo y una operativa que se puede reptir sistemáticamente.

¡Incluye 3 meses de práctica en vivo para que te pongas manos a la obra!