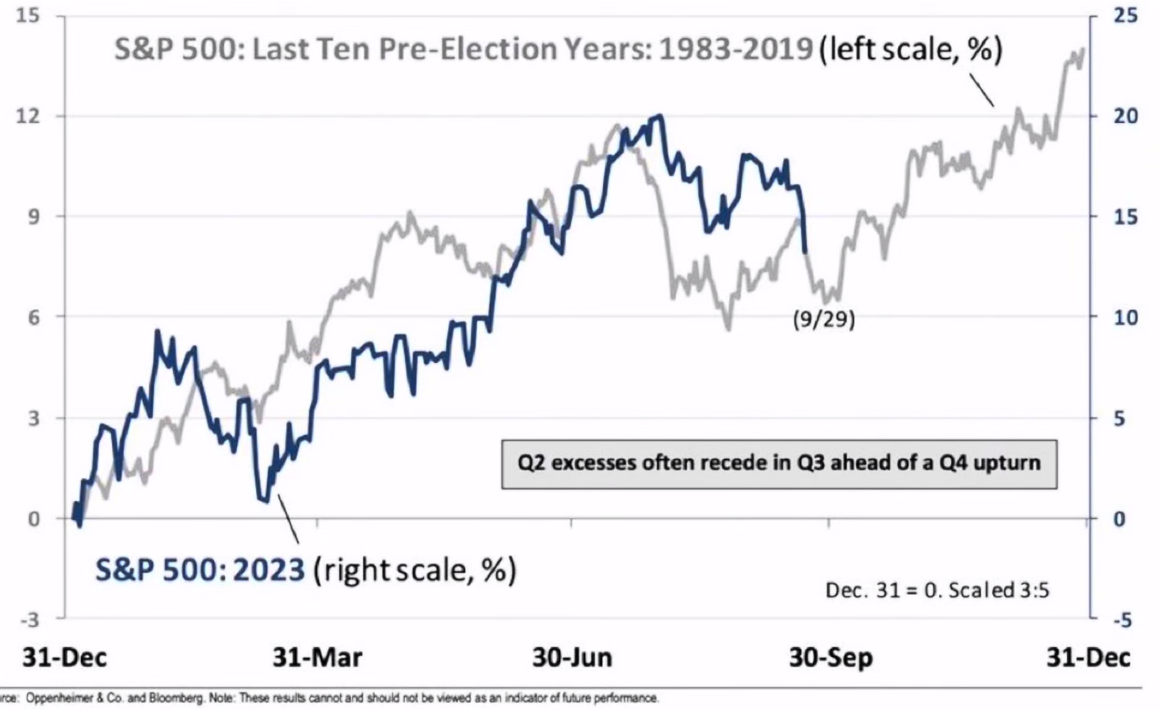

Nos encontramos en la segunda semana, desde un punto de vista estacional, más bajista del año para las bolsas, avisa José Luis Cava. Y estamos viendo cómo tanto el S&P 500 como los bonos se están ajustando con gran precisión al guion bajista de dicha estacionalidad. La primera pregunta que se hace hoy el experto es: ¿cuándo concluye este período estacional bajista? “Concluye el próximo viernes, el 29 de septiembre. A partir del 29 de septiembre, según el guion de la estacionalidad, el S&P 500 debería subir”.

Otro hecho importante que hay que tener en cuenta según el experto es que precisamente el 29 de septiembre expira el collar de JP Morgan. “Y el precio, la cotización del S&P 500 se encuentra muy cerca del precio de ejercicio de la put comprada en el collar de JP Morgan, que es 4.210”.

¿Esto qué significa? En opinión de Cava, “el 4.210 está actuando como un imán sobre las bolsas. Por lo tanto, es probable que se dirija a ese nivel antes o el 29 de septiembre. Nosotros, con nuestro sistemas de especulación, la probabilidad que atribuimos a ese escenario es del orden del 50%”.

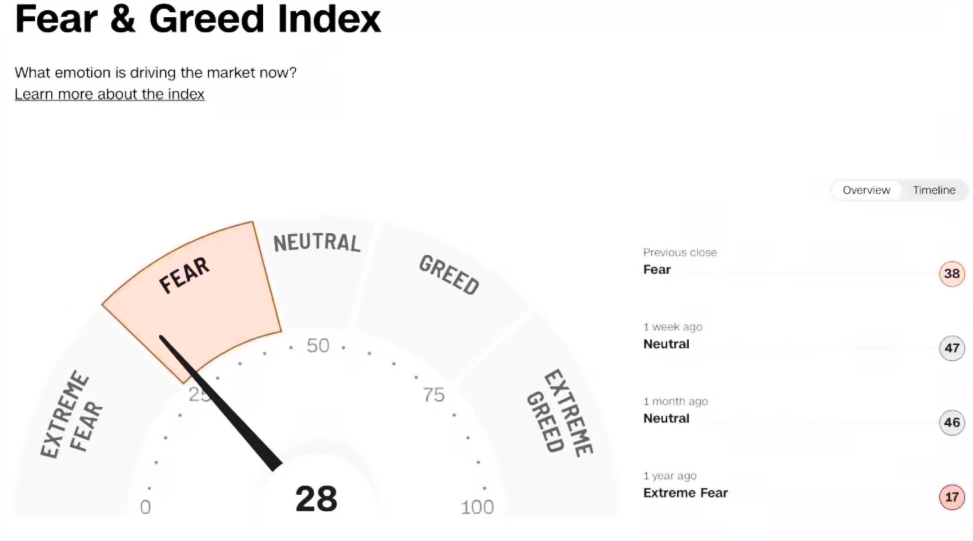

El analista también se fija en el sentimiento de los inversores. “El sentimiento de los inversores es de miedo y podríamos incluso decir que se acerca al extremo miedo. Si nos fijamos en el S&P 500, observamos que prácticamente el 25% de los valores presentan ahora mismo un RSI de 14 por debajo de 30, y eso es muy elevado”.

Fijándose en la rentabilidad de los bonos a un año, el economista explica que se encuentra cerca de los máximos de diciembre del año 2000, y la rentabilidad de los bonos a 10 años se encuentra cerca de los máximos de noviembre de 2007. “Por lo tanto debemos concluir que tanto bonos como Bolsa están muy sobrevendidos. Ahora bien, saben que porque esté sobrevendido no significa necesariamente que se vaya a producir un rebote. Simplemente es una condición que se está dando en estos momentos, pero no es una señal de compra”.

En segundo lugar, se fija en el 4.300. “Hemos dicho que el 4.300 era un muro, donde se concentraba una gran cantidad de put-gamma. Y ayer fue perforado”.

¿Y esto qué significa? “Pues primero que no debería verse perforado. Si se ha perforado es que hay más debilidad de la que nosotros estábamos viendo. Y ahora significa también que el 4.300 está actuando como una resistencia. Solo en el caso de que el S&P 500 supere el 4.300 podríamos ver un rebote significativo, al menos hasta el 4.350”.

¿Y a corto plazo qué espera? “Por la zona 4.258 nos encontramos que pasa una recta directriz alcista que une los mínimos de octubre. Pues si se perfora el 4.258, ¿el objetivo más probable cuál es? 4.210. Justamente donde está el precio de ejercicio de la put comprada del collar de JP Morgan”, concluye.