En este artículo, construiremos un Put Spread desde la plataforma de iBroker con las opciones financieras de CME Group sobre el futuro de S&P 500. Antes de adentrarnos en cómo construir un put spread, es fundamental comprender los conceptos básicos de las opciones financieras.

Conceptos básicos de opciones financieras

Las opciones son instrumentos financieros derivados que otorgan a su poseedor el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio específico (precio de ejercicio) en o antes de una fecha determinada (fecha de vencimiento). Para comprender el funcionamiento del Put Spread, es fundamental tener claros algunos conceptos:

- Opción de compra (Call): otorga a su poseedor el derecho, pero no la obligación, de comprar un activo subyacente a un precio específico (precio de ejercicio) en o antes de la fecha de vencimiento.

- Opción de venta (Put): Por otro lado, una opción de venta otorga a su poseedor el derecho, pero no la obligación, de vender un activo subyacente a un precio específico (precio de ejercicio) en o antes de la fecha de vencimiento.

- Precio de ejercicio (Strike Price): precio al que el poseedor de una opción puede comprar (en el caso de una opción de compra) o vender (en el caso de una opción de venta) el activo subyacente en el momento del ejercicio. Este precio se establece en el momento de la compra de la opción y puede variar según las expectativas del mercado.

- Fecha de vencimiento: Es la fecha en la que expira la opción. Después de esta fecha, la opción deja de tener validez. Los contratos de opciones generalmente tienen fechas de vencimiento predeterminadas.

Tanto como entender estos conceptos, como acceder a un broker de opciones que facilite el acceso al mercado, es fundamental para desarrollar un put spread. Te dejamos este link para profundizar en estos productos. Ahora vamos a avanzar para explorar cómo funciona esta estrategia en detalle.

¿Qué es el Put Spread?

El Put Spread es una estrategia de opciones que se construye con una compra y una venta de opciones Call con distintos Strikes. Distinguimos entredos Put Spread:

- Long Put Spread: se construye con una compra de una opción Put con un precio de ejercicio mayor y una venta de una opción Put con un precio de ejercicio menor.

- Short Put Spread: se construye al revés de un Long Put Spread, es decir, una venta de una opción Put con un precio de ejercicio mayor y una compra de una opción Put con precio de ejercicio menor.

¿Cuál es la rentabilidad-riesgo de esta estrategia?

En este artículo describiremos los datos desde el punto de vista de un Long Put Spread. La estrategia para un Long Put Spread tiene un beneficio máximo que consiste en la diferencia entre ambos precios de ejercicio menos el coste neto de las primas (prima de la opción comprada menos prima de la opción vendida).

El beneficio máximo se produce cuando el precio del activo subyacente se encuentra por debajo del precio de ejercicio vendido, en vencimiento. Mientras que la pérdida máxima será para un Long Put Spread el coste neto de la construcción de la estrategia.

Otro aspecto matemático fundamental para el análisis es el Break Even, es decir, cual es el precio del activo subyacente en el cual mi beneficio/pérdida es igual a 0. Utilizaremos la opción comprada, con el precio de ejercicio mayor y le restaremos el neto de la operación, con este dato, obtenemos el punto de equilibrio.

Dentro de todas las posibilidades de activos, vamos a escoger para la parte práctica la opción sobre el futuro S&P 500 de CME Group.

Ejemplo práctico con opciones de CME Group sobre el futuro S&P 500

Escogemos CME Group porque se posiciona como una de las principales bolsas de futuros y opciones del mundo y las opciones sobre el futuro del índice S&P 500 porque este índice bursátil es uno de los más ampliamente seguidos e importantes del mundo.

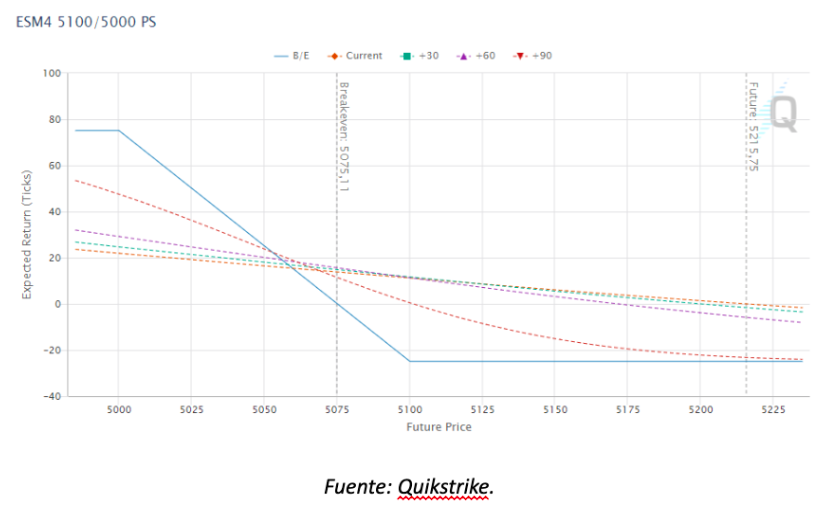

Para poner en práctica la teoría utilizaremos (el precio del futuro es de 5215,75 puntos):

- Opción Put sobre el Futuro de S&P 500 con fecha de vencimiento en junio, con precio de ejercicio 5,100 con vencimiento en junio. Esta opción la compraremos por una prima de 91.15 puntos.

- Opción Put sobre el Futuro de S&P 500 con fecha de vencimiento en junio, con precio de ejercicio 5,000 con vencimiento en junio. Esta opción la venderemos por una prima de 66.26 puntos.

Conociendo los datos que anteriormente hemos descrito obtenemos:

- Beneficio máximo de 75.11 puntos (diferencia entre precios de ejercicio menos coste de la estrategia, sin incluir comisiones).

- Pérdida máxima de 24.89 puntos (coste neto de la estrategia, prima pagada menos prima cobrada).

- Punto de equilibrio sería de 5075,11 puntos (precio de ejercicio comprado menos el coste de la estrategia).

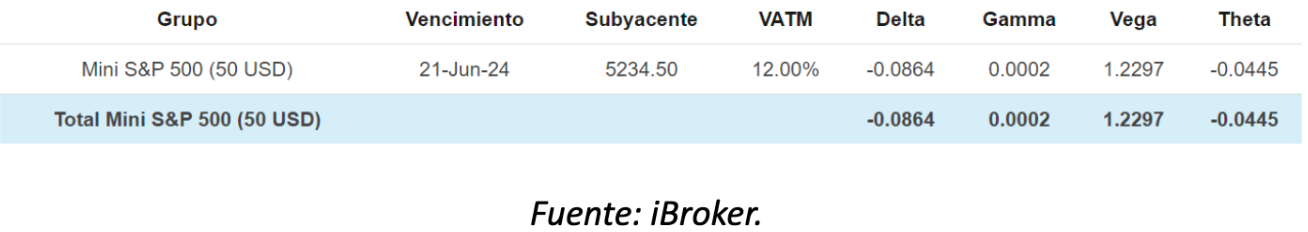

De una forma resumida, las sensibilidades o griegas de la estrategia nos facilitarán entender mejor la estrategia.

Conclusión de la estrategiaPut Spread

La estrategia buscará tener una exposición direccional bajista sobre el precio del activo subyacente, reduciendo en primer lugar, el coste de la estrategia. Si el inversor, compra la opción Put sin esta estrategia, desembolsará más efectivo, pero a cambio obtendría más posibilidades de obtener beneficios si el precio del activo subyacente cae más de un cierto rango. También el inversor deberá tener en cuenta, que muchas sensibilidades están muy cerca de 0 o valores aproximados a 0 debido a la compra y la venta de las opciones.

Otro aspecto importante, es que esta estrategia tiene un riesgo limitado, por lo que la Cámara correspondiente de cada mercado, no exigirá garantías por dicha estrategia.

Los Futuros y las Opciones son instrumentos complejos y presentan un riesgo elevado de perder dinero rápidamente debido al apalancamiento. Los Futuros y las Opciones no cuentan con la protección de saldo negativo y las pérdidas podrían exceder el saldo depositado en su cuenta.

Cada inversor debe valorar los riesgos de los instrumentos financieros, así como sus conocimientos del funcionamiento de los mercados antes de realizar operaciones con productos complejos.

El presente artículo puede considerarse pieza publicitaria de ibroker.es. Puede consultar más información sobre el producto en el KID disponible en la web ibroker.es.