A pesar del nerviosismo imperante en el mes, tanto por factores externos como internos, el índice bursátil español se anota rentabilidades que le posicionan a mitad de la tabla de las rentabilidades alcanzadas por las bolsas europeas. La rotación a sectores cíclicos sigue siendo la tónica, como IAG que cierra el trimestre con una ganancia del 37,2% o bien bancos como Bankinter o Sabadell que suben un 32,28% y 28,62% respectivamente, y quedando a la cola empresas que tuvieron un muy favorable 2020 como Solaria o Siemens Gamesa.

Algunos gestores aprovechan la ola

Como ya se observaba el año pasado, la gestión activa vuelve a estar en el centro de las miradas, y el análisis fundamental genera resultados mejores que el índice en este primer trimestre.

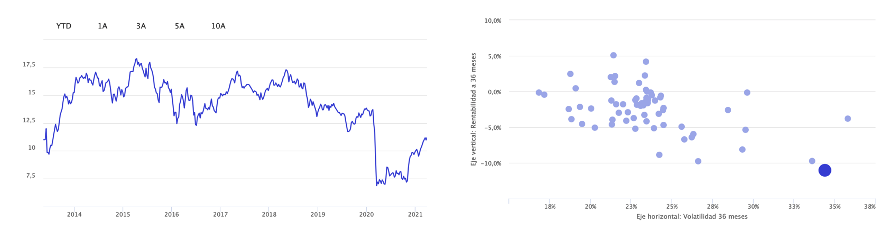

Así hay fondos que en lo que va del año alcanzan rentabilidades muy superiores al 10%, como Cobas Iberia que casi llega al 18,3%, pero a seis meses (ya que al final del 2020 repuntaron los fondos value) la rentabilidad toca casi el 50%. Este fondo registró pérdidas de 21,58% en 2020, habiendo perdido en torno al 40% en el 1T20.

Entre las principales posiciones que componen su cartera, que por cierto es de casi 39 millones de euros, destacan Semapa (+32% YTD), Técnicas Reunidas (+15% YTD), Vocento (+19% YTD), Atalaya Mining (+30%), Elecnor, Melia Hotels, entre otras.

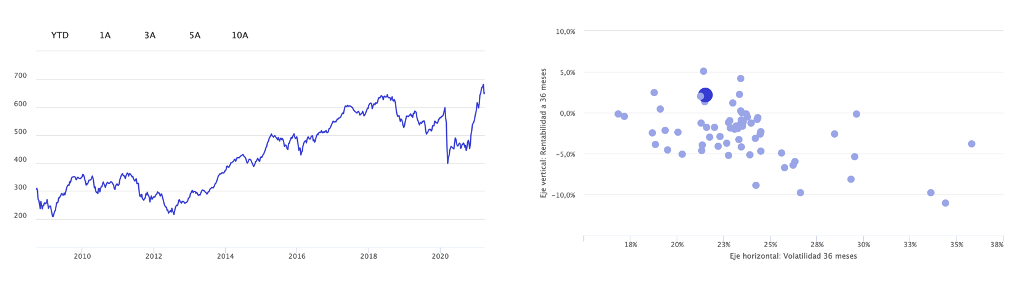

El fondo tiene una volatilidad a 3 años más alta que la media de sus comparables y con rentabilidades negativas en ese periodo:

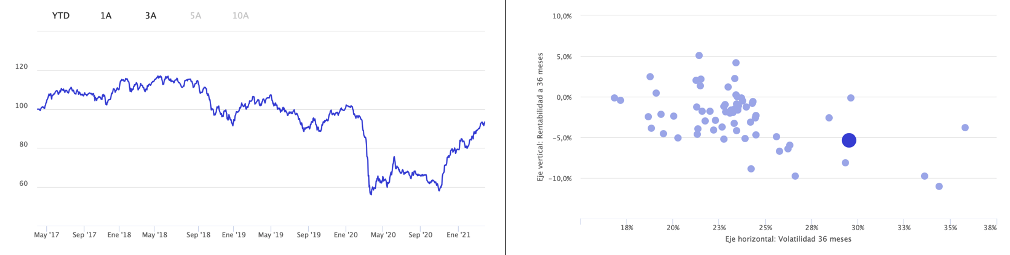

Le sigue el fondo de la gestora Abante Asesores, Okavango Delta, fondo gestionado por José Ramón Iturriaga, con amplia experiencia en el mercado y que, aunque en años anteriores el fondo se ha posicionado no tan bien respecto a sus competidores, en este año no lo hace nada mal, cerrando el primer trimestre con una rentabilidad del 16,06%, a pesar de un difícil 2020 cuando perdió 27,95%. Es un fondo con una volatilidad aún mayor que el anterior y que a 3 años pierde algo más del 34%. El fondo tiene un mayor tamaño que el anterior, con algo más de 80 millones de euros.

Entre las principales posiciones del fondo están tanto futuros de Ibex, como Aedas Homes (prácticamente plana en el año), Neinor Homes (igual que la anterior), Unicaja y Liberbank al calor de la fusión que ha generado rentabilidades superiores al 16% en el año, Gestamp, Metrovacesa, entre otras.

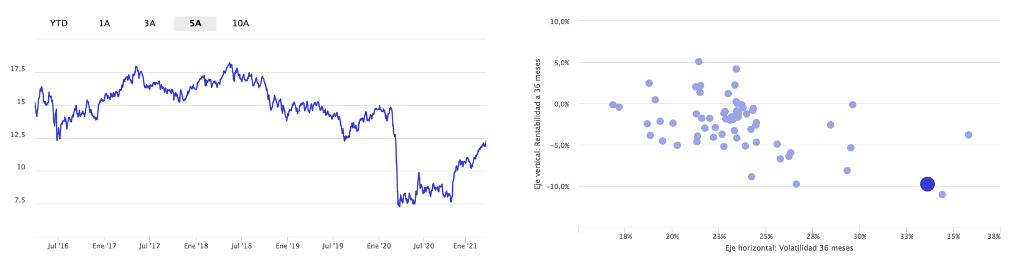

Y ya con rentabilidades en lo que va del año por debajo del 15% están: March International Iberia Fund, que cerraba el trimestr con +14,8%, habiendo caído -13,6% bastante menos que los anteriores fondos en 2020. Es un fondo de reducido tamaño, tan sólo 21,6 millones de euros de patrimonio y sin rating de Morningstar. Es gestionado por Antonio López. La rentabilidad que alcanza al 1T21 es del 14,8% y casi del 36% a 12 meses. El binomio rentabilidad riesgo es más atractivo que los anteriores fondos, ya que asumiendo una menor volatilidad alcanza mejores resultados, lo que hace que en Citywire se ubique en una buena posición respecto a sus competidores a un año :

Entre las posiciones destacan del sector inmobiliario Anima Real Estate, Merlin Properties, en el sector bancario tiene a Bankinter y BBVA, También tiene Atalaya Mining y Corporación financiera Alba, entre otras.

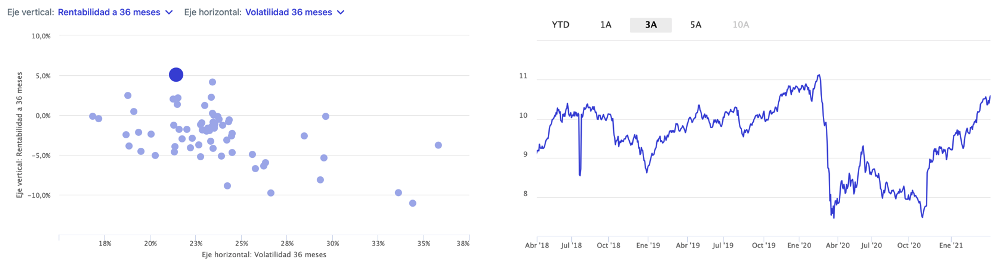

Otro fondo que tanto en 2019 como 2020 logró cerrar con números positivos es el Metavalor, que en marzo cerró el trimestre con una rentabilidad del 14,3%, aunque a un año sobrepasa el 54% de rentabilidad. El patrimonio alcanza los 40 millones de euros, y la cartera muestra un fuerte sesgo al sector de servicios públicos como Solaria, Audax Renovables, Iberdrola, EDP, Holaluz, entre otras. Es un fondo muy consistente, con buen track record, y una atractiva combinación rentabilidad riesgo, lo que hace que consistentemente se posicione en los primeros lugares del ranking de fondos comparables. A nosotros nos llama mucho la atención y consideramos que es una opción atractiva para aquellos inversores que quieran invertir en RV España. Morningstar le otorga 5 estrellas.

Su cartera esta muy sesgada al sector salud, que representa algo más del 52% de su cartera, seguido por tecnología e industriales (pero con menores pesos). Entre sus principales posiciones se encuentran Solaria, Audax, Iberdrola, EDP, Cellnex, Altia, Holaluz.

Y para terminar, el fondo Abante Global Fund Spanish Opportunities, con un tamaño menor a los 20 millones de euros, invertidos en 21 posiciones entre las que destacan Promotora de informaciones, Unicaja, Eadas, Sacyr, Ence, Liberbank y Bankinter, entre otros. También es gestionado por José Ramón Iturriaga. A pesar de cerrar el primer trimestre con una rentabilidad de doble dígito +14,3%, en 2020 registró pérdidas del 28,8%. A un año ronda el 60% de rentabilidad. Al igual que el segundo fondo que comentamos, se caracteriza por una alta volatilidad, que no es respaldada por buenos resultados a largo plazo.