Para empezar llevar el apellido de gestión activa. Aunque parece complicado gestionar en períodos de elevada volatilidad, es cierto que es cuando se encuentran las mejores oportunidades. Pero echemos mano de los números. 2015 cerró con el Ibex35 cediendo un 7,10%. Si ampliamos el número de compañías, el Índice General de la Bolsa de Madrid, sufrió una penalización del 7,67%. Una caída que se amplía hasta el -14% cuando pensamos en el Ibex con dividendo.

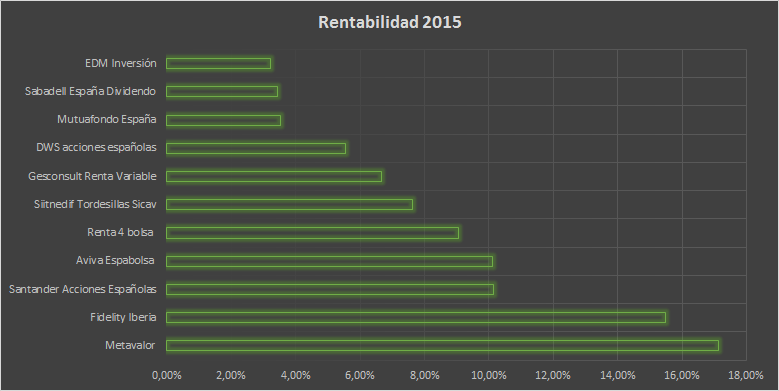

Estos son algunos de los datos de rentabilidad que mostraron los fondos más rentables a lo largo del ejercicio:

Fuente: Quefondos.com

Se lo hemos contado en numerosas ocasiones: la clave está en saber modular el porcentaje que se destina a renta variable, renta fija o liquidez en cartera dependiendo de cómo venga el mercado. Ser flexible permitirá encontrar la mejor ecuación rentabilidad/riesgo y ha llevado a algunos de los fondos a cerrar el ejercicio con retornos de doble dígito. Aquí las tres lecciones que han llevado a los tres fondos más rentables, a ser los mejores de 2015.

No importa el tamaño, si la compañía es buena

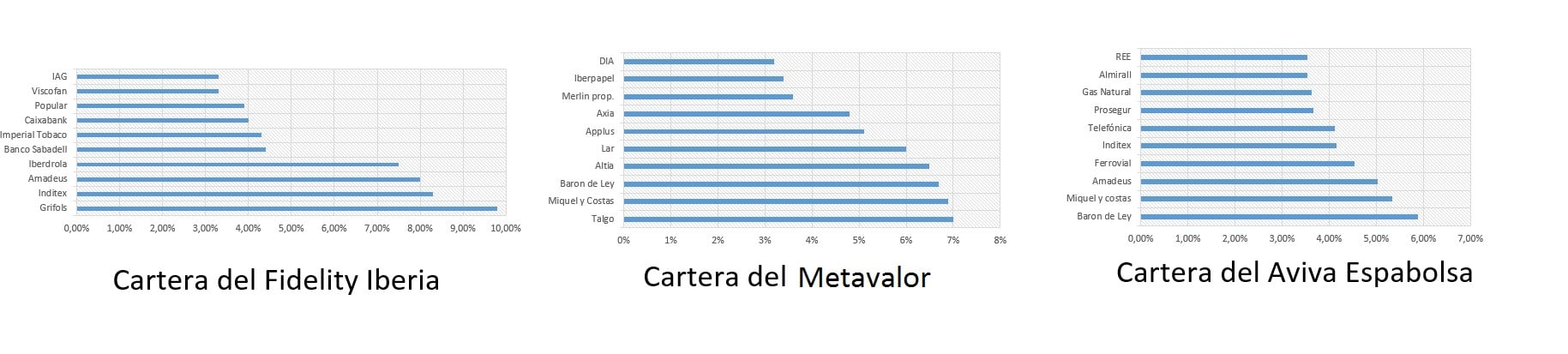

Y no necesariamente tienen por qué ser los grandes directores de los índices. De hecho, tal y como muestran los datos del Metavalor, el fondo tan sólo cuenta con una compañía Ibex entre sus principales posiciones. Lar y Barón de Ley, con una capitalización que entre ambas no suma 1.000 millones, ocupan los dos primeros puestos del fondo. Y sólo un dato: si sumamos la capitalización de las diez principales compañías del fondo, el patrimonio en su conjunto ronda los 12.000 millones de euros, que sería la capitalización de valores como Abertis, Bankia o Repsol en bolsa.

Principales posiciones de los fondos de bolsa española. Fuente: elaboración propia

*click para ampliar

Al final, dice el director de análisis de Metavalor, Javier Ruiz, se trata de buscar compañías que tengan negocios que se entiendan, que ofrezcan una ventaja competitiva, bien gestionados, con poca deuda y que estén baratos”. Importante este último punto porque si una compañía no está barata, aunque se cumpla el resto de requisitos, no es invertible. (Ver: Metagestión, lo que marca el potencial de una inversión es el precio, el tiempo nos da igual)

Momentos de pánico, son para comprar

Esto enlaza con el segundo punto. Una de las premisas de los inversores value, como Warren Buffet, es que cuando el precio de las acciones cae, se compra, no se vende. Al final son conscientes de que en períodos de fuertes caídas es cuando aparecen las mejores oportunidades de inversión y cuando hay que ser más agresivos. Y aunque habitualmente se tarden meses o años en recoger los frutos de las inversiones, momentos de volatilidad como las que hemos tenido estos meses atrás, hace que algunas de las inversiones se hayan apreciado de forma importante en el período.

Esto ha llevado a que ArcelorMittal – a pesar de lo que está ocurriendo con China y las materias primas – haya pasado en los últimos meses a formar parte de la cartera del Metavalor “aprovechando el ruido y sus precios tan bajos”, reconoce Ruiz. Los expertos de Fidelity se posicionan en compañías como Amadeus, Inditex o Grifols, bien posicionadas para enfrentar al mercado volátil que se avecina. Todo en aras de evitar el impacto que pueda tener el ruido políltico. Por eso el fondo está infraponderado en utilities y finanzas, dos de los sectores que podrían sufrir un mayor impacto derivado de estos resultados si una coalición de izquierdas revertiera algunas de las reformas”, reconoce Fabio Ricelli, gestor del Fidelity Iberia Fund. (Ver: Infraponderamos utilities y sector financiero en España tras las elecciones)

La diversificación es la mejor manera para reducir el riesgo

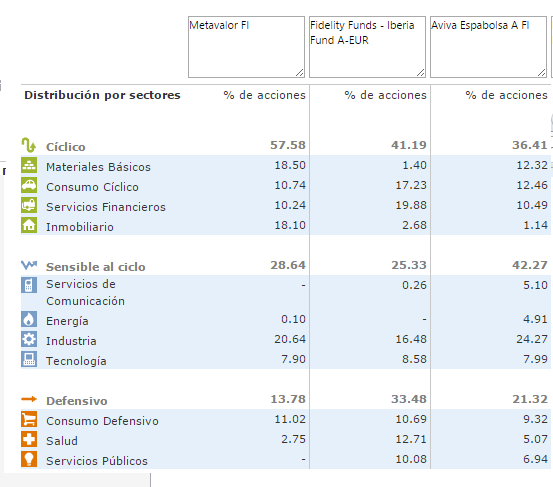

Todos estos gestores tienen claro que la diversificación es clave para tratar de “difuminar” el riego de la cartera. Y no sólo por número de activos sino por sectores. En todos los casos cuentan con casi una treintena de valores en cartera que pertenecen a sectores distintos. Diversos estudios advierten de que la diversificación no sirve de nada si se utilizan activos con un perfil de riesgo similar. Es cierto que el hecho de ser fondo de inversión lleva inherente una diversificación porque no pueden invertir más del 5% en una emisión.

Comparativa de la distribución sectorial de los tres fondos. Fuente: Morningstar

Al final, el objetivo es sacar la máxima rentabilidad posible y las opciones que ofrece el mercado, ya ven, son cada vez mayores si se sabe cómo hacerlo.

Te interesa leer:Iturriaga aumenta el peso de las industriales en cartera con Acerinox