Estas pequeñas y medianas empresas se han convertido en valores talismán para varias gestoras españolas, que llevan años manteniéndolas en carteras y, además, han aumentado su apuesta por ellas en las últimas caídas del mercado. ¿Qué tienen Tubacex, Cie, Europac y Tubos Reunidos que atrae a los expertos?

TUBACEX

Desde Auriga SV, José Lizán, gestor de SICAV, nos comentaba que Tubacex era una buena apuesta de inversión por fundamentales gracias a “que se espera una buena progresión en su cuenta de resultados por la eficiencia de su negocio y el mejor mix de productos vendidos”.

Además, desde otra gestora española, Gesconsult, Alfonso de Gregorio nos reconocía que han “aprovechado las caídas de las últimas semanas para aumentar sus posiciones a Tubacex, así como a Cie, Europac y Tubos Reunidos porque les han atizado mucho, quizás por la estrechez del mercado, pero sus fundamentales no han cambiado”.

Por técnico vemos que desde que comenzara el año Tubacex emprendió un camino alcista perfecto, aunque no pudo luchar contra la marea vendedora que llegó a mediados de septiembre. Ahí fue cuando su directriz alcista se truncó y comenzó un camino bajista del que no se sobrepondrá hasta que supere los 3,60 euros. Sin embargo, José Lizán cree que podemos ponernos largos en los niveles actuales, en torno a los 3,30 euros.

.png)

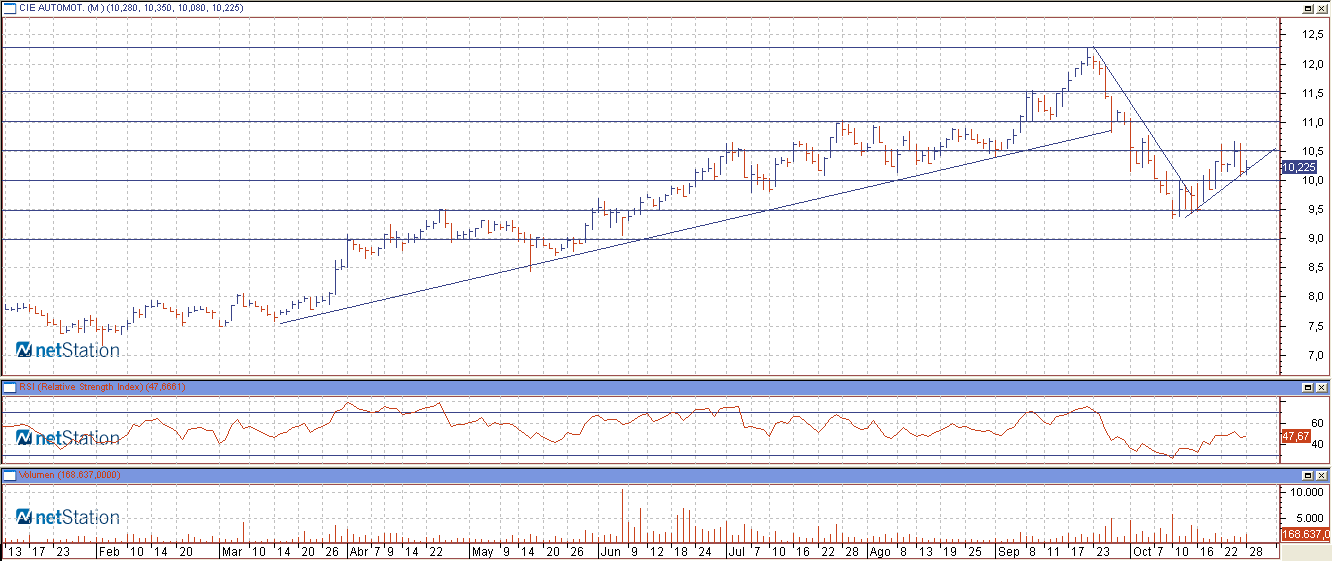

CIE AUTOMOTIVE

Desde el punto de vista fundamental, José Lizán destaca que este proveedor de componentes y subconjuntos para el mercado de automoción plantea en su nuevo plan estratégico “futuras líneas de crecimiento basadas en el buen momento de las factorías ya instaladas, la incorporación de Mahindra CIE, la integración de Beroa en Dominion y las cinco nuevas plantas en las que ha estado invirtiendo en los últimos años y que verán la luz a lo largo de 2014 y 2015”.

Además, desde Gesconsult también encuentran otras justificaciones fundamentales para invertir en este valor, como “su diversificación en clientes y por zonas geográficas. Su mayor clientes supone sólo el 8% de las ventas, que van dirigidas al 50% de los ensambladores y un 50% de los fabricantes Tier 1”. De hecho, se espera que los beneficios de 2014 crezcan un 44%, y en 2015 un 28%.

Desde Ábaco Capital destacan que Cie “tiene un upside con respecto al precio actual de la acción del 30% más o menos a conseguir entre 2016-2017. Se trata de una compañía muy bien gestionada, con un plan de crecimiento realista, basado en la facturación de 3.000 millones de euros en 2017. Este año se espera que tengan una facturación de 2.200 millones, por lo que los 800 restantes del objetivo podrían conseguirse para 2016. Los márgenes con los que trabaja son en torno al 7% de EBIT y cotiza actualmente a 11 x EBIT aproximadamente. La empresa cuenta con buenos retornos de capital a tener en cuenta y en nuestra opinión cotiza con un descuento razonable con respecto a la media histórica.

Por si fuera poco, Cie Automotive cotiza con descuento frente a sus competidores. Por ejemplo, cotiza a un PER de 11,7 veces, por debajo de las 15,43 veces de la media del sector. Su precio valor en libros también refleja descuentos, pues es de 1,8 veces, por debajo del resto de competidores y de la media, que se ubica en 2,77x.

Desde el punto de vista técnico, hay que reconocer que Cie Automotive se ha visto absorbido por una severa corrección por las dudas acerca de la recuperación económica europea, lo que afecta al consumo y al sector de la automoción. Sin embargo, Lizán cree que esta corrección ha dejado una fantástica oportunidad de entrada “en torno a los 10 euros por acción, no descartando que pueda pasar por la zona de 9,35/9,4 euros, donde incrementaríamos más riesgo en el mismo. (Ver: Revista especial Mid Caps)

EUROPAC

Europac, o Papeles y Cartones de Europa, lo que ustedes prefieran, es una de las compañías españolas más ligada al ciclo de PIB dado su actividad especializada en embalajes para el comercio. Según José Lizán, esta razón debería alimentar su cotización “dado el escenario macro positivo que tenemos en España de cara a 2015”.

Ahora bien, en las últimas semanas hemos visto que el valor ha sido penalizado por la salida de un inversor de referencia: los fondos de Bestinver, que desinvirtieron en el valor ante la marcha de su gestor estrella, García Paramés, quien confiaba en Europac. No obstante, la propia compañía fue quien adquirió para autocartera los 1,4 millones de acciones que tenía Bestinver a un precio de 4,30 euros. Ahora tiene un as bajo el brazo pues, según Jesús de Blas, de Credit Agricole Mercagentes, “podría amortizarlas o repartirlas como dividendo en especie a los accionistas”. En cualquier caso, ambos movimientos apuntan a unas expectativas positivas para el valor pues, como se sabe, las empresas aumentan autocartera cuando creen que se van a revalorizar a futuro, así las venden cuando estén más caras. Si, por el contrario, finalmente Europac decide repartir entre sus accionistas los títulos, bienvenida sea esa remuneración, que podría servir como reclamo de inversión.

Técnicamente, Europac tuvo una subida muy vertical entre junio y septiembre y la desinversión de Bestinver provocó una severa corrección que, según Lizán “podría haber hecho suelo en la zona de 3,92/4 euros, por lo que deberíamos aprovechar para tomar posiciones”.(Ver: Posibles largos en Europac y Dinamia)

.png)

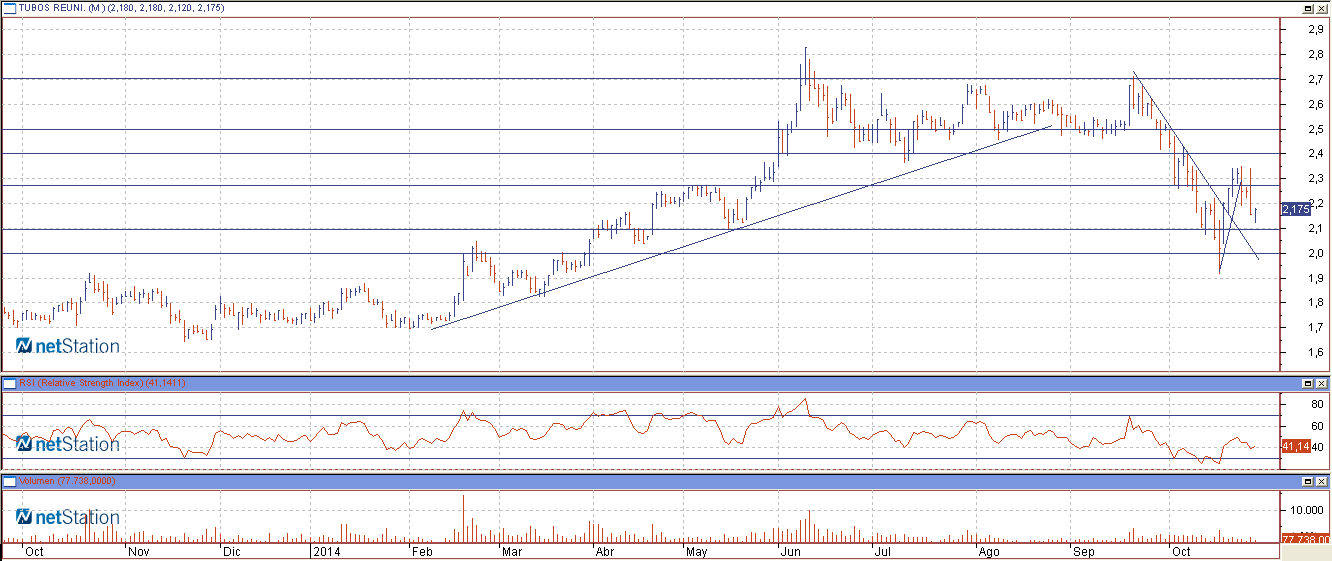

TUBOS REUNIDOS

Varias gestoras españolas coinciden en apostar por este valor. De hecho, desde hace años Tubos Reunidos es una de las inversiones por convicción de José Ramón Iturriaga, gestor de Abante. Iturriaga justifica que “es una excelente compañía industrial que este año se espera que obtenga un ebitda de 72 millones y que su mínimo de beneficios lo hizo en 2009. Desde entonces viene recuperando. Además, por coste de reposición, es muy atractivo. Es decir, si alguien tuviera que reabrir sus dos fábricas le costaría 900 millones de euros, mientras que comprarla le costaría 376 millones de euros que capitaliza más algo de prima”.

También se ha convertido en uno de los valores talismán de Gesconsult, gestora desde la que destacan que “es el principal productor y distribuidor de tubos de acero sin soldadura en España, con una cuota mundial del 2% en su gama. Además, prevén que las ventas de tubo especial pasen a representar el 78% de su negocio en 2017, frente al 64% actual. Este tipo de tubo tiene un precio por tonelada superior a 2 veces el tubo estándar”.

Técnicamente Tubos Reunidos también se vino abajo en septiembre, aunque la semana pasada logró romper con la directriz bajista y subir, aunque tendrá que recuperar los 2,70 euros para retomar la directriz alcista de largo plazo.