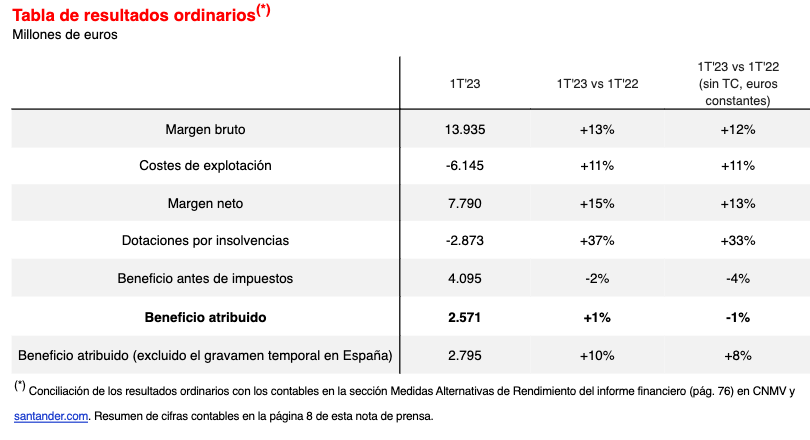

Banco Santander ha presentado antes de la apertura del mercado las cuentas correspondientes al primer trimestre del año, un período en el que ha obtenido un beneficio atribuido de 2.571 millones de euros, un 1% más en euros corrientes con respecto al mismo periodo de 2022, apoyado en el fuerte crecimiento de la actividad comercial, una buena calidad de los activos y el control de costes.

El impacto anual íntegro del gravamen temporal en España se contabilizó en el primer trimestre (224 millones de euros). Excluido este efecto, el beneficio atribuido sería de 2.795 millones de euros, un 8% más (+10% en euros corrientes).

Banco Santander continuó aumentando su base de clientes, con nueve millones más en los últimos 12 meses, hasta un total de 161 millones. Los recursos de clientes aumentaron un 5%, hasta los 1,12 billones de euros, gracias al buen crecimiento de los depósitos (+6%) en todas las regiones, apoyado tanto en clientes particulares como en Santander Corporate & Investment Banking (Santander CIB). Los depósitos se redujeron un 2% frente al trimestre anterior debido a caídas estacionales en Santander CIB en enero; sin embargo, los depósitos totales subieron nuevamente desde febrero, prueba de la buena marcha del negocio.

Los créditos aumentaron un 3%, con las hipotecas y el crédito al consumo creciendo un 2% y un 9%, respectivamente. La cartera crediticia de Banco Santander se mantiene muy diversificada tanto por líneas de negocio (hipotecas, empresas, auto y CIB) como por geografías.

Los ingresos totales crecieron un 12% (+13% en euros corrientes), hasta los 13.935 millones de euros, en línea con el objetivo del banco de aumentar los ingresos a doble dígito en euros constantes.

El fuerte repunte de la inflación provocó un aumento general de los costes (+11%). Si bien, en términos reales los costes cayeron un 1% gracias a la mejora de la productividad y la gestión activa. Como los ingresos crecieron más que los costes, la ratio de eficiencia del grupo mejoró 90 puntos básicos, hasta el 44,1%, lo que sitúa a Santander entre las entidades más eficientes de sus comparables.

El balance se ha mantenido sólido, con la ratio de morosidad en el 3,05%, tras bajar 21 puntos básicos en los últimos 12 meses y tres puntos básicos desde diciembre, gracias a la buena evolución de Europa, México y Digital Consumer Bank, mientras que la ratio de cobertura se mantuvo en el 68%. El coste del riesgo aumentó seis puntos básicos en el trimestre hasta el 1,05%, por debajo del objetivo para el año (menos del 1,2%).

Las dotaciones bajaron un 3% frente al trimestre anterior, pero crecieron un 33% respecto a marzo de 2022 debido al proceso de normalización en Estados Unidos, una mayor cobertura de la cartera de hipotecas en francos suizos en Polonia y el aumento de las provisiones en Brasil, como consecuencia del aumento del crédito.

Estos resultados de Banco Santander han permitido mejorar las métricas de rentabilidad del grupo, con un retorno sobre el capital tangible (RoTE) del 14,4%. Si el impacto del gravamen se distribuyera a lo largo del año (56 millones por trimestre), el retorno sobre el capital tangible (RoTE) del primer trimestre sería del 15,3%, camino de alcanzar el objetivo del año (por encima del 15%). El beneficio por acción (BPA) fue de 0,15 euros, un 11% más que la media trimestral de 2022.

La ratio de capital CET1 fully loaded se situó en el 12,2%, en línea con el objetivo de capital, ya que el grupo mantuvo una fuerte generación de capital orgánico bruto (24 puntos básicos), que compensó el cargo de 25 puntos básicos para el pago futuro de dividendos en efectivo correspondiente a los resultados de 2023 (10 puntos básicos)2 y por el impacto del segundo programa de recompra de acciones de 2022 (15 puntos básicos). También hubo otros impactos positivos en la ratio de capital (regulatorio, mercados).

Los ingresos por comisiones repuntaron un 7% interanual en euros constantes, con un buen crecimiento en pagos, Santander CIB y Wealth Management & Insurance, lo que refleja la fortaleza de los negocios globales y de red del grupo, que representan el 43% de los ingresos por comisiones y el 39% de los ingresos totales.

La ratio de eficiencia de Banco Santander mejoró hasta el 44,1%, gracias a que el crecimiento de los ingresos superó al de los gastos operativos, pese a las presiones inflacionistas y las inversiones en tecnología y digitalización. •

Dividendo Santander y previsiones 2023

La reciente junta general de accionistas aprobó un dividendo final en efectivo con cargo a 2022 de 5,95 céntimos de euro por acción, pagadero a partir del 2 de mayo de 2023. El dividendo total en efectivo cobrado a cargo de 2022 aumentó un 18% con respecto al año anterior, hasta 11,78 céntimos de euro.

El consejo ha aprobado una nueva política de retribución que aumenta el payout del 40% al 50% del beneficio atribuido en 2023.

El banco va camino de cumplir los objetivos para 2023 presentados en febrero: crecimiento de ingresos a doble dígito; RoTE por encima del 15%; ratio de eficiencia del 44-45%; CET1 fully loaded por encima del 12%, y coste del riesgo por debajo del 1,2%

Ana Botín, presidenta de Banco Santander, ha señalado que “hemos tenido un muy buen comienzo del año, con un aumento interanual de los ingresos del 13% gracias al fuerte crecimiento de clientes y de los volúmenes. El crédito y los depósitos subieron un 3% y un 6%, respectivamente. El incremento de doble dígito de los ingresos, la mejora de la eficiencia y la buena calidad crediticia nos permiten alcanzar un retorno sobre el capital tangible del 14,4%, por encima del 13,4% de 2022, al mismo tiempo que mantenemos una gran fortaleza de balance".

Estamos avanzando en nuestra simplificación y transformación comercial, y el creciente valor del grupo y nuestro negocio y red globales vuelven a quedar patentes en nuestros resultados: el 39% de los ingresos procede de Santander CIB, Wealth Management & Insurance, PagoNxt y Auto. A pesar de la reciente volatilidad, esperamos cumplir nuestros objetivos para 2023 tras lograr un incremento del 5% en el valor contable tangible por acción más el dividendo en efectivo por acción desde el inicio de año.Nuestros equipos siguen apoyando a los clientes y generando valor para los accionistas.”