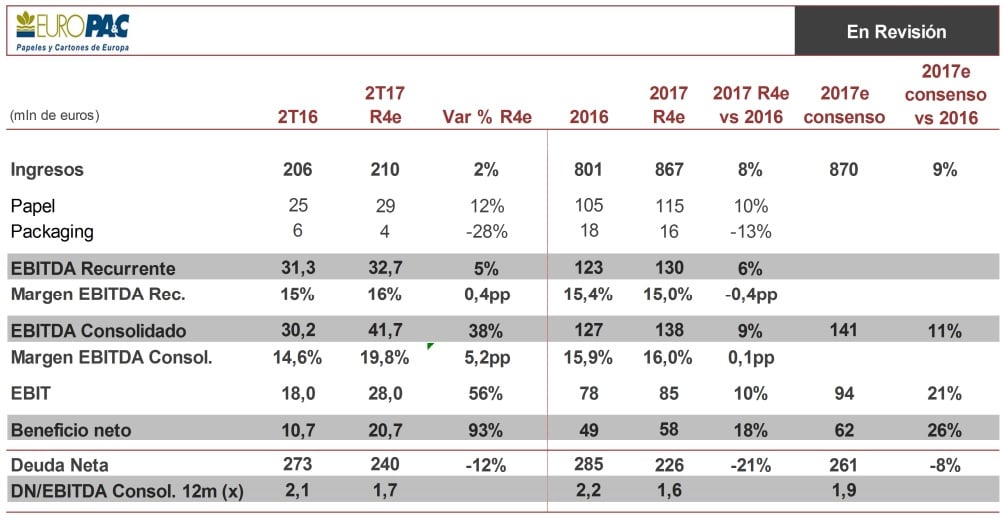

Los resultados deberían continuar mejorando, con un EBITDA recurrente superior al de los últimos trimestres debido a la subida de precios de abril/mayo tanto en Kraft como en Reciclado y a pesar de las paradas de mantenimiento obligatorias (Viana y Rouen). La división de Cartón se verá afectada por la fuerte subida de los precios del papel (principal materia prima) y prevemos un EBITDA similar al de 1T 17. El EBITDA consolidado y el beneficio neto incluyen +10 mln eur por la venta de la fábrica de Marruecos por 44 mln eur, con impacto muy positivo en reducción de deuda neta (R4e 1,7x).

En la Conferencia (jueves 27, 17:00h) confiamos en que la directiva reafirme su mensaje optimista de cara a 2017 teniendo en cuenta la fortaleza de la demanda de papel y el bajo nivel de inventarios, que ha permitido implementar y anunciar nuevas subidas de precios en Kraft y Reciclado (junio/agosto). Confiamos en que estas subidas (50 eur/tn) se traspasen íntegramente en los próximos meses y que no descartamos que puedan llevar a cabo otras antes de final de año. Estaremos atentos a comentarios sobre la venta de la fábrica de Marruecos y de la apreciación de Eur, con implicaciones negativas por el mayor atractivo a importar papel a Europa. Esperamos que confirme los objetivos del Plan Estratégico 2018: margen EBITDA consolidado 16%, ROCE 14%/16% y dfn/EBITDA 2x, que suponen una gran mejora en términos de crecimiento y rentabilidad frente a los últimos años.

Precio Objetivo 6,5 eur. P.O. y recomendación en Revisión (antes 6,5 eur y Sobreponderar).