Con una tasa de desempleo del 4% y una inflación del 7,5%, el banco central estadounidense va a elevar los tipos de interés de forma gradual entre tres y siete veces este 2022 y concluirá su reducción de compras de activos en marzo, tres meses antes de lo previsto. Sin embargo, la duda está en si además de estos movimientos empezará también este mismo año a reducir su balance, un escenario que recuerda al ‘taper tantrum’ de 2013, de noviembre de 2017 o de agosto de 2019.

El 'taper tantrum' es el efecto que tendría la retirada de estímulos por parte de la Reserva Federal y de otros bancos centrales en los mercados. En sentido literal, 'tantrum' significa rabieta en inglés, y es un poco el efecto que sucedería en los inversores. “Las bolsas permanecerán bloqueadas mientras no se resuelva si la Reserva Federal reducirá o no su balance -además del tapering y subir tipos-”, comentan los analistas de Bankinter.

El temor del mercado es, en gran medida, que el organismo monetario que preside Jerome Powell pueda excederse, sobrerreaccionar y provocar con ello pérdidas en las bolsas que afectarían al consumo, la inversión y el empleo después de años de intervención de los bancos centrales en la mayor parte de economías desarrolladas del planeta. "Una curva de tipos invertida, que aún no ha llegado a todos los tramos pero ya se ve en el bono a 7 y a 10 años, es sinónimo de recesión de la economía en un período de 16 meses”, añade el analista de IG, Sergio Ávila.

Powell hasta ahora se ha mostrado cauto y hábil y ha trasladado al mercado que “aún queda un largo camino hasta la normalidad”, sin embargo otros gobernadores del Comité Federal de Mercado Abierto (FOMC, por sus siglas en inglés) se han mostrado algo más duros en sus últimas intervenciones con alusiones al balance, lo que inquieta a los inversores.

A la incertidumbre que genera la Reserva Federal se suma la desaceleración que vive la economía china y los problemas geopolíticos en Ucrania entre Rusia y Estados Unidos. El crecimiento del gigante asiático pierde fuerza pese a superar los pronósticos y crecer un 8,1% en 2021, muy por encima del objetivo de Pekín de más del 6%. El PIB creció un 4% en el cuarto trimestre de 2021, lo que supone una desaceleración del 4,9% respecto al mismo periodo del año anterior.

Los datos de diciembre muestran un frenazo importante del consumo privado (ventas minoristas 1,7% frente al 3,8% estimado y 3,9% anterior) frente a una producción industrial con mejor comportamiento (4,3% vs +3,7% estimado y +3,8% anterior). “Esta desaceleración, motivada por su política de cero Covid y la situación del sector inmobiliario, ha llevado al Banco Popular de China a recortar sus tipos de interés (-10 puntos básicos), reflejo de su compromiso de evitar una excesiva desaceleración, con herramientas tanto monetarias como fiscales, con el fin de promover la estabilidad económica”, explican los analistas de Renta 4.

El Banco Popular de China, en concreto, recortó el pasado 17 de enero en diez puntos básicos, hasta el 2,85% desde el 2,95%, el tipo de interés aplicado a la facilidad de préstamo a los bancos con un año de vencimiento, en la primera rebaja de la tasa desde abril de 2020. El banco central chino, además, reforzó su intervención con la inyección de 700.000 millones de yuanes (96.434 millones de euros) a través de esta facilidad a doce meses, lo que supone un incremento de 200.000 millones de yuanes (27.552 millones de euros) respecto de los vencimientos previstos.

"El impulso económico sigue siendo débil en medio de repetidos brotes del virus y un sector inmobiliario en apuros", apunta Julian Evans-Pritchard, economista senior para China de Capital Economics, quien anticipa que el banco central chino recortará sus tipos en otros 20 puntos básicos durante la primera mitad de este año.

La geopolítica vuelve al tablero

Mientras la Reserva Federal deshoja la margarita de la normalización monetaria y China echa más leña al fuego para avivar su crecimiento económico, un ‘viejo’ miedo de los inversores parece que también atenaza a las bolsas en este arranque de año. Ucrania está siendo escenario central de uno de los últimos ‘coletazos’ de la Guerra Fría. Rusia no está dispuesta a que la antigua república soviética caiga en manos de la influencia de la OTAN y ha concentrado tropas rusas a lo largo de la frontera con Ucrania, en un escenario de tensión creciente entre los países occidentales y el Kremlin.

El presidente ruso Vladimir Putin mantiene una posición de fuerza frente a Europa por su importancia gasística, en un momento de escalada de los precios energéticos, y pretende que la OTAN retire a Ucrania y Georgia de su lista de países invitados y garantice la promesa de no desplegar armas en países limítrofes a Rusia que podrían amenazar su seguridad.

Suecia movió tropas a la isla de Gotland a mitad de enero, que es como un gran portaaviones estratégico en el Báltico, lo que significa que ya no solo Ucrania se siente inminentemente amenazada por Rusia y que esto va muy en serio. Mientras las negociaciones entre Rusia y EEUU no avanzan y el conflicto ucraniano, que ya se ha cobrado unas 14.000 vidas y ha dejado más de 1,5 millones de desplazados desde 2013 según la ONU, se encalla. La retirada de tropas y de tanques por parte de Rusia este martes se puede interpretar como un gesto diplomático y un primer síntoma de deshielo, aunque Kiev no se acaba de creer del todo a Putin.

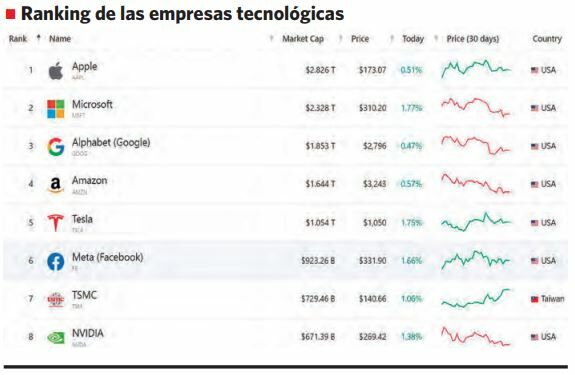

Los mercados de valores en esta tesitura han arrancado 2022 en fase de ajuste, purgando los excesos en valoración desde marzo de 2020 que afectan, sobre todo, a los valores que más han subido en los últimos dos años: las tecnológicas estadounidenses del Nasdaq. Esta corrección, de momento, se está transformando en un tibio rebalanceo de carteras hacia las acciones que más han caído en los últimos años, aunque las compras en estos sectores tampoco se están imponiendo con claridad. En enero, en Wall Street sólo subieron las compañías ligadas a la energía.

"Si el mercado espera una recesión los tipos de interés de largo plazo se reducen, porque descuentan poco crecimiento. Cuando el entorno económico es de bajo crecimiento (situación típica de bajos tipos), la demanda de las acciones de crecimiento (growth) aumenta. A más escasez de algo (crecimiento), se dispara el interés por el segmento que puede ofrecer la mayor cantidad de lo que falta. Cuando las expectativas de crecimiento general mejoran, la demanda de empresas de mayor crecimiento o growth se debilita. ¿La razón? Los inversores encuentran oportunidades interesantes en otros lados antes ignorados", remarca Hugo Ferrer, gestor de carteras en GPM Sociedad de Valores y profesor de la Universidad Alicante.

“Ahora los acumulados del año están en negativo y no pasarán a positivo a menos que geoestrategia y Reserva Federal lo permitan”, indican desde Bankinter. En lo que va de año, el Nasdaq se deja un 11,15%, el S&P 500 un 6,4% y el Dow Jones un 3,64%.

Los gigantes de Silicon Valley ponderan cerca de un 20% en el S&P y un 23,69% en el índice mundial de bolsa más referenciado, el MSCI World. Sin el motor de las tecnológicas hacen falta que otros sectores asuman las compras de los índices. La dependencia de las grandes tecnológicas es cada vez mayor en un mundo financiero con cada vez más patrimonio indexado en gestión pasiva y operado a través de robo-advisors, es decir, gestión de carteras automatizadas.