El puente de Brooklyn es uno de los más famosos del mundo, vean esta curiosa anécdota:

El puente fue objeto de una famosa estafa por parte de uno de los timadores más famosos de la ciudad de Nueva York de finales del siglo XIX y principios del XX (George C. Parker) quien a lo largo de cuatro décadas montó el lucrativo negocio de ‘vender a incautos’ la concesión de colocar un peaje en cada extremo del puente y cobrar 1 penique a todo aquel que quisiera cruzarlo.

Una semana después de la inauguración un falso rumor sobre que el puente se iba a desplomar provocó una estampida que acabó con la vida de 12 personas que murieron aplastadas.

Ya ven que los puentes unen, pero a veces son objeto de problemas, falsos rumores y hasta de timos.

Hoy las bolsas han seguido con el culebrón griego. Por un lado el nuevo gobierno dice que ha tendido un puente enorme para llegar a un acuerdo, pero por el otro aseguran que no van a recibir a la troika en Grecia, y que no van a devolver nada de la deuda. Algunos acreedores como en la anécdota, hablan de timo, otros hablan de falsos rumores…

Este ha sido uno de los factores negativos del día, con la bolsa griega, su sectorial bancario, de donde se van depósitos a diario, y sobre todo los bonos, lo han vuelto a pasar mal, pero sería necesario dejar claro que la capacidad de Grecia de afectar a las bolsas cada vez es menor.

Lo que de verdad no ha gustado a las bolsas europeas, y se ha llevado el mayor porcentaje de la pérdida de hoy, ha sido el ver que Wall Street está muy cansado y sigue sin poder remontar el vuelo. Y claro, ha subido tanto que a algunos les da miedo, a ver si ahora que Europa está animada, les da a ellos por caer… Porque está por ver que Europa sea capaz de aguantar una caída en serio de Wall Street.

Una serie de resultados de compañías que bajan previsiones por la fortaleza del dólar y un dato de PIB bastante peor de lo esperado, lastrado por el sector exterior y por la bajada de inversiones de las empresas, han causado un mal día en EEUU y ha maniatado a Europa.

Vamos con la crónica al completo de la sesión.

Se esperaba apertura moderadamente alcista en Europa. Estos son los factores clave a considerar.

El principal motivo de las subidas es el hecho de que ayer sobre las ocho de la tarde Wall Street se diera la vuelta al alza y el S&P subiera más de 20 figuras repentinamente hasta el cierre.

La excusa fue un pequeño rebote del petróleo, realmente poco significativo, pero que teniendo en cuenta que el día anterior el sector de energía había tenido un grave desplome, sirvió para rebotar arrastrando a los índices generales con este sectorial al alza.

Además pesaba muy positivamente la fuerte subida de más del 5% de Boeing tras buenos resultados y de Apple de más del 3% que aún estaba al rebufo de sus excelentes resultados del día anterior.

En el mercado fuera de horas tenemos a VISA subiendo más del 4% tras dar resultados mejor de lo esperado, y además anunciar un split. Es difícil entender por qué las bolsas suben cada vez que se anuncia un split, pero en fin así es la psicología del mercado.

Además ha sentado bien el dato de ventas al por menor en Alemania al mejor nivel interanual desde hace dos años y medio. Ayer también España dio un dato muy bueno de ventas al por menor. Esto deja bien claro que la deflación que se tiene ahora mismo en Europa, es muy diferente de la que tuvo Japón, y no retrae el consumo.

Por cierto y hablando de Japón el Nikkei ha cerrado subiendo 0,39%.

Respecto al tema de Grecia, al mercado le preocupa hoy, y es titular en toda la prensa, el muy claro giro hacia Rusia de Syriza. Es un viejo juego de los tiempos de Papandreu. Amenazar con el giro a Rusia para sacar más cosas de Europa. Pero lo que se ve día a día, es que la pérdida de influencia de Grecia es cada vez mayor. Los mercados reaccionan es evidente a cosas como la caída de sus bancos del 27% del otro día, o la recuperación del 13% de ayer, pero con sordina.

Empieza a cundir la idea de que Grecia es un caso perdido...y cada vez estoy más convencido de que si al final las cosas acabaran mal, tras una volatilidad inicial, no sería ninguna tragedia para el resto de mercados europeos. Mucho me temo que en lugar de drisgregar al euro, para los mercados sería un alivio...es una teoría atrevida, pero por los signos que veo día a día, cada vez le veo más posibilidades de ser cierta.

Muy importante el rebote que dio ayer el futuro del eurostoxx justo a la altura de los antiguos techos del movimiento lateral, que ahora le actúa de soporte. Si ahoras rompe máximos anteriores, sería una señal alcista de primera división, y es evidente que la QE tiene mucho que ver en todo esto.

Rumores de que Monte Di Paschi quiere ampliar el tamaño de su ampliación de capital.

IAG puede volar, nunca mejor dicho tras saberse que Qatar airways ha comprado participación del 9,99%

Tele2 da resultadoa algo peor de lo esperado.

BPI da resultados peor de lo esperado

El regulador investiga los resultados dados ayer por Deutsche Bank tras la fuerte desviación positiva respecto a previsiones

Datos macro a tener en cuenta en Europa:

En UK ya se ha dado confianza del consumidor GFK mucho mejor de lo esperado

En Francia ya se ha dado gastos de consumidores mucho mejor de lo esperado

A las 09h PIB de España y también inflación preliminar

A las 10h paro en Italia

A las 10h30 crédito al consumo en UK

A las 11h atención porque se da la inflación de la eurozona que puede dar volatilidad. También se da paro de la eurozona y PPI de Italia.

Además ha sentado bien el dato de ventas al por menor en Alemania al mejor nivel interanual desde hace dos años y medio. Ayer también España dio un dato muy bueno de ventas al por menor. Esto deja bien claro que la deflación que se tiene ahora mismo en Europa, es muy diferente de la que tuvo Japón, y no retrae el consumo.

Por cierto y hablando de Japón el Nikkei ha cerrado subiendo 0,39%.

Respecto al tema de Grecia, al mercado le preocupa hoy, y es titular en toda la prensa, el muy claro giro hacia Rusia de Syriza. Es un viejo juego de los tiempos de Papandreu. Amenazar con el giro a Rusia para sacar más cosas de Europa. Pero lo que se ve día a día, es que la pérdida de influencia de Grecia es cada vez mayor. Los mercados reaccionan es evidente a cosas como la caída de sus bancos del 27% del otro día, o la recuperación del 13% de ayer, pero con sordina.

Empieza a cundir la idea de que Grecia es un caso perdido...y cada vez estoy más convencido de que si al final las cosas acabaran mal, tras una volatilidad inicial, no sería ninguna tragedia para el resto de mercados europeos. Mucho me temo que en lugar de drisgregar al euro, para los mercados sería un alivio...es una teoría atrevida, pero por los signos que veo día a día, cada vez le veo más posibilidades de ser cierta.

Muy importante el rebote que dio ayer el futuro del eurostoxx justo a la altura de los antiguos techos del movimiento lateral, que ahora le actúa de soporte. Si ahoras rompe máximos anteriores, sería una señal alcista de primera división, y es evidente que la QE tiene mucho que ver en todo esto.

Rumores de que Monte Di Paschi quiere ampliar el tamaño de su ampliación de capital.

IAG puede volar, nunca mejor dicho tras saberse que Qatar airways ha comprado participación del 9,99%

Tele2 da resultadoa algo peor de lo esperado.

BPI da resultados peor de lo esperado

El regulador investiga los resultados dados ayer por Deutsche Bank tras la fuerte desviación positiva respecto a previsiones

Datos macro a tener en cuenta en Europa:

En UK ya se ha dado confianza del consumidor GFK mucho mejor de lo esperado

En Francia ya se ha dado gastos de consumidores mucho mejor de lo esperado

A las 09h PIB de España y también inflación preliminar

A las 10h paro en Italia

A las 10h30 crédito al consumo en UK

A las 11h atención porque se da la inflación de la eurozona que puede dar volatilidad. También se da paro de la eurozona y PPI de Italia.

A estas horas tenemos bajadas moderadas en Europa.

Y hay que anotárselo a Wall Street.

Abríamos al alza, porque ayer el sectorial de energía se dio la vuelta, pero durante la mañana los futuros americanos en el Globex están perdiendo posiciones con claridad, y esto está dejando a Europa inquieta.

Muchas compañías de EEUU están dando previsiones con deterioro por el perjuicio que les causa la subida del dólar, ante perspectivas de subidas de tipos en EEUU y evidentemente por la QE en Europa, es decir el proceso contrario.

La situación en Grecia permanece relativamente tranquila con los bancos griegos subiendo en su sectorial el +5,44% a estas horas. Palabras duras hoy del ministro de finanzas alemán, que ha dejado claro que su país no está dispuesto a negociar ninguna mejora de calado en el programa de ayuda a Grecia ni mucho menos una quita. En Berlín, están sentando muy mal, las actitudes de Siryza de acercamiento a Rusia, y algunas menciones a la II Guerra Mundial que se han llevado a cabo por Tsipras y otros miembros de su partido.

Pero personalmente, pienso que cada vez los mercados por increíble que parezca, están aislándose más del problema de Grecia, y la capacidad de provocar cambios de tendencia de este asunto empieza a ser muy reducida. Evidentemente sí puede provocar volatilidad.

Desde el punto de vista técnico me parece muy importante que no le quitemos el ojo al futuro del Eurostoxx. Vean su gráfico diario

.jpg)

Tras romper la línea roja que es el techo del lateral donde estuvo atrapado más de un año, ha hecho un pull back, apoyándose exactamente en esa línea que le hace de soporte. Si ahora rompiera los máximos anteriores de hace pocos días con claridad, nos estaría confirmando totalmente la ruptura del lateral por fin, y las perspectivas de subida en Europa serían importantes, y más con la QE de fondo, y la menor capacidad de Grecia de montar líos en el mercado.

Para mí el nubarrón que tiene Europa, por delante ahora mismo, es que a Wall Street le diera por bajar, eso sí que nos complicaría, este es otro asunto a vigilar. EEUU sigue pareciendo muy cansado para seguir subiendo con claridad.

Vean este gráfico

.jpg)

Es el spread del Dax contra el Dow Jones, y es un reflejo de cómo las bolsas europeas en lo que va de año lo están haciendo muchísimo mejor que EEUU. Lo que está por ver es si Europa se puede evadir de una gran caída de EEUU (suponiendo que pasara, que no estoy diciendo que vaya a pasar, no tengo ni idea). Que subamos con un EEUU en lateral o en ligera bajada como ahora no hay problema, pero con el rey de reyes de las bolsas cayendo sí que nos complicaría.

Vamos a estar muy atentos a esa posible señal.

Entre el mundillo financiero, desde ayer hay muchos comentarios sobre esa recomendación de Morgan Stanley de compra de bancos griegos a medio largo plazo.

Vean el gráfico de este sectorial al cierre de ayer. La caída ha sido realmente devastadora.

.jpg)

Evidentemente la capacidad de rebote después de una caída así puede ser alta, pero el riesgo de esta inversión es altísimo. Una puntualización interesante sobre esta polémica recomendación. Es de Daniel Pingarrón de la firma IG.

Morgan Stanley dice que los bancos griegos están infravalorados y que su valor en libros debería ser de 0,9x valor en libros, lo que les otorgaría un potencial de subida en bolsa del 100%, ¿cree que es así?

Es muy sorprendente. Quizás en el modelo de valoración cuantitiva de Morgan Stanley sale así, pero es que no podemos obviar el aspecto cualitativo. En este momento los griegos están retirando masivamente el dinero de los bancos y existe una posibilidad real de que dentro de poco más de un mes Grecia esté fuera del euro. En febrero se tendrán que acelerar las negociaciones entre Grecia y la troika, pues Grecia no se puede financiar en los mercados y depende de que la troika le prorrogue el rescate en término realmente privilegiados en términos de interés. Este aspecto no entra dentro del modelo cuantitativo de Morgan Stanley.

Las posturas entre el nuevo gobierno griego y la troika están separadas por abismos.

Personalmente, creo que tal y como están las cosas, lo mejor es mantenerse alejado de cualquier activo griego, tanto de renta fija como de renta variable. Lo más peligroso, es que ante cualquier bandazo político que pudiera hacer creer a los griegos que realmente pueden salir del euro, la fuga de depósitos puede ser extraordinaria y la aparición de un corralito no se haría de esperar, aunque fuera “parcial” como fue en el caso de Chipre, aunque aquí sería más dudoso que fuera parcial. Todo ello siempre poniéndonos en la peor de las hipótesis.

Pero no solo de Grecia viven las bolsas. Wall Street sigue siendo un factor muy importante. Y Wall Street empieza a preocupar a muchos analistas. Ayer por ejemplo Mark Hulbert, un analista que ya saben me gusta mucho seguir advertía sobre este fenómeno.

¿Por qué el Dow Jones de transportes, súper sensible a los precios del combustible, no está volando con la bajada del precio del petróleo, como de hecho si baja el sector afectado negativamente como es el de energía?

Vean este gráfico comparando el petróleo con el Dow Jones de transportes a media tarde de ayer.

.jpg)

Ha dejado de reaccionar. Lo que se preguntan estos analistas ¿no hay gato encerrado en la economía de EEUU, o en los resultados de las empresas?

Bien y por si algún día se pone la cosa fea en EEUU un buen texto donde ver cómo poner un stop eficiente. Muchos tienen la costumbre que desaconsejo de poner una cantidad fija, el 1, el 2%, lo que sea, pero eso no es correcto, hay que buscar un punto donde se pierdan soportes, medias, etc. Tiene que ser algo más dinámico, en esta cita se ve a la perfección:

Situar correctamente el stop de protección es la parte más importante de la venta.

La elección de la distancia del stop al precio debe ser flexible. No hay un porcentaje mágico del 5, 10 o 15%.

Los principales factores para elegirlo el stop son la media móvil de 30 semanas y el soporte principal.

Los principales factores para elegirlo el stop son la media móvil de 30 semanas y el soporte principal.

Si bien variamos un poco el estilo en función del momento donde estemos:

Nada más comprar el valor, el stop inicial debemos situarlo justo debajo del soporte.

Conviene que este no sea un valor redondo, donde las manos fuertes se dedican a cazar stops, sino un poco por debajo: Por ejemplo, si el soporte está en 18€, pues en 17,3 €.

Aunque como se decía antes, no hay un % exacto de pérdida asumible del stop, en realidad no convienen stops que impliquen una pérdida mayor del 15%.

(De todos modos en este tema, es conveniente valorar otros condicionantes, tal y como comento en el artículo de gestión de capital)

Una vez que la etapa 2 se confirma, los stops pasan a ser ascendentes y basados en la MM de 30 semanas. En cada corrección del valor ( en torno al 8 o el 10%), siempre que no se pierda la MM, elevamos el stop hasta el máximo anterior.

Esta cita está sacada de un muy interesante artículo que recomiendo leer al completo de la web de Slowinver, donde se cuenta el método de Sam Weistein de ganar dinero en bolsa:

El saldo de las instituciones al cierre de ayer sigue siendo neutral y algo cerca del vendedor. Siguen sin tomar partido en el mercado y eso no es nada bueno con todas las cosas que tenemos encima de la mesa que deberían generar movimiento.

Si en días anteriores teníamos una polarización del mercado europeo en forma de daño para los países de la periferia por su simpatía con la situación de Grecia y los países del norte estaban más aventajados esta mañana teníamos lo contrario, pero tras las declaraciones de Grecia, volvemos a tener a la periferia en problemas y Alemania más tranquila

El futuro del índice alemán era uno de los más perjudicados, en negativo, mientras el futuro del Ibex 35 se mantenía con mejor rendimiento, pero al final, Ibex -1% DAX -0,3%.

Por un lado teníamos que estaban apareciendo cada vez más notas a favor de que un acuerdo en Grecia con la troika es posible aunque está llena de riesgos, también se está hablando de que Grecia es una buena oportunidad de inversión, pero a nadie escapa que el riesgo de esas inversiones es prácticamente estratosférico. Sin embargo, es evidente que es mejor que aparezcan estos comentarios que no lo contrario… hasta que Grecia ha dicho que no reconoce a la Troika como interlocutor y el miedo se desató.

Con todo, hemos visto que la inflación en la zona euro sigue desplomándose, ya demás las ventas minoristas de Alemania quedan peor de lo esperado, por lo que la ventaja de Alemania ha quedado tocada, mientras siguen apareciendo buenos datos macro en España con un crecimiento en 2014 superior a lo esperado.

El mercado secundario de deuda nos da una pista de lo que está pasando en este momento ya que seguimos teniendo fuertes bajadas de rentabilidad prácticamente en todas partes menos en Grecia que se coloca otra vez por encima del 10%.

Hablando también de calma, las protestas de Grecia sobre las posibles nuevas sanciones a Rusia han hecho que no haya unanimidad para poder aplicarlas, algo que puede haber sido aprovechado por Rusia para hoy poder rebajar los tipos de interés al 15% desde el 17% anterior. Hay que estar atentos a los movimientos del nuevo gobierno griego sobre Rusia, porque puede jugar a dos bandas para salvar su situación.

Por lo demás, los resultados empresariales siguen generándonos volatilidad y hoy muchos están preocupados por los que ha presentado Google peor de lo esperado y en donde se vuelve a decir que las divisas han perjudicado sus cifras, ya que la cada vez mayor fortaleza del dólar está dañando a muchas empresas multinacionales, que puede aumentar el daño a la economía norteamericana en el 2015, algo que también preocupa de fondo precisamente porque es una de las pocas naciones que está tirando del crecimiento mundial. Recordemos que las perspectivas para 2015 de muchas empresas han sido peores de lo esperado, por lo que es plausible pensar que no va a ser un año tan bueno como el anterior.

Por otro lado, el crudo y su desplome siguen haciendo estragos en todas partes, aunque hoy está rebotando algo más del 1% y recupere la cota de los 45,00 $, motivo por el que pudo Wall Street ayer recuperar algo de terreno.

La inflación en la zona euro está fuertemente negativa, lo que justifica todavía más la acción por parte del Banco Central Europeo para crear su programa cuantitativo y ver que la inflación en Alemania también ha pasado a negativo, muestra que también son débiles a los problemas que atacan al resto de países, lo que puede acabar haciéndoles daño y recortando algo su ventaja con el resto.

En este momento el súper sector de telecomunicaciones es el peor del día con -0,58% y son las petroleras con +0,01% y los recursos básicos con +1,41% los que están tirando del mercado ahora mismo, con el oro como valor refugio por el miedo a la situación general.

El enfrentamiento con Grecia:

Ministro de finanzas dice que Grecia es consciente de que debe actuar rápidamente, y que tenga en cuenta que ya en el programa de ayuda anterior se llevó la generosidad hasta el límite absoluto. Y por tanto que están dispuestos a hablar pero que los acuerdos no se pueden cambiar, solo se pueden cambiar matices y algunas cosas siempre dentro de los acuerdos. El mensaje a Grecia cada vez es más claro. Si Syriza aplica su programa le van a echar del euro. Se le ha perdido el miedo en los mercados y en las cancillerías europeas a este tema.

En Grecia acaban de decir que no quieren que vuelva a Grecia ninguna misión de la Troika ni de nadie que represente extensiones del programa de rescate. El cruce de declaraciones como vemos va subiendo de tono.

En Grecia acaban de decir que no quieren que vuelva a Grecia ninguna misión de la Troika ni de nadie que represente extensiones del programa de rescate. El cruce de declaraciones como vemos va subiendo de tono.

Dijsselbloem Está comentando que su visita a Atenas de hoy ha sido constructiva, y que cree se podría llegar a un acuerdo extensión del programa. El ministro griego ha dicho también que la visita ha sido productiva, pero a continuación ha dicho que no permitirá que la troika vuelva a Grecia.

Los resultados empresariales destacados hoy en Wall Street:

Los resultados empresariales destacados hoy en Wall Street:

- Google. Ayer tras el cierre presentó resultados de beneficios de 6,91 dólares, por debajo de los 7,11 dólares pero mejores que los 4,95 dólares del año pasado. Ajustados fueron 6,88 dólares.

Con respecto a la publicidad, los clicks en la publicidad del buscador aumentaron +14% con respecto al año anterior pero los ingresos por click bajaron -3% con respecto a ese mismo periodo de tiempo. Los perjuicios que los mercados de divisas están haciendo daño a muchas multinacionales y han hecho que las ventas suban a 18.100 millones de dólares pero tienen peor de lo esperado.

También han pesado, como en otras compañías tecnológicas, las inversiones en nuevos sectores y eso también les ha pasado factura.

- Broadcom ha presentado beneficios de 0,61 dólares, peor de lo esperado que eran 0,87 dólares pero mejores que los del año pasado que fueron 0,29 dólares. Ajustados son 0,9 dólares.

Con respecto a la publicidad, los clicks en la publicidad del buscador aumentaron +14% con respecto al año anterior pero los ingresos por click bajaron -3% con respecto a ese mismo periodo de tiempo. Los perjuicios que los mercados de divisas están haciendo daño a muchas multinacionales y han hecho que las ventas suban a 18.100 millones de dólares pero tienen peor de lo esperado.

También han pesado, como en otras compañías tecnológicas, las inversiones en nuevos sectores y eso también les ha pasado factura.

- Broadcom ha presentado beneficios de 0,61 dólares, peor de lo esperado que eran 0,87 dólares pero mejores que los del año pasado que fueron 0,29 dólares. Ajustados son 0,9 dólares.

Las ventas suben 3,8% hasta situarse en 2140 millones de dólares, en la parte alta de sus propias estimaciones. Para el primer trimestre sus perspectivas coinciden con las del mercado.

- VISA ayer presentó resultados tras el cierre con unos beneficios de 2,53 dólares, mejor de lo esperado que eran 2,49 dólares y también mejores que los del año pasado.

Las ventas subieron +7% hasta los 3.400 millones de dólares, por encima de lo esperado.

Muy positivo para el mercado es ver que ha mantenido sus previsiones para 2015.

Por otro lado, viendo el alto precio que tienen las acciones, sigue su camino para realizar un Split y los inversores tendrán un dividendo de tres acciones nuevas por cada una que tengan el 13 de febrero, cuyo pago se realizará el 18 de marzo.

- Mattel presenta beneficios de +0,44$, peores de lo esperado que eran +0,86$ y mucho peores que los del año pasado que fueron 1,07$.

Las ventas bajan -6% hasta los 1.990 millones de dólares. Las ventas brutas de Barbie se desploman -12%

Cae en mercado fuera de horas algo más del -1%.

El CEO dice que está preocupado y van a auditar el negocio para ver dónde está el problema.... ¿Las nuevas tecnologías acabarán con las jugueteras más punteras?

- Amazon presentó ayer tras el cierre beneficios de +0,45$, mucho mejores de lo esperado que eran +0,17$ y mejores que los del año pasado que fueron +0,51$.

Las ventas mejoraron +15% hasta alcanzar 29.330 millones de dólares. Aquí las divisas también han jugado una mala pasada recortando la cifra en un -3%.

- Eli Lilly presenta resultados de +0,4$, peor de lo esperado que eran +0,73$. Ajustados son +0,75$.

Las ventas bajan -12% hasta los 5.120 millones de dólares. Sigue haciendo daño la pérdida de patentes y movimientos en contra de las divisas.

Reafirma sus perspectivas para 2015, algo que aminora el daño.

- Beazer Homes presenta resultados de pérdidas de -0,84$, peores que las del año pasado que fueron -0,21$ y peores de lo esperado que eran pérdidas de -0,12$.

Las ventas bajan -9,3% hasta los 265,8 millones de dóalres.

El margen brito baja al 16,6% desde el 21,2% anterior. Recordemos que otras constructoras avisan de presiones en esta cifra.

Los problemas han venido por una baja tasa de conversión y por problemas de construcción en algunas de sus casas.

- Xerox presenta resultados de +0,13$, peores de lo esperado que eran +0,29$. Ajustados son +0,31$ y peores que los del año pasado que fueron +0,24$.

Las ventas bajan a 5.030 millones de dólares desde los 5.207 anteriores.

Sube su dividendo trimestral +12% a +0,07$ por acción.

- Altria group presenta resultados de +0,63$, ligeramente peores de lo esperado que eran +0,67$, pero mejores que los del año pasado que fueron +0,24$ y ajustados son +0,66$.

Las ventas suben a 6.260 millones de dólares desde los 6.080 anteriores.

Las estimaciones de 2015 están en lo esperado.

- MasterCard presenta resultados de beneficios +0,69$m, mejores de lo esperado que eran +0,67$ y mejores que los del año pasado que fueron +0,52$.

Las ventas suben a 2.420 millones de dólares desde los 2.130 del año pasado.

- Chevron presenta resultados de +1,85$, mejores de lo esperado que eran +1,64$, pero peores que los del año pasado que fueron 2,57$.

Las ventas bajan a 46.088 millones de dólares desde los 56.158 del año pasado, mejor de lo esperado. El precio del crudo es el principal daño.

Los datos de Europa de hoy:

Alemania:

Ventas al por menor +0,2% cuando se esperaba +0,3%

Francia:

Francia:

Gastos del consumidor de Francia de diciembre suben +1,5%, mucho mejor de lo esperado que era de sólo +0,2% desde el +0,2% anterior. Pecios de producción industrial bajan -0,9% desde el -0,1%. Menos presión alcista para la inflación.

España:

España:

PIB de España del Q4 preliminar sube +0,7%, mejor de lo esperado que era +0,6% desde el +0,5% anterior. Interanual +2%, mejor que el +1,9% esperado desde el +1,6% anterior.

Noruega:

Noruega:

Tasa de desempleo de Noruega de enero sube al 3,1% desde el 2,7% anterior y peor de lo esperado que era subida a 3%. Las ventas minoristas subyacentes de diciembre suben +0,2%, lo mismo que el mes anterior y peor de lo esperado que era +0,3%.

Italia:

Italia:

Tasa de desempleo de Italia de diciembre baja al 12,9% desde el 13,3% anterior y mejor de lo esperado que era un aumento al 13,5%.

Eurozona:

Eurozona:

Paro de la eurozona 11,4% desde el 11,5% anterior

Inflación estimada -0,6% peor del -0,5% esperado.

Reino Unido:

Crédito al consumo baja a 578 millones de libras desde los 1.233 anteriores y peor de lo esperado que eran 1.200.

Hipotecas concedidas en diciembre suben a 60-280 desde los 58.960 anteriores y mejor de lo esperado que eran 59.000.

Préstamos hipotecarios en diciembre por valor de 1.600 millones de libras, menos de lo esperado que eran 2.000 desde los 1.900 anteriores.

Los datos de EEUU de hoy:

Hipotecas concedidas en diciembre suben a 60-280 desde los 58.960 anteriores y mejor de lo esperado que eran 59.000.

Préstamos hipotecarios en diciembre por valor de 1.600 millones de libras, menos de lo esperado que eran 2.000 desde los 1.900 anteriores.

Los datos de EEUU de hoy:

- PMI Chicago 59,4 cuando se esperaba 57,5

Confianza del consumidor de la Universidad de Michigan. Sube de 93,6 del mes anterior a 98,1 en enero, cuando se esperaba 98,2 y después de que en dato preliminar se diera 98,2.

Indicador de condiciones actuales 109,3 cuando se esperaba 108.

Indicador de expectativas 91, cuando se esperaba 91,5.

Dato bastante neutral, que no debería mover mercado, aún así no olvidemos que está al mejor nivel desde 2007

- PIB de EEUU del cuatro trimestre preliminar sube 2,6% cuando se esperaba el 3%.

Gastos del consumidor +4,3% desde el +3,2% del trimestre anterior.

Gastos de negocios +1,9% desde el 8,9% una muy fuerte bajada en esta cifra.

Deflactor del PIB -0,1% cuando se esperaba +1%

Exportaxciones +2,8% fuerte bajada respecto a´+4,5% anterior. Sin embargo importaciones suben 8,9% desde el -0,9%, por lo que la partida de comercio exterior ha restado bastante.

Inventarios suben 113.100 millones de dólares, desde los 82.200 millones anteriores, con lo cual no se le puede echar la culpa a esta partida del dato peor de lo esperado, pues los inventarios han añadido al total 0,82 puntos.

Lo primero que habría que destacar es que el consumo que es la piedra angular de esta economía con el 70% del total del PIB sigue fuerte y sin problemas (a pesar de la bajada de sueldos). Pero es que una bajada del 43% del precio de la gasolina (igualito que en España) les ha metido dinero en el bolsillo.

Pero la cifra de gastos de negocios muy inquietante. Nunca se había visto una bajada tan grande de un trimestre al otro en esta partida desde el año 2009. Las compañías en lugar de invertir pagan dividendos y se recompran a sí mismas inflando los precios en bolsa. Inquietante.

Pero lo que más daño ha hecho ha sido la partida de comercio exterior, que ha restado 1,02 puntos a la cifra total. En el trimestre anterior había añadido 0,78 puntos, Esta es la partida clave del dato. Puede que las exportaciones se estén viendo lastradas por la subida del dólar.

Mal dato para bolsas y dólar y bueno para bonos.

Los flujos de fondos de inversión netos en Estados Unidos durante la semana que terminó el 21 de Enero fueron los siguientes:

Indicador de condiciones actuales 109,3 cuando se esperaba 108.

Indicador de expectativas 91, cuando se esperaba 91,5.

Dato bastante neutral, que no debería mover mercado, aún así no olvidemos que está al mejor nivel desde 2007

- PIB de EEUU del cuatro trimestre preliminar sube 2,6% cuando se esperaba el 3%.

Gastos del consumidor +4,3% desde el +3,2% del trimestre anterior.

Gastos de negocios +1,9% desde el 8,9% una muy fuerte bajada en esta cifra.

Deflactor del PIB -0,1% cuando se esperaba +1%

Exportaxciones +2,8% fuerte bajada respecto a´+4,5% anterior. Sin embargo importaciones suben 8,9% desde el -0,9%, por lo que la partida de comercio exterior ha restado bastante.

Inventarios suben 113.100 millones de dólares, desde los 82.200 millones anteriores, con lo cual no se le puede echar la culpa a esta partida del dato peor de lo esperado, pues los inventarios han añadido al total 0,82 puntos.

Lo primero que habría que destacar es que el consumo que es la piedra angular de esta economía con el 70% del total del PIB sigue fuerte y sin problemas (a pesar de la bajada de sueldos). Pero es que una bajada del 43% del precio de la gasolina (igualito que en España) les ha metido dinero en el bolsillo.

Pero la cifra de gastos de negocios muy inquietante. Nunca se había visto una bajada tan grande de un trimestre al otro en esta partida desde el año 2009. Las compañías en lugar de invertir pagan dividendos y se recompran a sí mismas inflando los precios en bolsa. Inquietante.

Pero lo que más daño ha hecho ha sido la partida de comercio exterior, que ha restado 1,02 puntos a la cifra total. En el trimestre anterior había añadido 0,78 puntos, Esta es la partida clave del dato. Puede que las exportaciones se estén viendo lastradas por la subida del dólar.

Mal dato para bolsas y dólar y bueno para bonos.

Los flujos de fondos de inversión netos en Estados Unidos durante la semana que terminó el 21 de Enero fueron los siguientes:

Flujo de Fondos de Inversión (Millones de dólares) - Semana 4 | |||

Semanal | Media 4 semanas | Acumulado desde inicio año | |

- Acciones USA | 856 | -1,507 | -6,028 |

- Acciones Extranjero | 288 | 878 | 3,510 |

Acciones (Total) | 1,144 | -630 | -2,518 |

Bonos | 1,121 | 580 | 2,319 |

Monetarios | -972 | -2,283 | -9,131 |

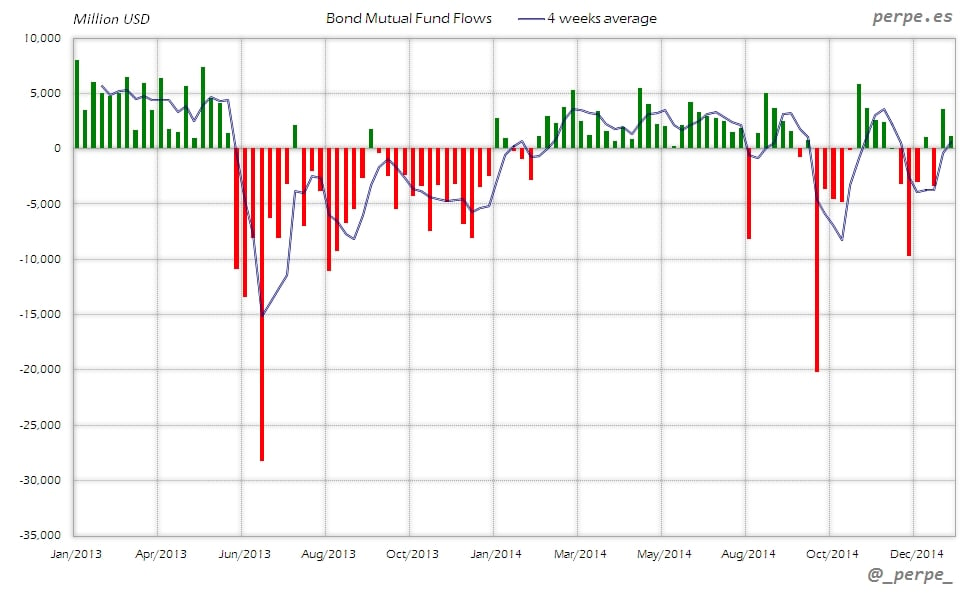

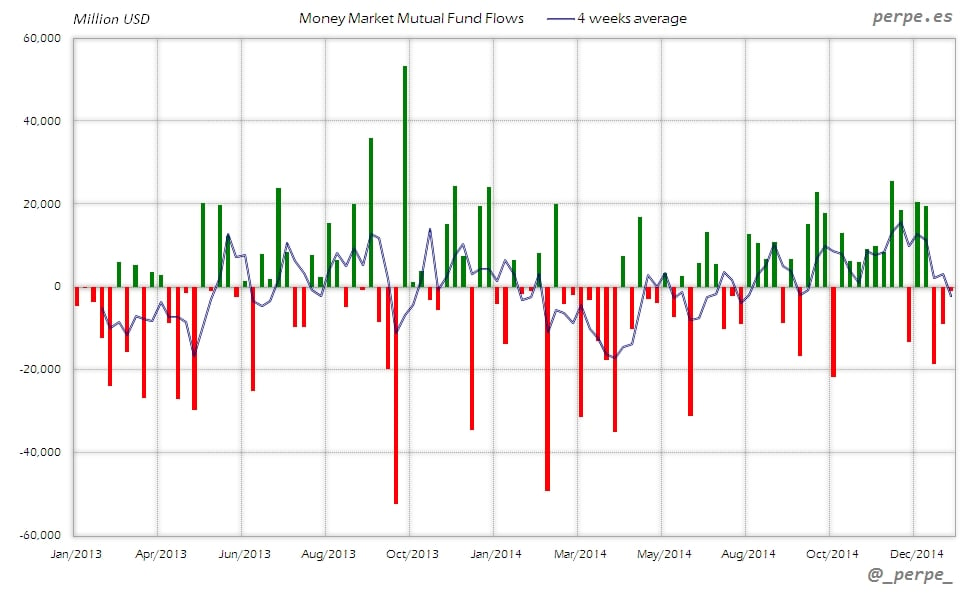

Adjunto los gráficos semanales con la evolución de las tres categorías principales en los dos últimos años y la media de 4 semanas.

Acciones

Segunda semana consecutiva de suscripciones en fondos de renta variable por unos 3.000 millones de dólares. En fondos extranjeros se producen entradas al nivel más alto en las últimas 12 semanas. La media de 4 semanas recupera aunque permanece en terreno negativo durante 9 semanas. En el acumulado anual las salidas se reducen hasta algo más de 2.000 millones frente a las suscripciones por casi 22.000 en el mismo periodo del año anterior.

Bonos

También se producen entradas en fondos de renta fija en las últimas dos semanas por casi 5.000 millones de dólares, de manera que la media de 4 semanas vuelve a situarse en positivo. En lo que va de año las entradas son de algo más de 2.000 millones, el doble que el año pasado en las mismas fechas.

Monetarios

Reembolsos en fondos de dinero por tercera semana acumulando casi 29.000 millones de dólares en ese periodo, provocando que la media de 4 semanas vuelva a estar en negativo al nivel más bajo desde finales de Julio. Este año se producen salidas por 9.000 millones mientras en 2014 los inversores habían suscrito más de 12.000 millones.

Perpe.

Twitter: @_perpe_

Gráfico de la semana: Subvenciones públicas en España desde 1995

Y esto ha sido todo por esta semana queridos lectores.

Aquí en casa imposible descansar este fin de semana. Histeria total con el viaje de mi hija a EEUU la semana que viene para no volver en seis meses. Mi mujer está de los nervios, y mi hija peor. En fin, es normal. lo de los nervios, y mi hija peor. En fin, es normal. Y más mi hija que está un poco asustada, de ver el lío monumental de papeles que le han hecho arreglar para entrar allí solo 6 meses, vamos, estilo telón de acero de los años setenta… Pero bueno, es lo que hay, o mejor dicho, lo que no hay, porque desgraciadamente en nuestro país el tema de la investigación está carente de apoyo, y los viajes de los investigadores como mi hija a otros países más avanzados en este aspecto son habituales.

De fútbol, por favor no me hablen. Si no tuviéramos bastante los del Hércules, con tener que aguantar estar en Segunda B, encima estamos haciendo el ridículo. Es imposible jugar peor de lo que estamos haciendo y como sigamos así terminamos en Regional jugando con el Atlético Alpedrete B. Ahora han echado al entrenador, cuando lo que había que haber hecho es echar a los jugadores, pero ya saben lo que es esto del fútbol…

Este fin de semana, la juventud de la casa, tienen mucha ilusión, porque hay pronóstico de que a la altura de la casa tengamos fuertes nevadas desde mañana por la tarde. Y a mí también me hace ilusión, qué carámbanos. Siempre es bonito ver una buena nevada, que año de nieves año de bienes.

Ya saben que el lunes les espero, bien temprano como siempre, tras la pantalla de mi ordenador, para vivir juntos en nuestro loco mundo de los mercados. ¡Dónde vamos a estar mejor! Buen fin de semana a todos y… a Claudia en particular.