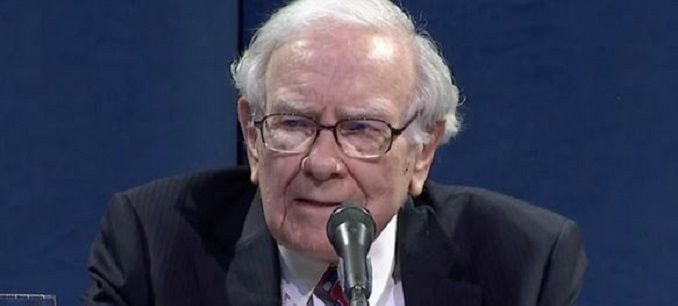

Warren Buffett ha incrementado su patrimonio en 109 millones de dólares desde sus inicios en 1950 y las acciones de su compañía han promediado un 20% desde 1965, pero no todo es color de rosas o verde dólar, según Sean Williams en The Motley Fool.

Las elecciones de Buffett siempre han sido fantásticas, pero estas tres acciones no. Aunque podrían hacer inversiones sólidas en el largo plazo, son perfectamente evitables en junio y en lo que queda del presente año.

Con futuro, pero no en este momento

Snowflake Rg-A está haciendo las cosas bien, por lo que ha atraído a muchos inversores en acciones de crecimiento:

- Las ventas aumentaron un 110% en el primer trimestre fiscal

- Tuvo una tasa de retención de ingresos netos del 186%

- Sus soluciones se superponen a los servicios en la nube más populares como SE o Azure

- Evita el modelo de suscripciones por uno más transparente: Las empresas pagan según la cantidad de datos que almacenan y la cantidad de créditos de cómputo de Snowflake utilizados

“El mayor problema es justificar su valoración actual. Incluso teniendo en cuenta la expectativa de Wall Street de un crecimiento anual de las ventas del 88% este año, está valorado actualmente en un múltiplo de 66 veces las ventas. Es más, todavía está valorado en 19 veces las ventas de consenso de Wall Street si miras cuatro años hacia el futuro. Ese múltiplo de ventas de 19 veces es donde la mayoría de las acciones de la nube se valoran en relación con los ingresos del año en curso”, indica Williams.

Además las acciones de valor tienen tendencia a superar a las de crecimiento en la primera etapa de una recuperación económica. Los inversores suelen poner mayor énfasis en los resultados finales cuando se sale de un mercado bajista o recesión.

“Es una empresa intrigante con un futuro brillante, pero simplemente no vale la pena pagar la prima”, destaca Williams.

Una acción sobre valorada

Charter Comm Rg-A ha sido una inversión tremendamente exitosa para Berkshire Hath Rg-A. Un vistazo rápido a los resultados operativos del primer trimestre de la compañía muestra más de 31,4 millones de relaciones con clientes (la mayoría de las cuales son residenciales), con un aumento constante en los clientes de Internet. La firma ganó aproximadamente 2 millones de nuevos clientes de Internet durante los últimos 12 meses.

Pero hay algo que no cuadra, el total de suscriptores de video ha disminuido de 16,46 millones en el primer trimestre de 2019 a 16,06 millones en el primer trimestre de 2021.

“Puede que no parezca una gran caída, pero cuando se combina con clientes de voz estancados, el porcentaje de clientes residenciales con un triple -El paquete de reproducción (Internet, video y voz) se ha desplomado del 30% al 22,2% en dos años. Esto representa una disminución de uno de los paquetes de suscripción de mayor margen de Charter”, comenta Williams.

Otra cosa que es preocupante es cómo la empresa ha ido aumentando sus resultados. La msima ha llevado las recompras de acciones al siguiente nivel. Recompró 12.1 mil millones de dólares de sus acciones ordinarias en 2020 y otros 4 mil millones de dólares en el primer trimestre de 2021. La mayor parte del crecimiento de las ganancias de la compañía proviene de las recompras y no de la expansión orgánica.

“A pesar de que Charter se está volviendo menos costoso gracias a las agresivas recompras de acciones, todavía no tiene mucho sentido pagar 25 veces las ganancias consensuadas de Wall Street para el año futuro para una empresa que crece solo entre un 4% y un 5% anual”, remarca Williams.

Sobre valorada por la pandemia

La familia de empresas Kroger incluye, QFC, Fred Meyer, Food 4 Less, Smith's Food and Drug y, por supuesto, Kroger, por nombrar algunas marcas destacadas.

La belleza del modelo de supermercado es que, en general, es predecible. Esto quiere decir que los supermercados compran una serie de productos inelásticos que atraerán a los compradores sin importar qué tan bien o mal se esté desempeñando la economía. Por ejemplo, las personas siempre necesitarán comida, papel higiénico, pasta de dientes y detergente.

También fue un gran beneficiario de la pandemia de coronavirus. Con la gente que se queda en casa más que nunca, cocinar en casa se convirtió en algo común. En una industria de crecimiento históricamente lento,registró un crecimiento de las ventas del 14% en 2020, excluyendo el combustible. La iniciativa Restock Kroger de la compañía, que enfatiza los pedidos en línea, realmente ayudó a agilizar las compras durante un año difícil.

El problema es que 2020 es tan bueno como lo va a ser para Kroger. Con el tiempo, los precios más altos de los productos que vende y un repunte en las compras discrecionales con márgenes más altos empujarán las ventas y las ganancias por acción por encima de lo que se logró en 2020. Sin embargo, es probable que estemos muchos años antes de que eso suceda.

“De cara al año fiscal 2023, Kroger está valorado en 13,4 veces las ganancias por acción de consenso de Wall Street. Si bien esto puede parecer un territorio de valor accionario, no es para una empresa cuyas ventas probablemente se desviarán en los próximos años. Se trata de una industria de bajo margen y altamente competitiva. A menos que se produzca un repunte masivo y sostenible de las ventas digitales, será difícil, si no imposible, mantener su valoración actual”, finaliza Williams.