Allá cuando arrancó el año 2014 las previsiones de las casas de análisis más bienpensadas hablaban de una prima de riesgo en el entorno de los 150 puntos básicos para finales de año y un bono alrededor del 3%. Una vez más lo real supera a lo lógico en los mercados y ya hay quien en Wall Street se ha llevado las manos a la cabeza por aquello de que las comparaciones son odiosas… Hay quien no entiende (del lado estadounidense) que el bono español pague una menor rentabilidad que su homólogo del Treasury yanqui. Lo positivo es que para este tipo de situaciones también existe la memoria.

“El mercado exageró totalmente el movimiento alcista de la deuda periférica. Teníamos CDS más altos que países africanos, siendo economías devastadas por guerras…era absurdo, como también que, ahora mismo, esas rentabilidades se encuentren a niveles de la Revolución Francesa

”, reconoce José Luis Cárpatos, analista independiente y colaborador de Estrategias de inversión para la Zona Premium.

¿Qué hacer en este punto? En opinión del experto, sólo cabría apostar por una tendencia bajista de la prima de riesgo puesto que “los hedge funds” no piensan iniciar la retirada hasta que nuestro riesgo país caiga a los 50 puntos básicos”.

¿Qué opciones quedan? Invertir en deuda semipública, de ‘igual’ garantía y con mayor cupón.

“Estamos buscando bonos semipúblicos, bien sea por tener participación pública con el estado como socio, avalista o garante, bien sea por tenerlo como cliente o por estar subvencionado y altamente regulado”, asegura Simón Pérez, de SLM Inversiones.

Si aplicamos esta búsqueda a España existen organismos como el ICO (Instituto de Crédito Oficial), FROB (Fondo de Reestructuración Ordenada Bancaria) y FADE (Fondo de Amortización del Déficit Eléctrico), un gran desconocido para muchos y que ofrece una de las mejores rentabilidades de este tipo de bonos. “Podemos verlo positivamente”, confiesa Pérez, ya que “el Estado no puede dejar caer estas joyas, o negativamente”, si consideramos que “antes de caer” el estado mismo “se amputaría uno de sus apéndices”. (Ver: Emisiones RF: el Estado supera al sector financiero)

La última emisión del FADE tuvo lugar el pasado 28 de febrero de este año por valor de 125.000 millones de euros. Mínimo unitario por bono de 100.000 euros para un total de 1.250 títulos que salieron al mercado.

Este tipo de papeles representan asimismo el 7,72% de la cartera de la conocida como SICAV de los Borbones, ahora denominada Gavijosa Finanzas (antes conocida como Labiernag 2000) y que en el año 2012 abandonó la familia del Rey.

Representa la mayor posición de la parte de renta fija cotizada. Se trata de una emisión que realizó este organismo público el pasado 2012 con un cupón del 5,95 y vencimiento en marzo de 2021.

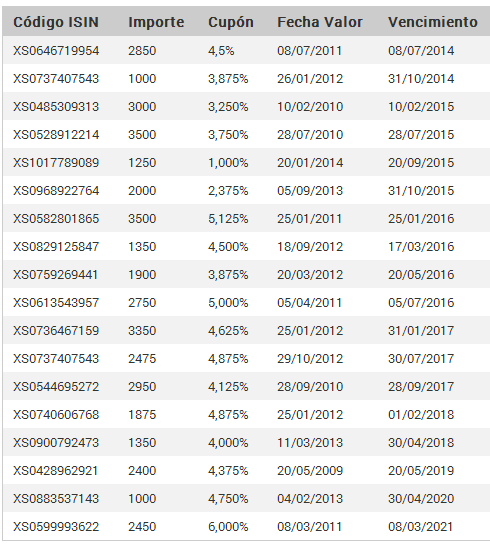

ICO. Entre sus emisiones no existe un bono similar al del Estado español a nivel de vencimiento, pero sí rentabilidades muy superiores. La mayor de todas ellas es la que ofrece una rentabilidad del 6% por un bono a diez años que vence en 2021. Ahora bien, esas rentabilidades ya no las cogerá, así que olvídense. La última emisión realizada data de enero de este año y el cupón se redujo hasta el 1% para bonos de año y medio.

ICO Emisiones (FUENTE: ICO)

FROB. A la emisión del ‘banco malo’ ya llegan tarde también. Acumula en su corta historia cuatro emisiones, la última de ellas el 13 de octubre del 2011. El cupón pagado por aquel entonces era del 5,5% para bonos con vencimiento en 2016. El bono español a cinco años se encuentra en estos momentos en el 1,38% de rentabilidad.Más allá de los grandes conglomerados del Estado encontramos la deuda que emiten las comunidades autónomas. En este campo se cumplen las previsiones… Cataluña y la Comunidad Valenciana son de las regiones que mayores rentabilidades ofrecen. Ahora bien, también lo hace Murcia, por ejemplo, con emisión a dos años ofreciendo un 5,5%.

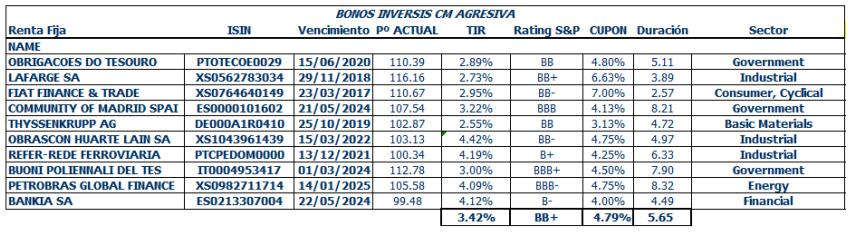

La deuda de la Comunidad de Madrid es una de las principales posiciones de la cartera de bonos de Inversis de perfil Agresivo. Con una calificación ‘triple B’, Madrid está pagando un cupón del 4,13% por financiar su deuda a diez años.

BONOS Cartera agresiva (FUENTE: INVERSIS BANCO)

Más allá de España

Lo cierto es que en esta misma cartera encontramos algunas de las mejores oportunidades de renta fija semipública que mencionan los expertos consultados. En el caso de Portugal, los bonos de REFER (la pública ferroviaria) son una de las mejores opciones con una TIR superior al 4% en aquellos títulos con vencimiento a 2021 y 2026.

El caso nacional lo protagoniza Adif, así que atentos porque a finales de año tiene pensado repetir el éxito de la primera emisión que realizara hace un mes con bonos a diez años y una rentabilidad del 3,5%. Colocó 1.000 millones de deuda para financiar obras del AVE.

Parpública es lo que viene a ser una sociedad pública gestora de sociedades. Ofrece un TIR del 3%.

Inversis apuesta también por Obrigacoes do Tesouro con bonos que vencen en 2020 y que generan anualmente un cupón del 6,63%.

En el caso de Italia destacan Astaldi, según nuestros expertos, que, a pesar de haber dejado de ser pública, ofrece buenos diferenciales y Buoni Poliennali del Tes, con bonos a 2024 y un cupón del 4,5%.