El mercado europeo ha cerrado una semana positiva a pesar de todos los temores que venimos comentando en nuestros análisis semanales.

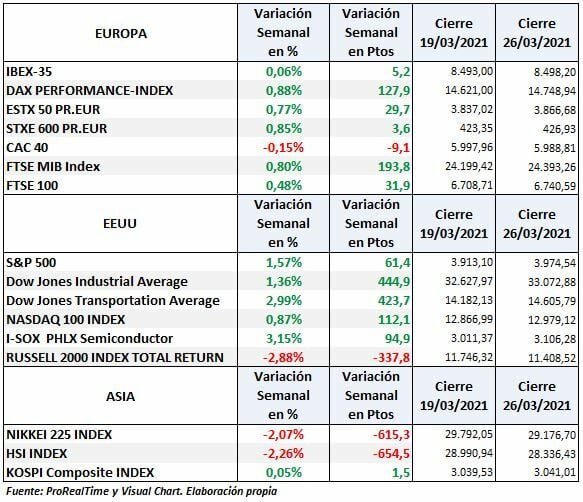

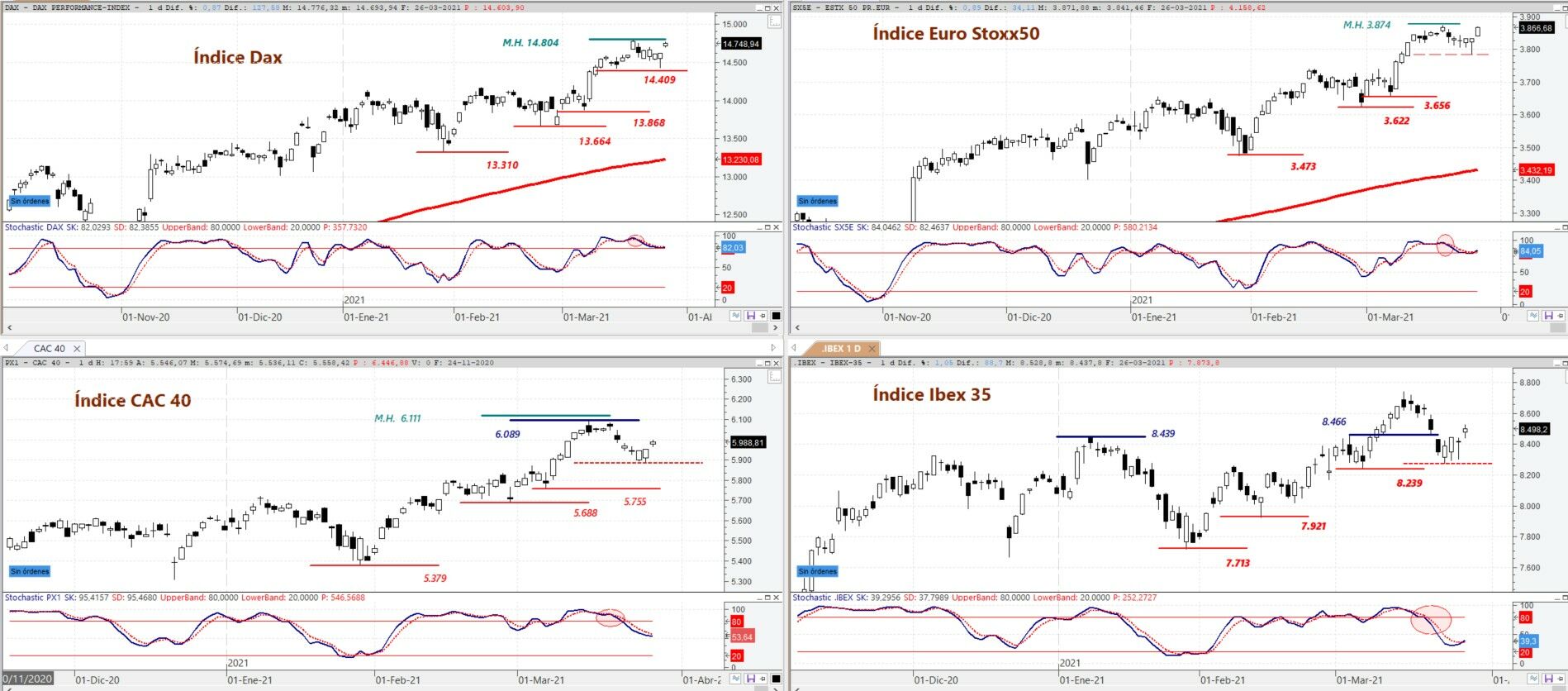

En Europa, el BEX 35 ha quedado prácticamente plano con un cierre en 8.498 (+0,06%) saliendo de la zona de peligro. El DAX ha vuelto hacia la zona de máximos subiendo un 0,88% y cierre en 14.748 y el EURO STOXX 50 ha mejorado mucho cerrando con una subida semanal del 0,77% con cierre en 3.866 muy cercano a su máximo histórico dejado la semana anterior en 3.874.

Los principales índices europeos se preparan para poder atacar de nuevo los máximos históricos: el DAX y el EURO STOXX 50.

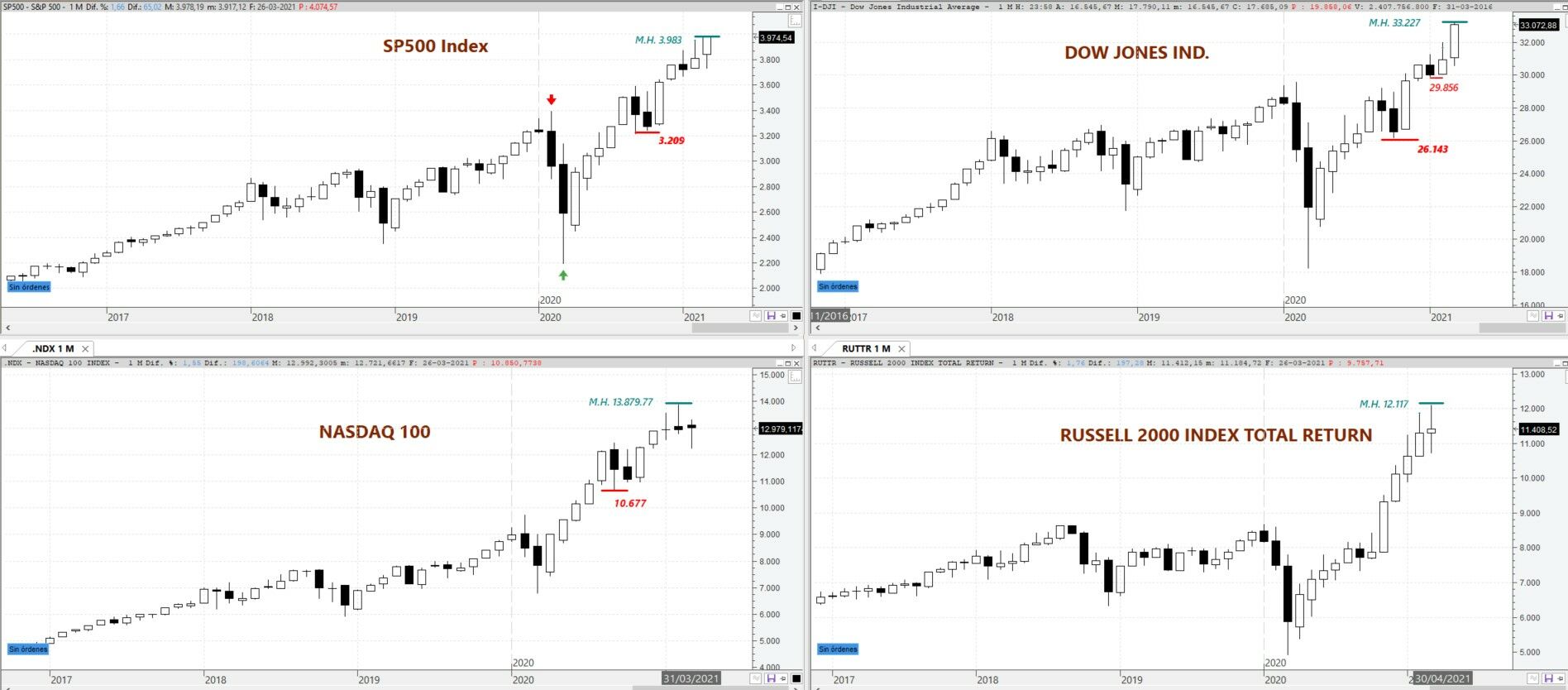

En EEUU, el único índice que ha perdido es el Russell 2000 (de pequeñas compañías), un 2,88%, el resto, después de todo, han avanzado esta semana y tanto el S&P 500 con cierre en 3.974 (+1,57%) como el DOW JONES Ind con cierre en 33.072 (+1,36%) están de nuevo a punto listos para poder atacar sus máximos históricos en 3.983 y 33.227 respectivamente.

Hay que destacar que aparte de los máximos históricos de cotización intradiaria del S&P 500 y del DOW JONES Ind, ambos dejaron el viernes los máximos históricos de cierre de vela diaria.

SITUACIÓN

Vamos a cerrar un trimestre plagado de acontecimientos, desde el nombramiento de un nuevo presidente de los EEUU al enfrentamiento entre inversores particulares, los denominados robinhoods (muchos sin experiencia alguna en bolsa) contra gestores profesionales de Hedge Funds. En el ámbito geopolítico crecen las tensiones entre EEUU con China y Rusia.

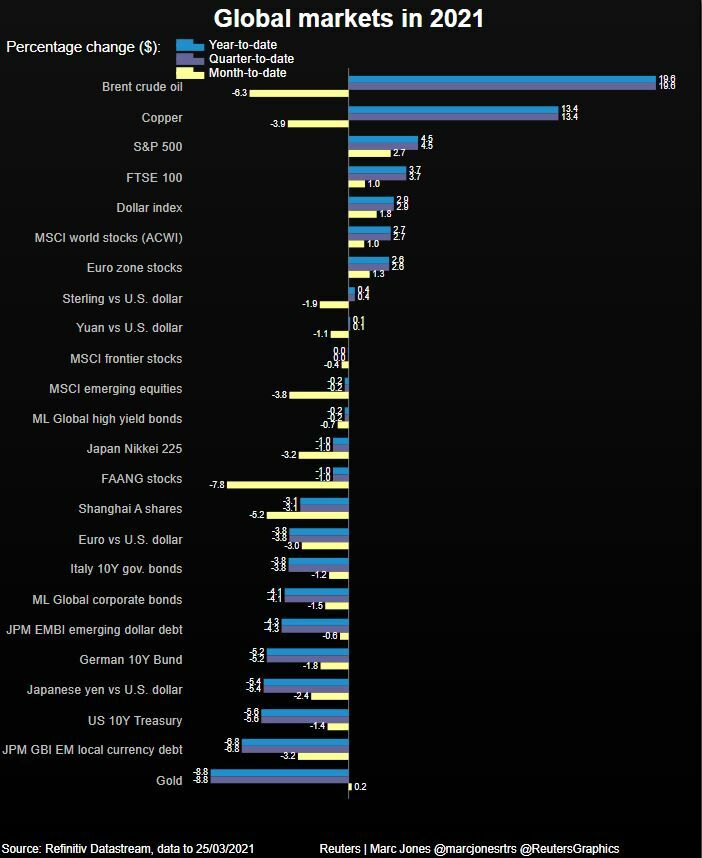

La evolución de los mercados globales a punto de acabar el trimestre ha sido la siguiente:

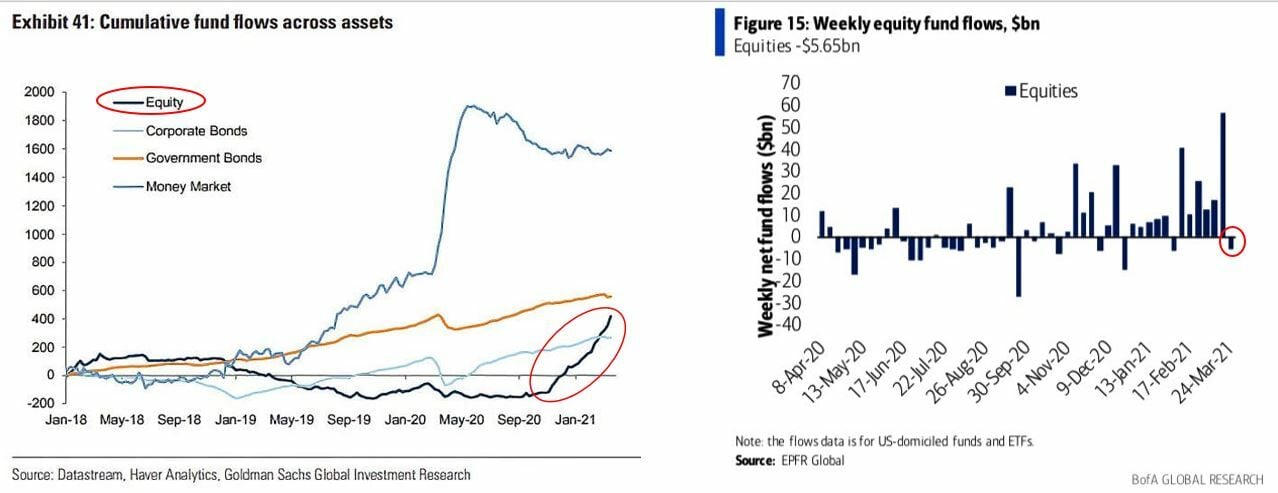

En cuanto a las bolsas desde noviembre de 2020 han tenido un fuerte crecimiento de los fondos invertidos en bolsa que han provocado un crecimiento del valor de la renta variable mundial en el primer trimestre de 2021 de 1,7 billones de dólares (Reuters).

El fuerte flujo de fondos hacia las bolsas iniciado en noviembre de 2020 siguió en aumento hasta esta última semana (a 24 de marzo) que se produjeron salidas por 5.600 millones de dólares:

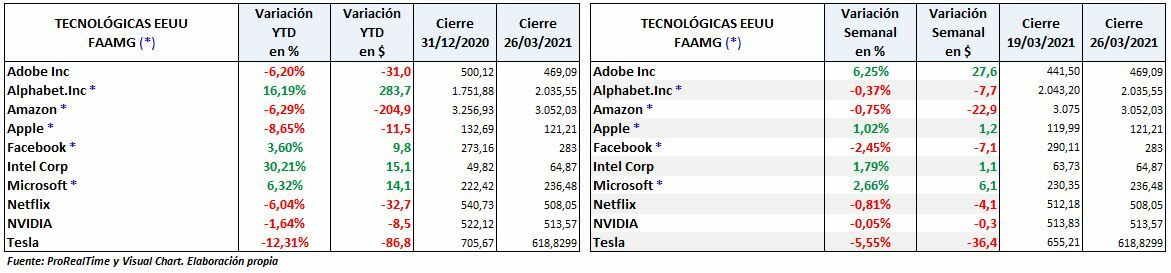

Se habla de rotaciones, pero buena parte de ellas se ha producido entre las Big Tech y otras tecnológicas de menor capitalización. De hecho, el Russell 2000 ha sufrido mucho las dos últimas semanas, mientras que el NASDAQ 100 está intentando salir del bache. Un bache lógico tras un año de fortísimas subidas. Las dos últimas semanas ha presentado tímidas subidas tras la corrección sufrida entre el 16 de febrero y el 5 de marzo, pero con altibajos a diario.

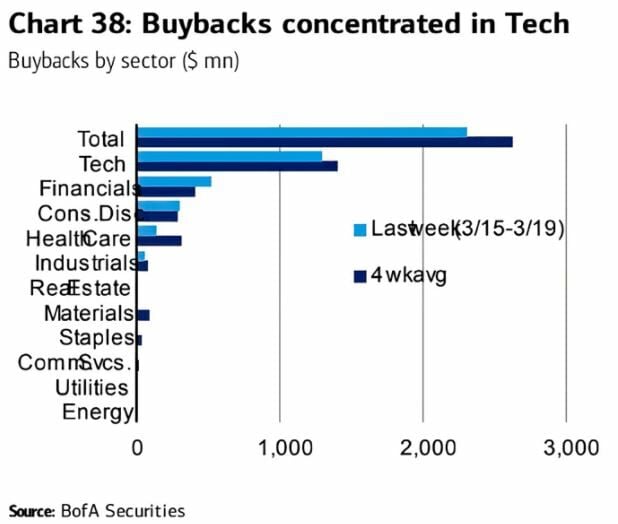

Otro aspecto a tener en cuenta es el de las recompras de acciones propias (buybacks) en lo que va de año. Las compañías que más han recomprado acciones han sido precisamente las del sector tecnológico según el Bank of America:

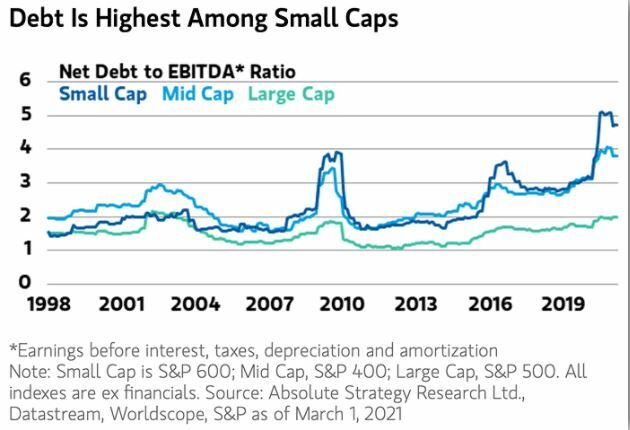

En cuanto a las compañías cabe destacar que la rotación hacia empresas de pequeña capitalización puede estar bien pero, siendo muy selectivos y eligiendo bien las compañías ya que su endeudamiento podría ser su mayor problema. A continuación, un gráfico por tipo de empresa (capitalización) en el que el ratio Deuda sobre EBIDTA muestra el problema que pueden presentar, tal como hemos comentado.

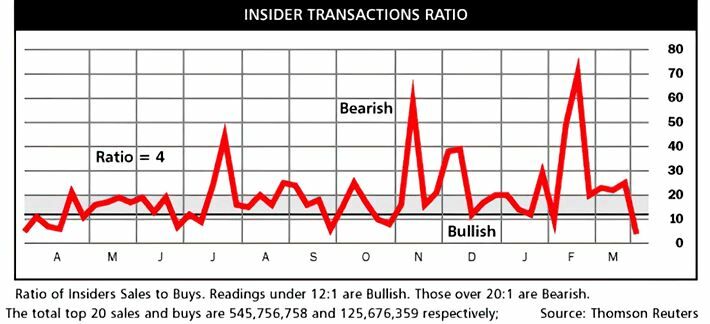

Los insiders han pasado a alcistas:

El rendimiento de los bonos que cerraron el 31 de diciembre en 0,916 aumentó hasta el cierre del viernes 26 de marzo a 1,674 lo que deja un aumento de la rentabilidad del 82,25%, en prácticamente un trimestre.

Esta semana, la rentabilidad de los bonos a 10 años descendió desde su máximo alcanzado la semana pasada en 1,754 al cierre del viernes en 1,674 (-4,56%) lo que ha dado un respiro a los mercados por el momento.

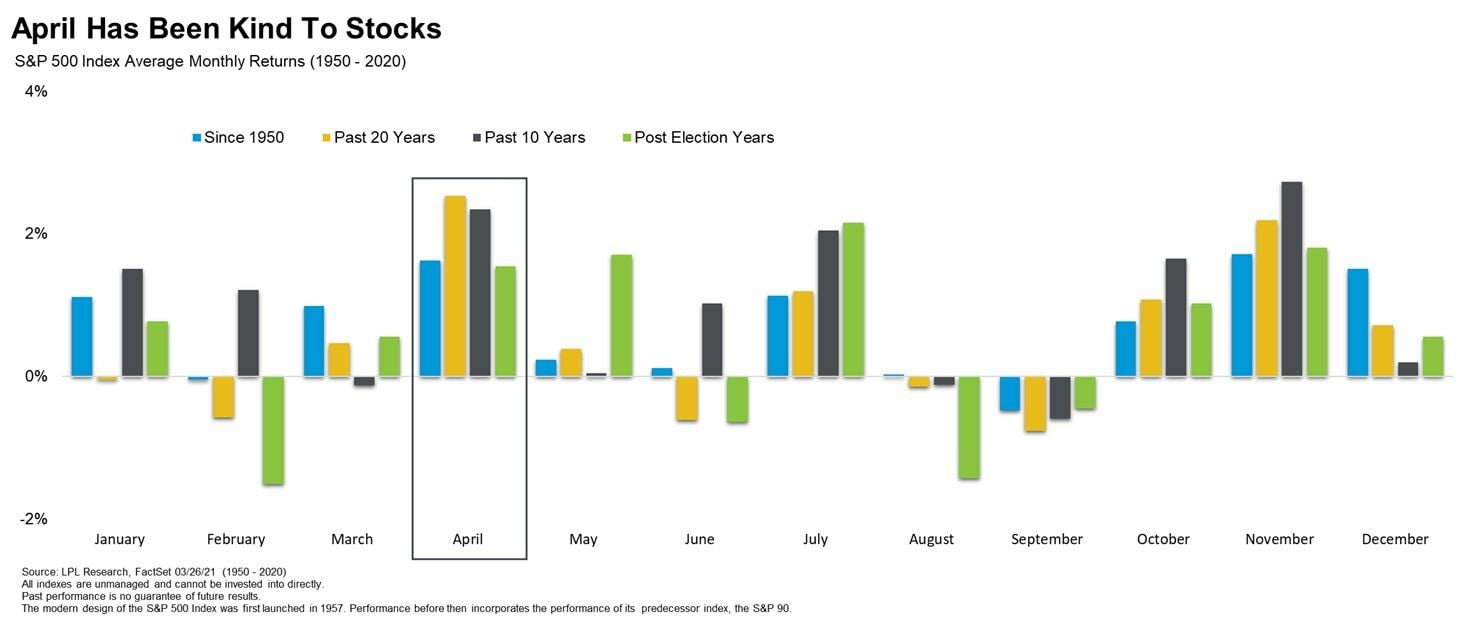

Se preguntarán y ¿Cómo es el mes de abril estadísticamente para las bolsas?

Estacionalmente es bueno. Ryan Detrick de LPL Financials lo muestra con el siguiente gráfico en el que dice “Abril ha sido benévolo con las acciones” donde nos muestra las medias de retornos del S&P 500 en 1950, la de 20, la de 10 años y los periodos post electorales:

La persecución de las criptomonedas

La CNBC acaba de publicar que “India está a punto de prohibir las criptomonedas, multando a cualquiera que opere en el país o incluso que posea dichos activos. El proyecto de ley, una de las políticas más estrictas del mundo contra las criptomonedas, criminalizaría cualquier participación directa con las criptomonedas.”

Christine Lagarde del Banco Central Europeo y la Secretaria del Tesoro de EEUU Janet Yellen ya hablaban hace escasas semanas de regular las criptomonedas pero la India va más lejos y el temor hacia las criptomonedas puede venir más allá de su volatilidad y el desconocimiento de las mismas por parte de los inversores, el peligro podría estar en la regulación que quieren imponer los bancos centrales y los gobiernos.

El petróleo está haciendo fuertes movimientos alcistas y bajistas debido a tensiones que proceden de las dudas sobre cuándo se logrará crecer por haber llegado a controlar en alguna medida la pandemia ya que la cuarta ola en Europa la tenemos prácticamente encima y han vuelto las restricciones de movilidad ciudadana. La demanda de petróleo es muy sensible a la recuperación económica que de momento está por ver como y cuándo será una realidad de ámbito mundial.

La OPEP y sus aliados se reunirán el jueves. Se espera que mantengan los recortes de producción acordados en la última reunión, pero habrá que ver si se cumplen los acuerdos o no y de momento, Irán está aumentando su producción lo que tensará la reunión.

En principio, la oferta de la OPEP+ de aproximadamente 7 millones de barriles diarios (bpd), más el recorte adicional de Arabia Saudí de un millón de bpd, deberían seguir vigentes, según Reuters.

SITUACIÓN TÉCNICA

EN EEUU

Aunque el temor a una corrección en EEUU sigue vigente ya que tarde o temprano tendrá que corregir, de momento todo queda en sustos y temores a los mismos pero los mercados no quieren ceder por el momento.

La principal duda procede del Nasdaq, es quien tiene en estos momentos la última palabra.

Este índice es el que ha mostrado síntomas de debilidad frente al resto de los índices tras haber sido, sin duda alguna, el índice que tiró del resto en la recuperación de las bolsas tras la caída por la pandemia.

En estos momentos es divergente bajista y es preciso que vuelva a máximos si no queremos ver una lateralización de las cotizaciones en el mejor de los casos, o una corrección en el peor, pero la corrección en EEUU sigue pendiente desde los mínimos de marzo de 2020 y tarde o temprano acabará produciéndose.

Si el Nasdaq logra romper al alza la zona de los 13.325 puntos con una vela clara y fuerte, es probable que regrese a zona de máximos.

El S&P 500 y el DOW JONES han logrado máximos históricos de cierre el viernes y el Russell 2000 ha iniciado también un rebota al alza. Es probable que volvamos a los máximos históricos porque a largo plazo la tendencia alcista sigue intacta, salvo que aparezca un cisne negro o un empeoramiento accidental de la situación de los mercados.

Vean las velas mensuales a falta de dos sesiones para el cierre trimestral. Aunque NASDAQ 100 y Russell 2000 de momento son velas de duda, sus cierres, de quedar así seguirían siendo alcistas y S&P 500 y DOW JONES están en máximos de nuevo.

En gráfico semanal el aspecto no es malo y en diario el NASDAQ 100 esta formando un lateral, el Russell 2000 rebotando y S&P 500 y DOW JONES Ind n máximos.

S&P 500, DOW JONES Ind, NASDAQ 100 y Russell 2000 en gráfico diario

¿Qué nos podría preocupar a corto plazo? que el índice de semiconductores fuera divergente bajista con el NASDAQ 100, pero de momento se encuentran ambos recuperando y en una situación similar con intención alcista.

Pienso que hay recorrido al alza y claro que puede corregir, eso siempre suele estar presente, pero de momento no tiene pinta de que vaya a ser así.

Ha habido quienes eran pesimistas en este último tramo por el 4.000 en el S&P500, la debilidad del NASDAQ 100 y el retroceso diario en los índices, cada uno tiene sus razones, pero yo aun no veo señales claras de que el mercado vaya a caer. La amenaza de corrección en EEUU va a estar presente mientras sigan subiendo los índices.

EN EUROPA

Las caídas en EEUU sabemos que suelen arrastrar a los índices europeos, pero yo he venido diciendo que si bien era posible yo era moderadamente optimista y que el aspecto técnicamente lo veía bien, incluso con el IBEX 35

Los principales índices europeos, DAX y EURO STOXX 50 están a punto de hacer nuevos máximos históricos y el EURO STOXX 50 que era el daba un poco más de respeto por su particular corrección al final la ha recuperado bien y ya está prácticamente en los 8.500. Sabemos que el sector bancario pesa mucho en él y el efecto producido por la lira turca sobre el BBVA y en otras divisas de Latinoamérica le han sacudido con fuerza. Pero sigo viendo al BEX 35 bien, perdió los primeros niveles de control que nos hizo ponernos alerta pero el martes pasado la situación comenzó a estabilizarse y a recuperar.

Estrategias de Inversión realiza el curso de Práctico de Trading, solicite información sin compromiso pinchando aquí