Los mercados globales se componen de docenas de clases de activos y millones de valores individuales... lo que dificulta comprender qué es lo que realmente importa para su cartera. Pero hay algunos impulsores importantes que pueden ayudar a explicar los rendimientos en todas las clases de activos. Estos FACTORES son impulsores de rendimiento amplios y persistentes que son fundamentales para ayudar a los inversores a buscar una variedad de objetivos, desde generar rendimientos, reducir el riesgo hasta mejorar la diversificación. Hoy en día, las nuevas tecnologías y las fuentes de datos en expansión permiten a los inversores acceder a los factores con facilidad.

Hay dos principales tipos de factores que se han asociado históricamente a los rendimientos de un activos: los factores macroeconómicos y los de estilo. Estos factores son impulsores de los rendimientos que afectan a los rendimientos de los activos en las distintas clases de activos. Los factores de estilo son factores que explican los riesgos y los rendimientos dentro de cada clase de activos, mientras que los factores macroeconómicos son factores que explican los riesgos en múltiples clases de activos, y que veremos en la nota de la semana entrante. Esta vez nos concentraremos a los factores de estilo.

La inversión en factores se originó a partir del Modelo de Valoración de Activos de Capital (CAPM), teoría que trataba de explicar los rendimientos de un activo en relación con su sensibilidad al riesgo de mercado. Aunque el CAPM ayudó a proporcionar un marco para la fijación de precios de los activos, la investigación empírica proporcionó pruebas de que los rendimientos del mercado de valores no seguían exactamente el marco del modelo. Por el contrario, se ha demostrado que los rendimientos bursátiles están correlacionados con las características de las acciones.

Una de las primeras observaciones fue que el tamaño de la capitalización bursátil de una empresa es una consideración importante para los inversores. Los valores de pequeña capitalización suelen obtener mejores resultados que los de gran capitalización, lo que explica el comportamiento de los rendimientos bursátiles, que se aleja de las explicaciones ofrecidas por el CAPM.

De ahí que, en el mundo de la inversión, se identifiquen fuentes o factores de rentabilidad de estilo y son:value, growth, tamaño, calidad, momentum, volatilidad y dividendos:

Factores de Estilo:

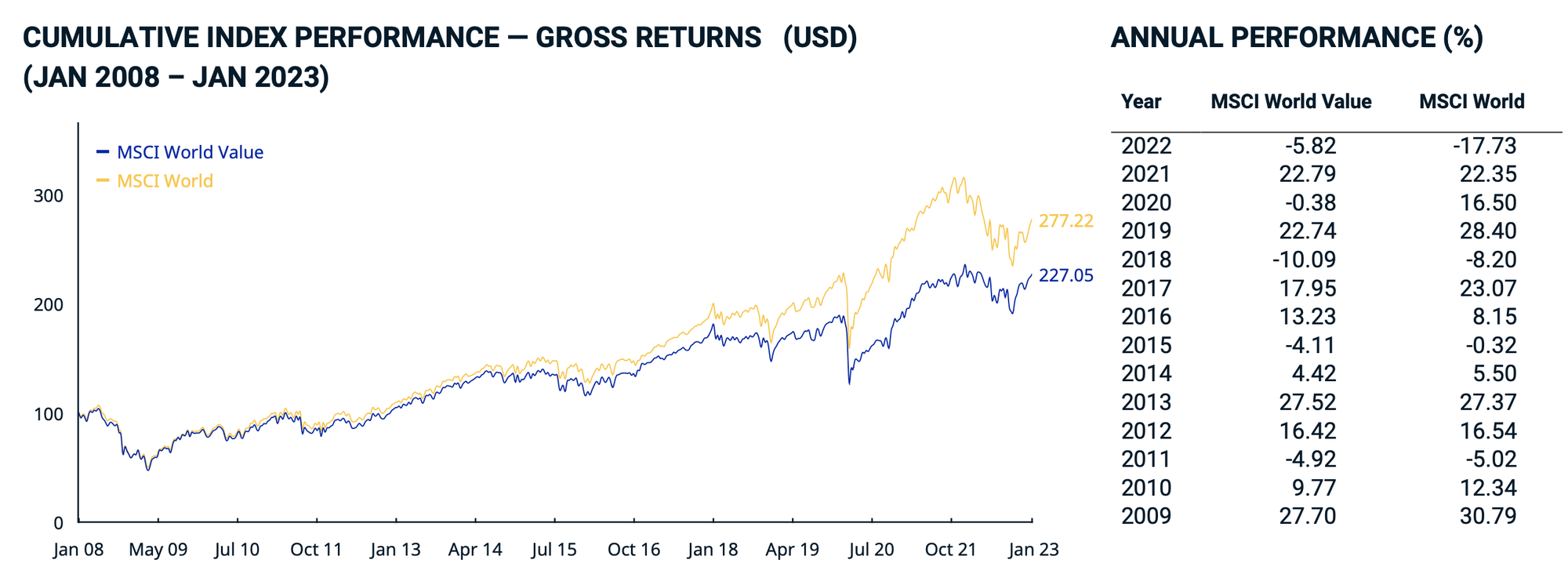

- Valor o Value: este tipo de inversión consiste en comprar activos financieros infravalorados o a un descuento significativo a su valor intrínseco con base en un análisis fundamental. MSCI utiliza 3 ratios descriptores de valoración sobre una base sectorial relativa: Precio previsto sobre beneficios (Fwd P/E); valor de empresa/flujos de caja operativos (EV/CFO), y precio/valor contable (P/B). La mayoría de las veces se mide utilizando la relación precio/beneficio, el importe de los dividendos y la cantidad de flujos de caja libres de la empresa. Hay muchas razones por las que una acción puede cotizar con descuento respecto a su valor intrínseco, pero la razón más común es la decepción de los beneficios a corto plazo, que a menudo se traduce en una caída sustancial del precio de la acción.

Este enfoque requiere un horizonte de inversión a largo plazo. Muchos inversores utilizan este enfoque para identificar activos que esperan que el mercado revalorice. Este concepto fue popularizado por primera vez en la década de 1930 por los economistas Benjamin Graham y David Dodd, que abogaban por poseer empresas que ofrecieran un “margen de seguridad”, es decir, que el precio actual de las acciones fuera inferior al que se espera que alcancen según proyecciones conservadores de los beneficios futuros de la empresa.

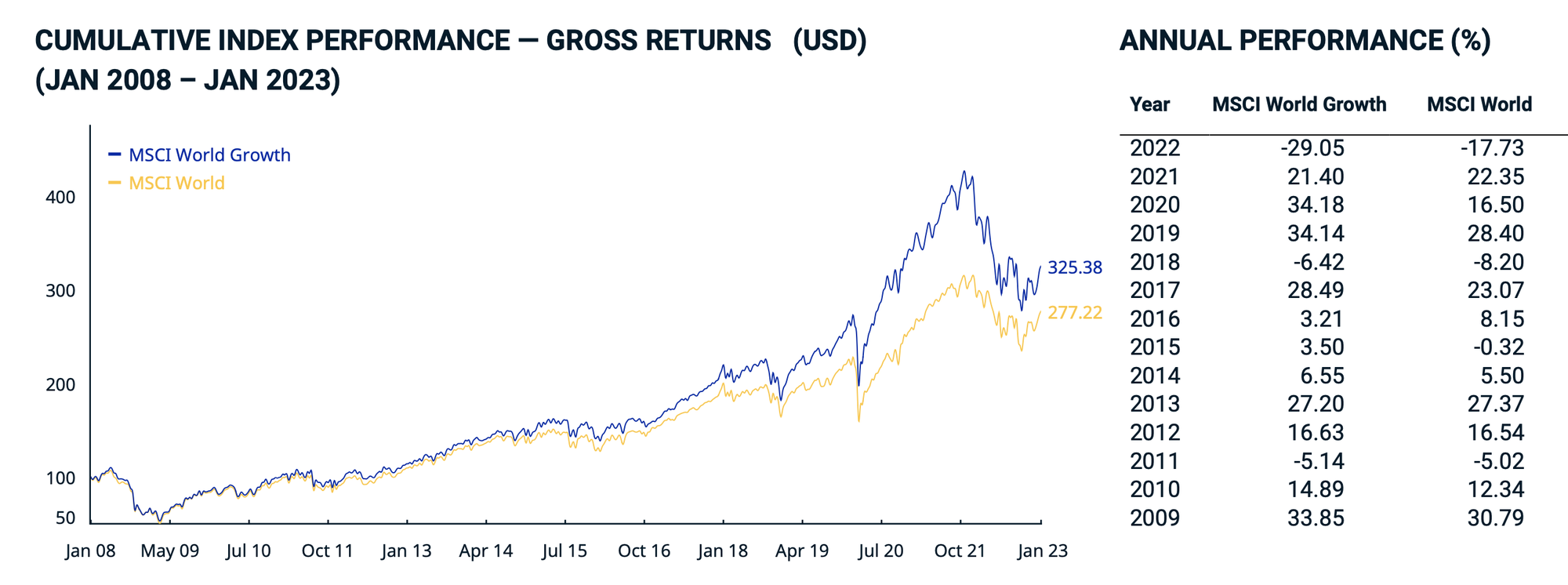

- Crecimiento o Growth: capta las perspectivas de crecimiento de las empresas utilizando los beneficios históricos, las ventas y los beneficios previstos, y ha sido utilizado por los gestores activos como una fuente potencial de alfa. Una de las dificultades para captar el crecimiento mediante modelos de selección sencillos puede ser el impacto de la exposición involuntaria, que demuestra que los activos con un elevado crecimiento también pueden tener valoraciones elevadas, alta volatilidad, bajo rendimiento y baja calidad, que pueden afectar negativamente al rendimiento de una cartera. Hay un concepto de objetivo de crecimiento, que controla los riesgos y exposiciones no intencionados y amplía el concepto de crecimiento a un precio razonable (GARP) para buscar un nivel razonable de volatilidad, rendimiento y calidad.

Ha sido una estrategia de inversión popular que se remonta a la década de 1950 y es una de las ideas de inversión más intuitivas y practicadas por los gestores de activos. Ha mostrado una atractiva rentabilidad a largo plazo en comparación con el MSCI ACWI y una correlación baja o negativa con otros factores que puede ayudar a diversificar una cartera multifactorial reduciendo la ciclicidad a corto plazo.

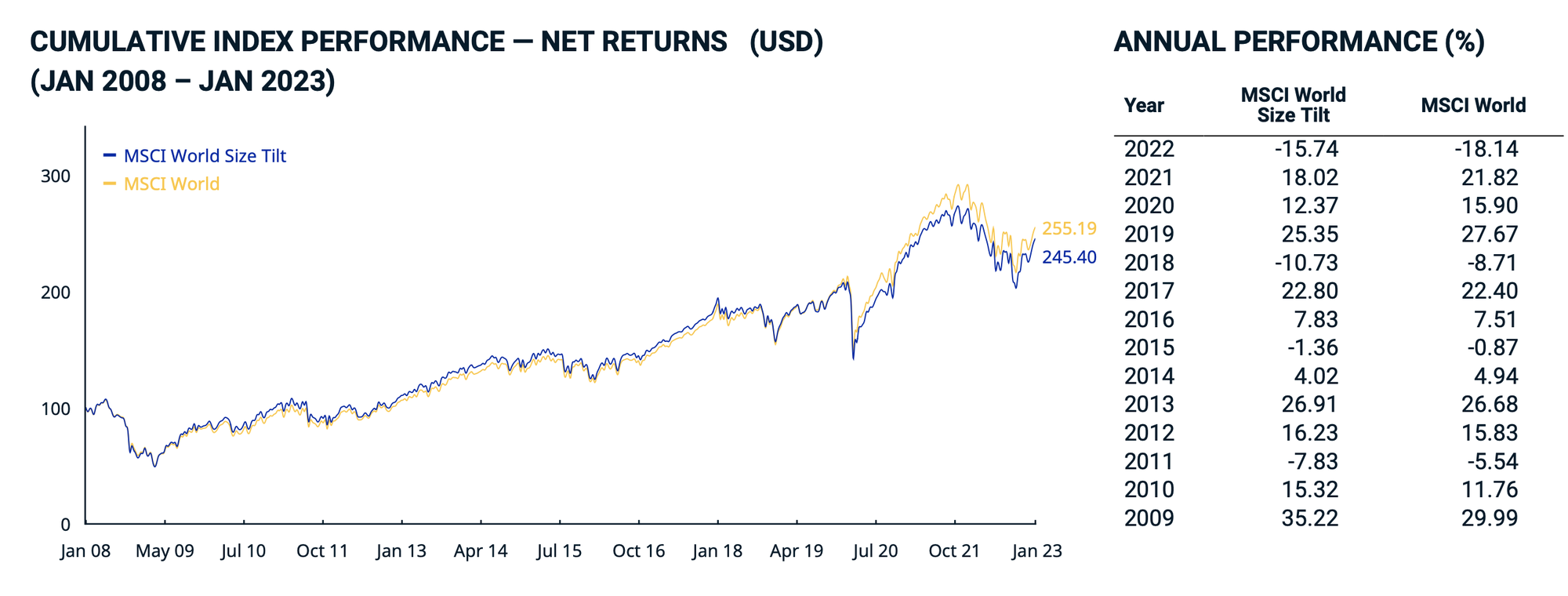

- Tamaño: esta es una consideración importante para los inversores. En la inversión por factores, los inversores se inclinan por incluir pequeñas compañías con un elevado crecimiento ya que los valores de pequeña capitalización ofrecen históricamente mayores beneficios que los de gran capitalización.

El descubrimiento del factor tamaño marcó el inicio del auge de la inversión por factores. La investigación académica más conocida sobre el factor tamaño es el artículo de 1992 The cross-section of expected stock returns, de Kenneth French y Eugene Fama, que postulaba que más del 90% de los rendimientos de una acción pueden atribuirse al tamaño de la empresa, la exposición al mercado global y la relación precio/valor contable (que es el factor valor). Sin embargo, investigaciones anteriores ya habían constatado que, durante largos periodos de tiempo, las empresas más pequeñas ofrecen una prima más elevada que las grandes.

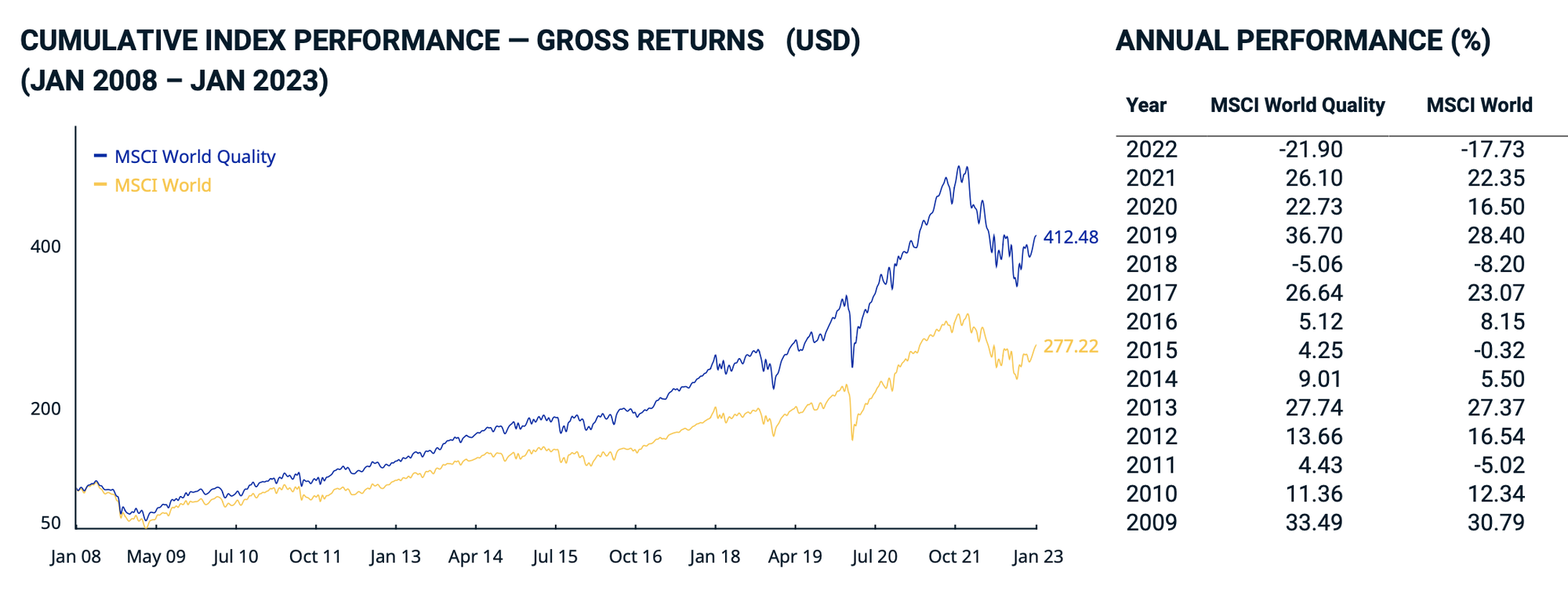

- Calidad: los inversores quieren invertir en una empresa que goce de buena salud financiera. Significa tener unos ratios deuda-valor bajos, una rentabilidad de los activos y unos fondos propios elevados. La academia señala que son compañías con modelos de negocio duraderos y ventajas competitivas. Calidad es categorizada como un factor “defensivo”, es decir, que ha sido un factor que ha ido bien en momentos de contracción económica.

Eugene Fama y Kenneth French, economistas conocidos por su labor pionera en la explicación de la rentabilidad de las acciones, revisaron recientemente su característico modelo de tres factores (tamaño de la empresa, valor de la empresa y riesgo de mercado) para añadir dos factores relacionados con la calidad (rentabilidad y crecimiento de los activos). Muchas estrategias activas han hecho hincapié en el crecimiento de la calidad como factor importante en la selección de valores y la construcción de carteras.

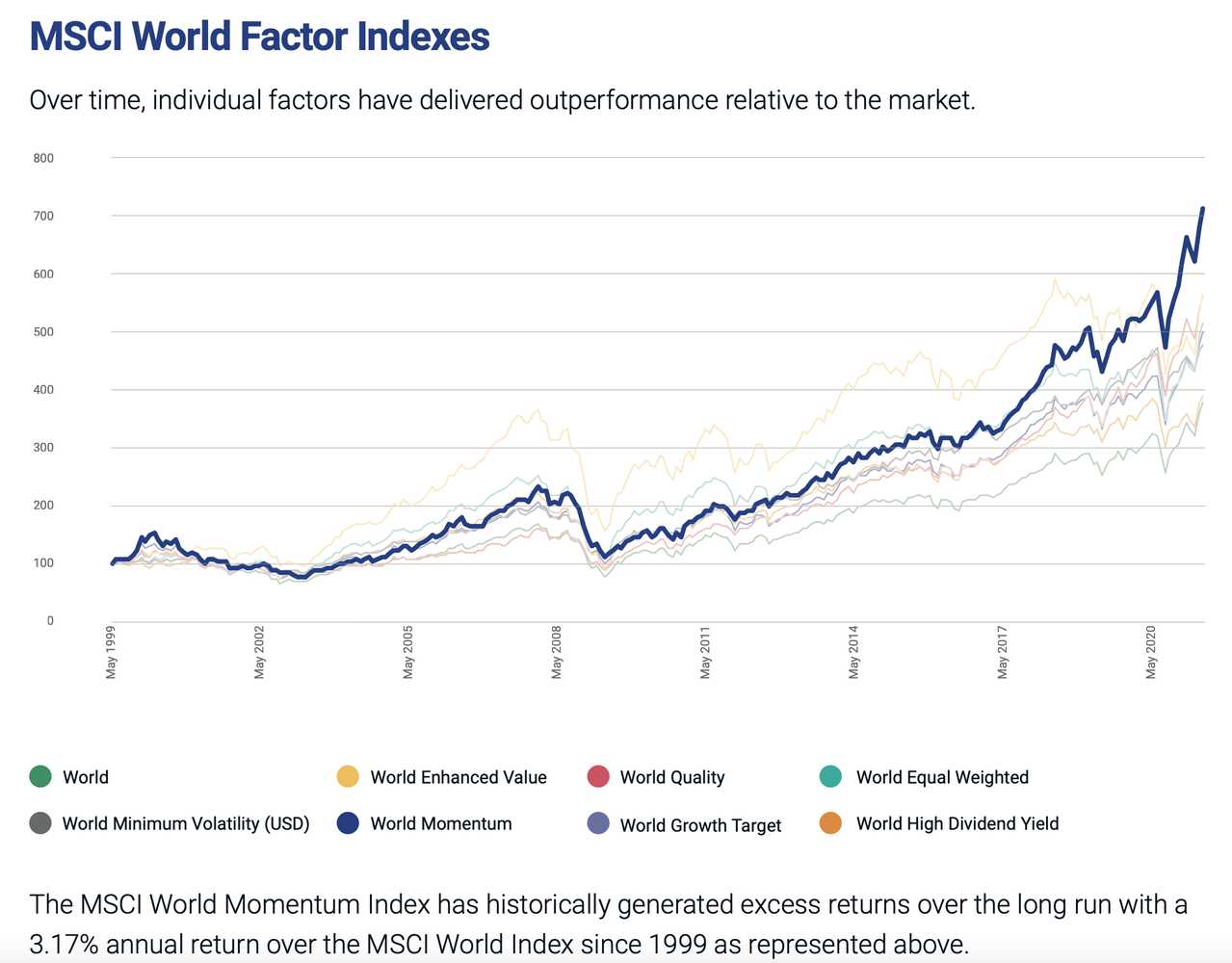

- Momentum: se refiere al impulso de las acciones, que es cómo las acciones con rendimientos fuertes y positivos probablemente seguirán mostrando tendencias de precios al alza en el futuro, atrayendo la atención para invertir en ellas. En concreto, una estrategia de inversiones de impulso se rija en los rendimientos a corto plazo de una acción, de 3 meses a un año.

Los académicos identificaron por primera vez la prima de impulso en 1993, cuando los académicos de la UCLA Narasimhan Jegadeesh y Sheridan Titman demostraron que la estrategia de comprar valores que han ido bien y vender valores que han ido mal generaba rendimientos positivos significativos durante periodos de tenencia de 3 a 12 meses.

Los estudios de MSCI demuestran que, históricamente, el factor de impulso ha sido uno de los mayores generadores de exceso de rentabilidad y normalmente ha obtenido mejores resultados en un entorno macroeconómico caracterizado por un ciclo largo en las tendencias subyacentes del mercado.

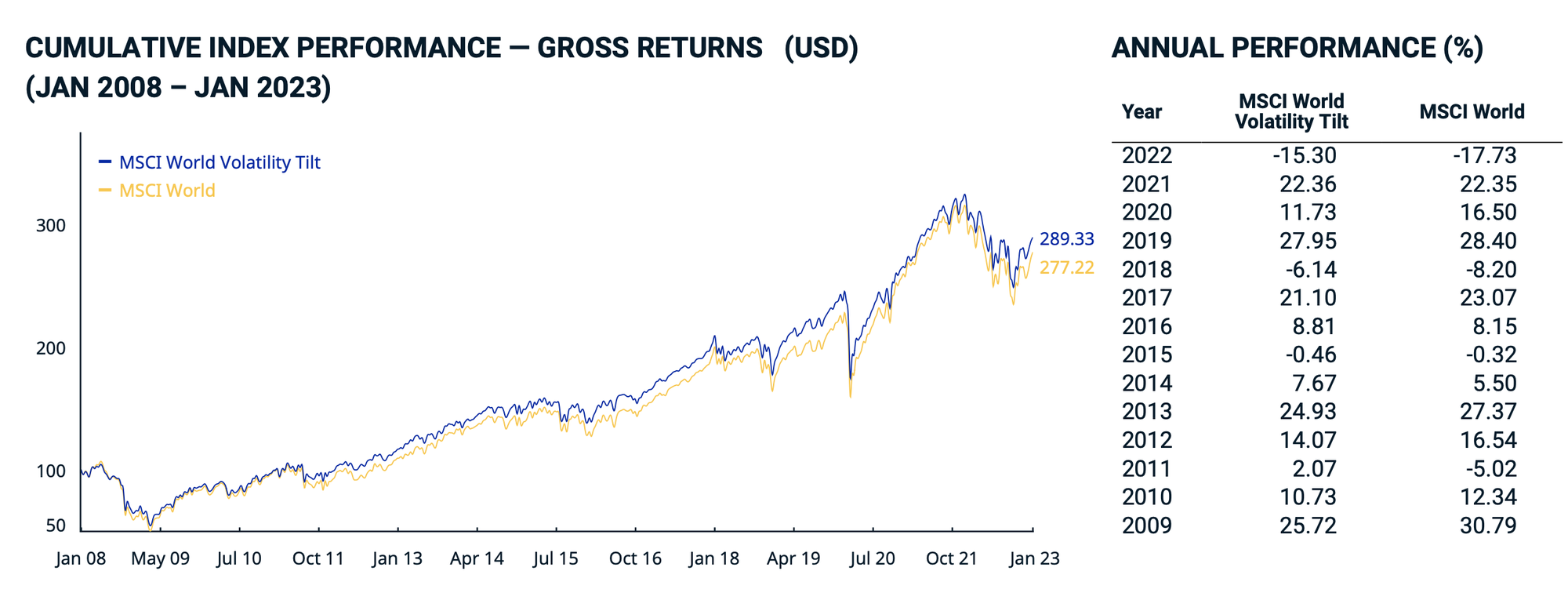

- Volatilidad: los datos empíricos sugieren que los valores con menores fluctuaciones en sus cotizaciones tienden a obtener mejores resultados que los valores con más fluctuaciones. Una estrategia de volatilidad mínima consiste en comprar valores basándose en la estimación de su volatilidad y sus correlaciones con otros valores. La volatilidad mínima se clasifica como factor "defensivo", lo que significa que ha tendido a beneficiarse durante periodos de contracción económica.

Este tipo de estrategia tiene más que ver con la gestión de la volatilidad que con la maximización de ganancias.

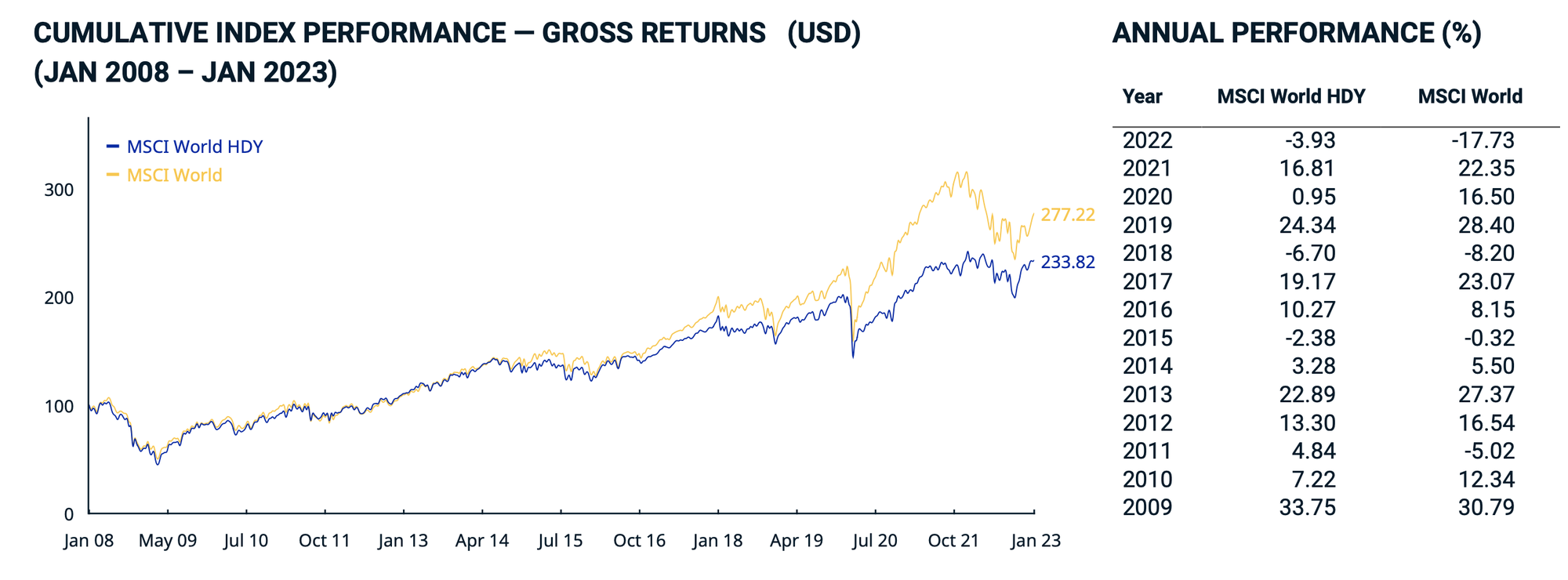

- Dividendos o yield: una estrategia de inversión de rentabilidad (o alta rentabilidad por dividendo) gana exposición a empresas que parecen infravaloradas y han demostrado dividendos estables y crecientes. Sin embargo, una estrategia ingenua de renta variable de alta rentabilidad puede verse expuesta a diversas "trampas de rentabilidad", como las derivadas de unos beneficios temporalmente elevados, unos repartos altos o la caída de las cotizaciones bursátiles.

Conclusión: hay diferentes factores para diferentes periodos. Sin embargo, es aconsejable tener una cartera diversificada y que dependiendo del ciclo unos factores tengan mayor peso en las carteras. Existen gestores que tienen fondos sistemáticos por factores, que es lo mejor para invertir en ellos, ya que son modelos matemáticos que van ajustándose sistemáticamente y que veremos a alguno de ellos explicado en una nota aparte, como es el fondo de Allianz Global Investors Multi Asset Long/Short.