Como activo financiero, el oro ha creado lentamente un espacio para sí mismo en las carteras en los últimos 20 años. Los productos negociados en las bolsas de valores con respaldo físico ("ETP") han acelerado esta adopción, y estos productos han pasado de tener 0 en 2003 a 127.000 millones de dólares estadounidenses en la actualidad.

El oro, una buena cobertura geopolítica y táctica en renta variable

El oro es ampliamente conocido por su muy buen desempeño en períodos de estrés. Como moneda de último recurso o moneda refugio, se espera que el oro se comporte de forma defensiva en las crisis. Como tal, ha demostrado con el tiempo sus credenciales como cobertura geopolítica. Durante la Guerra de Yom Kippur en octubre de 1973, el oro superó a la renta variable en un 89.4% al año siguiente del comienzo de la crisis. Más recientemente, el oro superó a la renta variable en un 32% el año posterior a los ataques del 11 de septiembre en Nueva York y en un 23.4% en el año posterior al inicio de la Primavera Árabe (diciembre de 2010). La naturaleza defensiva del oro está arraigada en el comportamiento de los inversores. Cada crisis lleva a que el dinero fluya hacia lo que se percibe como el activo más seguro e inmune, y el oro está en la parte superior de esa lista.

En cuanto a las crisis de la renta variable, en lugar de las geopolíticas, los resultados son similares. Al observar los veinte peores trimestres del rendimiento de las acciones desde 1968, el oro las ha superado en diecinueve de ellas. Aún mejor, el oro ha tenido un desempeño positivo en quince de esos trimestres. De hecho, en promedio, el oro ha superado a la renta variable en un 17,3% en esos veinte trimestres.

El oro es también una cobertura contra la inflación

El problema habitual con activos defensivos muy buenos como el oro es que tienden a crear un lastre en el rendimiento durante los buenos tiempos. El efectivo es un buen ejemplo de este inconveniente; Ofrece buenos rendimientos durante las crisis, pero no tiene absolutamente ningún potencial alcista. Este no es el caso del oro. Una ilustración muy poderosa de esto es que el oro está estrechamente relacionado con la inflación.

En un ciclo económico típico, cuando la economía se fortalece, la renta variable comienza a subir y luego la inflación comenzará a aumentar y poco después los precios del oro subirán. En pocas palabras, el oro no solo puede ofrecer un rendimiento como cobertura de las crisis geopolíticas o financieras, sino que también demuestra un potencial alcista en los buenos tiempos al actuar como una cobertura de la inflación.

El caso estratégico para el oro

Cuando reconciliamos esas dos cosas, lo que se deduce es que el oro podría ser una buena exposición para tener en cualquier cartera a largo plazo, ya que ayudaría en los malos momentos y no sería una gran carga para los buenos. Vale la pena mencionar también aquí que las crisis geopolíticas y financieras son difíciles de predecir por definición, lo que significa que es difícil invertir en el oro durante una crisis sin invertir en el oro a largo plazo.

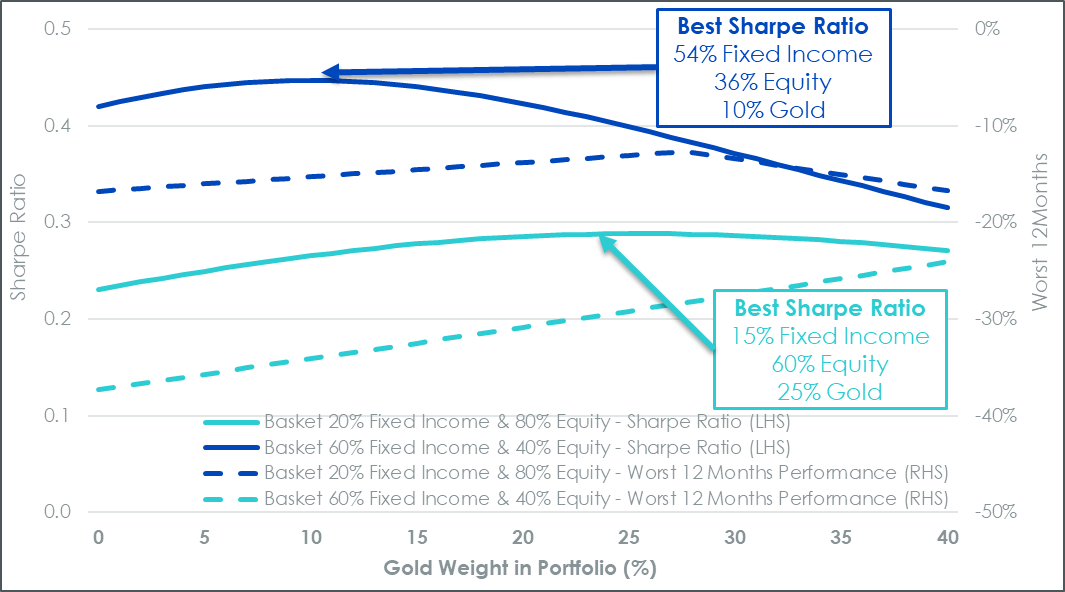

Para resaltar las ventajas y los inconvenientes de una asignación estratégica de activos al oro, comparamos, en el gráfico, dos carteras de multiactivos clásicas. La primera es conservadora con un 60% en renta fija (Tesoro de los EEUU) y un 40% en renta variable (Renta Variable Global en países desarrollados). La segunda es más agresiva con un 80% en renta variable y un 20% en renta fija. Para ambas, estudiamos el efecto de agregar oro a la cartera a través del índice de Sharpe a largo plazo (de enero de 1973 a diciembre de 2019) y en el peor desempeño de 12 meses. Cuando se agrega oro a la cartera, la renta variable y los bonos se reducen de una manera que deja la relación de bonos a acciones a 60:40 o a 20:80.

En la cartera conservadora, observamos con la línea azul oscuro que agregar oro beneficia la proporción de Sharpe (al reducir la volatilidad de la cartera) hasta una asignación del 10% al oro. Por encima de eso, la relación de Sharpe comienza a disminuir. En la cartera más agresiva, observamos que el oro aporta sinergias adicionales hasta un 25% de asignación. Observando el peor desempeño de 12 meses, está claro que, en ambos casos, agregar oro reduce significativamente el riesgo a la baja de la cartera: agregar 10% de oro a la cartera conservadora reduce el peor desempeño de 12 meses de -17% a -15% y para la cartera de mayor riesgo, lo hace de -37% a -34%.

Gráfico: Impacto de agregar una asignación estratégica de oro a la cartera multiactivo basado en la relación histórica del ratio de Sharpe y el peor desempeño en 12 meses del multiactivo

Fuente: WisdomTree, Bloomberg. Período de 1973 a 2019.Los cálculos se basan en retornos mensuales en USD. La renta variable está representada por el índice MSCI World Gross Total return y la renta fija está representada por el índice Bloomberg Barclays US Treasury Total Return.

Históricamente, el perfil de rendimiento del riesgo a largo plazo y el riesgo a la baja, más táctico, parecen apuntar a una pequeña asignación del oro. Dicha asignación habría beneficiado a los inversores durante todos los períodos observados, así como en las recesiones, actuando como cobertura de eventos geopolíticos inesperados y de shocks financieros.

Puede comprar facilmente este fondo cotizado a través de Estrategias de Inversión y Selfbank