En la Fed se están volviendo cautelosos a la hora de decidir un nuevo incremento de los tipos de interés. Así lo ha dicho Nick Timiraos en un artículo que publicó ayer en el Wall Street Journal, y que nos traslada José Luis Cava. ¿Por qué es tan importante este artículo? “Nick Timiraos es considerado en el sector financiero como un portavoz no oficial del sistema de la Reserva Federal, y nos está diciendo que en la Fed están preocupados porque la desinflación se está produciendo a un ritmo mayor que ellos esperaban. Y como ellos consideraban que con la subida de tipo de interés habían conseguido domar la inflación sin enviar la economía a una recesión, ahora lo que no quieren es subir de nuevo los tipos de interés y ya confirmar que envían a la economía de Estados Unidos a una recesión”.

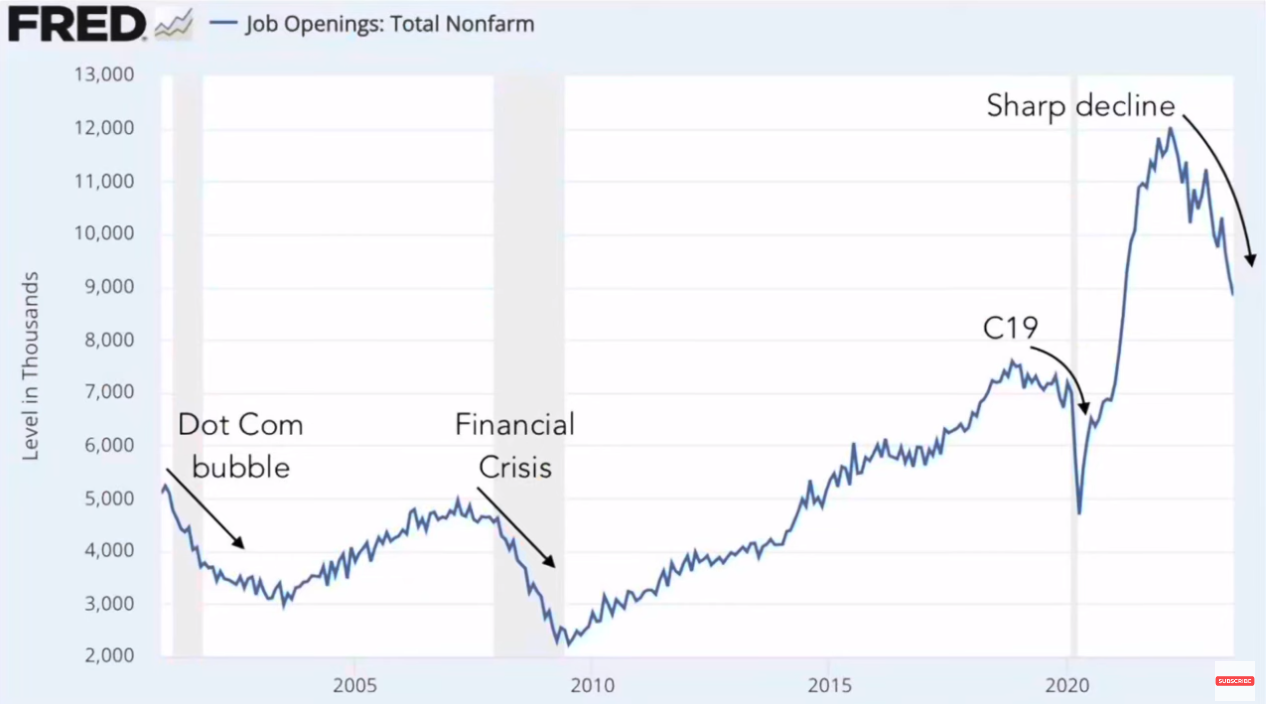

En opinión de Cava, teniendo en cuenta que la “excusa” para subir los tipos de interés ha sido que el mercado laboral era muy fuerte y teniendo en cuenta que el mercado laboral “no es un indicador adelantado de la marcha de la actividad económica, teniendo en cuenta que en el mercado laboral ya estamos viendo las primeras grietas. El volumen de puestos vacantes y ofrecidos por las empresas está cayendo significativamente”.

El experto centra su atención en un punto que considera relevante. Los bancos regionales estadounidenses están al borde del abismo, avisa. “El porcentaje de impagados de las tarjetas de créditos emitidas por los bancos regionales estadounidenses ha alcanzado un máximo histórico, en 7.51. Esto indica que el consumidor estadounidense ya está exhausto, se ha gastado los ahorros, está tirando de tarjetas de crédito y ya hasta impaga el saldo de la tarjeta de crédito”.

En segundo lugar, según el economista, habría que tener en cuenta que los bancos regionales estadounidenses “son los que han concedido prácticamente el 71% de los préstamos para la compra de bienes inmuebles para uso comercial e industrial”.

El analista apunta que, generalmente cuando surgen problemas, donde primero se ve, es en el eslabón más débil, es decir, en las pequeñas empresas, “y luego se traspasa a las grandes empresas".

En cuanto al S&P 500, el especialista advierte que los meses de septiembre y octubre “son estacionalmente bajistas para las bolsas”. Además, explica que esta semana es especial, ya que el viernes expiran contratos de opciones y futuros. “Es una de las cuatro triple hora bruja que se dan en Wall Street, y nosotros creemos que para esta semana la volatilidad sea pequeña”.

Otro hecho a tener en cuenta por Cava es que la gamma es ligeramente negativa. “No estamos viendo grandes caídas porque los especuladores en opciones ultracortas están compensando esa negatividad de la gamma. Si en un momento determinado, los operadores que trabajan en el mercado de opciones ultracortas vieran o esperasen que el S&P 500 podría caer, esto unido a una gamma negativa, hace que el mercado sea vulnerable”.

¿Qué nos dicen los gráficos? “Hemos trazado una recta directriz bajista, que pasa por 4.515. Nosotros lo que estamos buscando es que el S&P 500 llegue a la zona 4.515 y ahí se dé la vuelta y caiga significativamente”.

¿Qué es lo que estamos viendo en un gráfico intradiario? “La semana pasada lo dejamos en el rebote en la zona 4.440 y les dijimos que muy probablemente se dirigiría a la zona 4.486 y que el rebote es más falso que un duro de madera. 4.486 es una resistencia, 4.500 es otra y en la zona 4.515 pasa la recta directriz bajista. Nosotros, con nuestro sistema de especulación, cuando llegue a la zona 4.486 deshacemos posiciones, para amarrar el tramo al alza. Y luego nos vamos a fijar, si trata de llegar a la zona 4.500-4.515 y ahí se da la vuelta, nosotros buscaremos el lado corto”, finaliza.