Tal como hemos planteado en nuestro informe de “Las perspectivas del oro para el 1T de 2022: a la baja, pero no acabado”, esperamos que el dólar revierta su apreciación actual dando lugar a una posterior depreciación, mientras que, con respecto a los bonos, es improbable que los rendimientos continúen incrementándose a la misma intensidad con la que lo han hecho durante los últimos tres meses. Como resultado, es probable que los precios del oro se incrementen y la plata le siga sus pasos. Asimismo, la plata se beneficiaría por la mejora continua del ciclo industrial y las perspectivas de una oferta que seguirá limitada durante 2021.

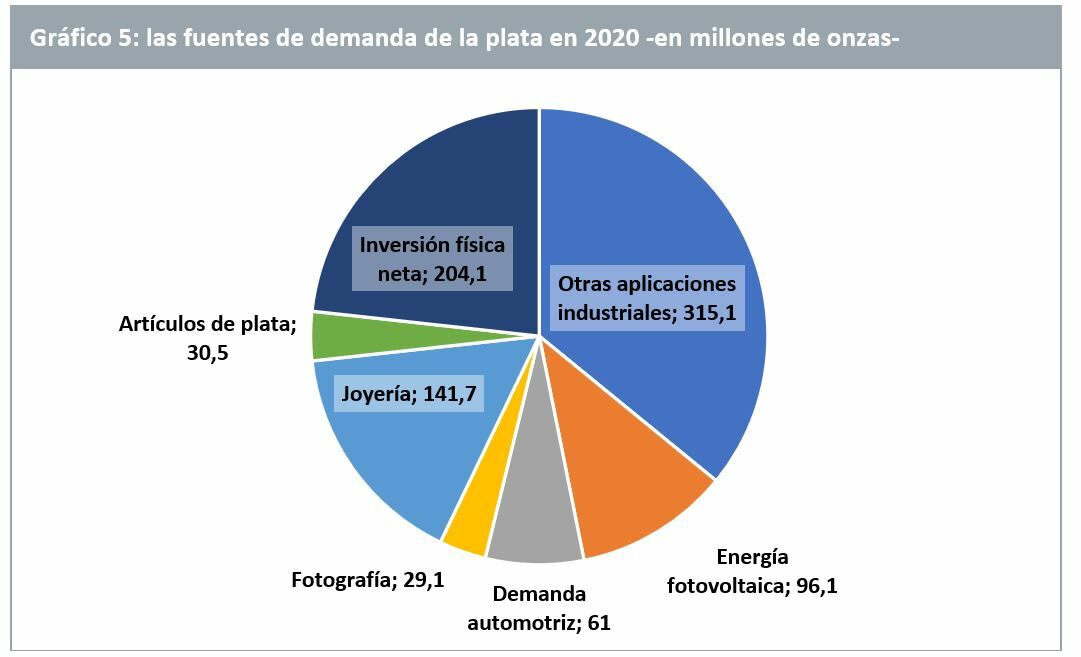

El creciente uso de la plata en la electrónica y la energía fotovoltaica debería robustecer su demanda a medida que se aceleran los procesos de transición energética y electrificación de nuestros sistemas energéticos.

El marco

En el análisis titulado “Oro y plata: similares pero diferentes”, planteamos que las variaciones de precio de la plata mantenían una correlación del 80% con los precios del oro. En nuestro marco de modelo, el precio del oro es por lo tanto el principal impulsor del precio de la plata. Sin embargo, también consideramos a las siguientes variables como impulsoras igualmente importantes del precio de la plata:

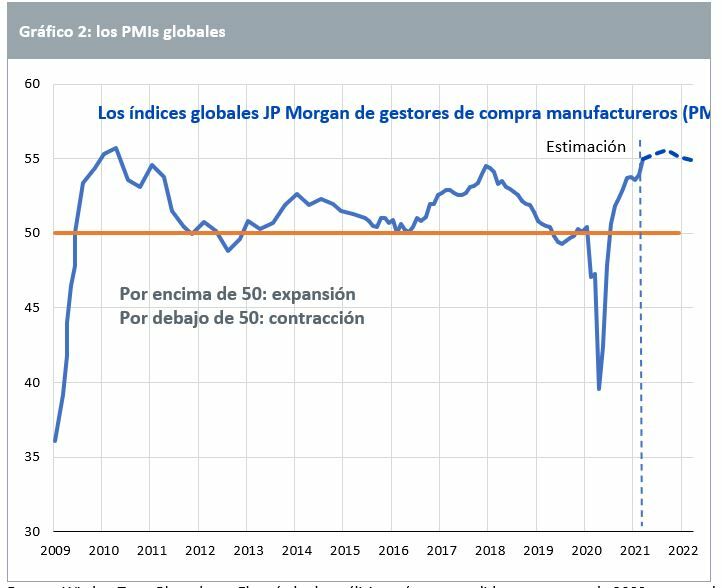

- El crecimiento de la actividad manufacturera; más del 50% del uso de la plata corresponde a aplicaciones industriales (en contraste con el oro, donde menos del 10% proviene de dicho sector). Utilizamos el Índice de Gestores de Compras Global del sector manufacturero (PMI) como una representación de la demanda industrial.

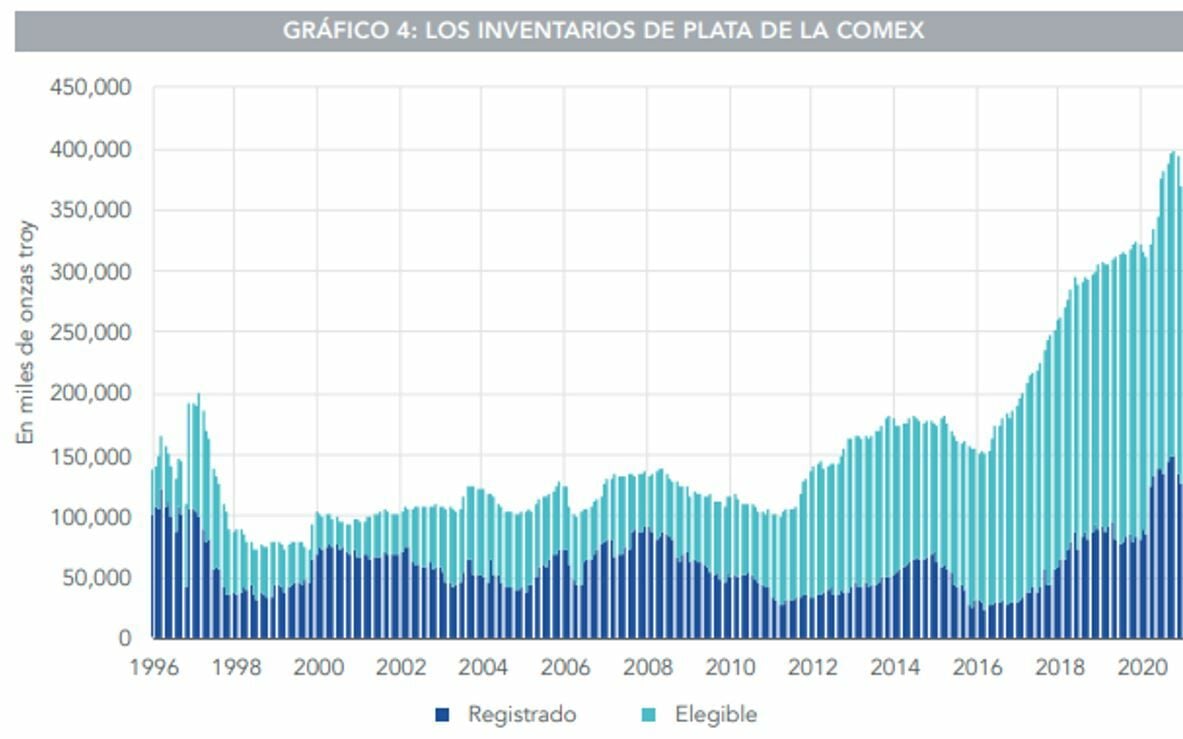

- El crecimiento en los inventarios de plata; el aumento de los inventarios indica una mayor disponibilidad del metal y, por lo tanto, tiene un impacto negativo sobre su precio. Utilizamos los inventarios de la bolsa de futuros para representar a dichos inventarios.

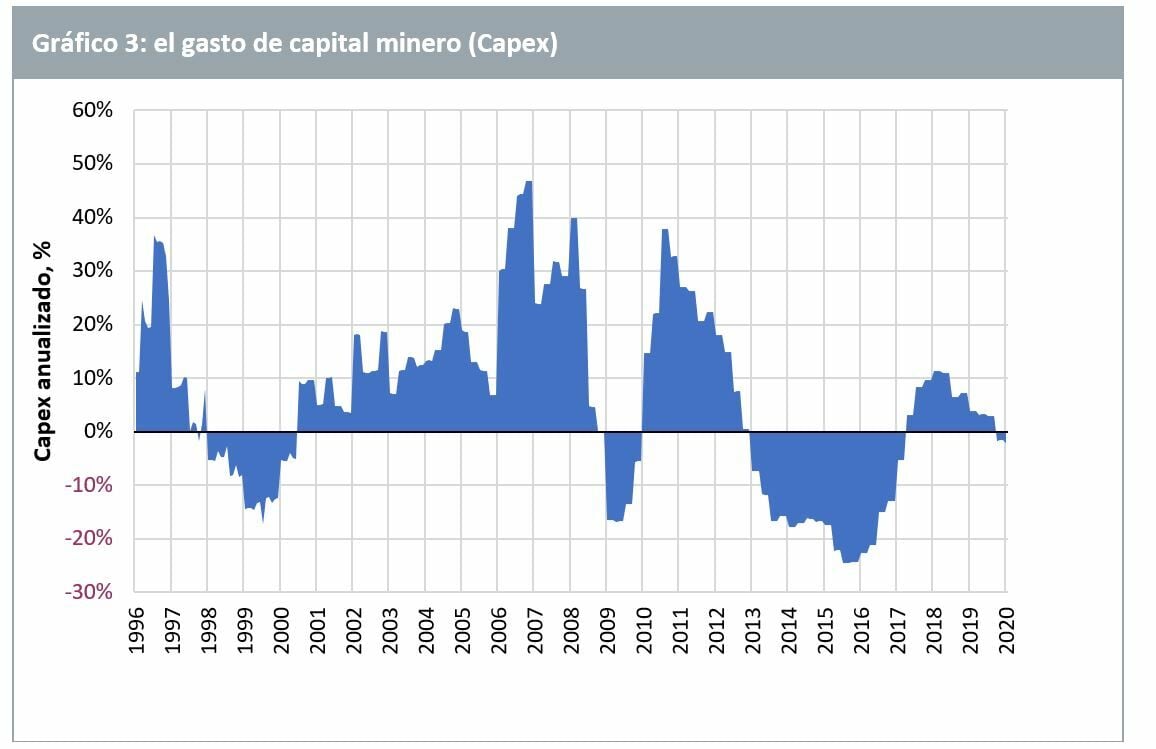

- El crecimiento de la inversión en capital minero (Capex); cuanto más invierten las empresas mineras, es más probable que se constate un incremento de la oferta a futuro. De esta forma, aplicamos sobre esta variable un rezago de 18 meses. Dado que la mayoría de la plata se obtiene como un subproducto de minería de otros metales, tomamos el Capex de las 100 empresas mineras más grandes (no solamente de las mineras de plata exclusivamente).

Las perspectivas del oro para el 1T de 2022: a la baja, pero no acabado

En el informe de “Las perspectivas del oro para el 2T de 2022: a la baja, pero no acabado” planteamos nuestras proyecciones de precio para el metal bajo un escenario de <<consenso>>, utilizando las estimaciones medias de la encuesta realizada por Bloomberg a economistas con respecto al dólar, los rendimientos de los bonos del Tesoro de EE.UU y la inflación.

Y para medir adecuadamente la predisposición de los inversores a estar expuestos al oro, asumimos un posicionamiento especulativo menor en los futuros sobre oro, de 100 mil contratos, reflejando todas las expectativas que apuntan a una recuperación económica continua que llevaría a reducir su exposición a los activos defensivos y ampliarla a los activos cíclicos. Cabe resaltar que el oro mantiene un rol estratégico en una cartera, inclusive si no se llevan adelante estrategias tácticas. A este escenario de consenso le asignamos un 70% de probabilidad de ocurrencia y utilizamos las estimaciones de todas estas variables para proyectar el valor de la onza de plata.

Las proyecciones del precio de la plata

Creemos que la rentabilidad de la plata superará a la del oro, apreciándose un 19% de acá al año[1] que viene frente a un 8% del oro. Para el primer trimestre de 2022, esperamos que los precios de la plata se negocien a $29.15/oz a medida que la demanda va beneficiándose del repunte del sector industrial. Además, la oferta presenta unas perspectivas reducidas debido a la contracción del gasto de capital minero y la reducción de los inventarios de plata.

Fuente: WisdomTree (estimaciones), Bloomberg (datos históricos), con los datos disponibles al cierre del 31 de marzo de 2021. Las estimaciones no son un indicador de la rentabilidad a futuro y cualquier inversión está sujeta a riesgos e incertidumbres.

La demanda industrial con miras de seguir recuperándose

Los índices de gestores de compra (PMIs) del sector manufacturero subieron fuertemente el año pasado, manteniéndose en zona expansiva (por encima de los 50 puntos) por nueve meses consecutivos (Gráfico 2). El PMI manufacturero global registra ahora su mayor nivel en diez años. A pesar de la reimposición de las medidas de confinamientos en Europa, creemos que la actividad manufacturera global continuará recuperándose e impulsando a la demanda, mientras que la demanda acumulada provocará una respuesta más fuerte del lado de la oferta manufacturera. Asimismo, el repunte de la actividad industrial será positivo para el precio de la plata.

Fuente: WisdomTree, Bloomberg. El período de análisis está comprendido entre enero de 2009 y marzo de 2021. Las estimaciones no son un indicador de la rentabilidad a futuro y cualquier inversión está sujeta a riesgos e incertidumbres.

El gasto de capital minero

El gasto de capital de la industria minera ha ido disminuyendo con el correr la pandemia, lo cual debería ayudar a restringir la oferta de plata. Si bien reconocemos que habrá un repunte de la actividad minera en 2021 tras la desaceleración de la producción que el distanciamiento social provocó en 2020, creemos que ese aspecto ya ha sido descontado.

Fuente: Bloomberg, con los datos disponibles al cierre del 31 de marzo de 2021. Las estimaciones no son un indicador de la rentabilidad a futuro y cualquier inversión está sujeta a riesgos e incertidumbres.

Los inventarios de plata

Los inventarios de plata de la COMEX subieron el año pasado. Esto fue en parte impulsado por el propio centro bursátil para garantizar al mercado la suficiencia de plata a raíz de las preocupaciones de algunos inversores respecto a la posibilidad de que se generase una escasez oro en bolsa a raíz de la paralización del tráfico aéreo y el cierre de las refinerías. Si bien algunos de estos temores no estaban dirigidos a la plata, el centro bursátil incrementó de todos modos los inventarios de ambos metales.

Tras haber alcanzado un pico a fines de diciembre de 2020, los inventarios de plata en bolsa han estado cayendo y esperamos que así continúen. Una vez contabilizada la demanda de materias primas negociadas en bolsa, la demanda de plata superó en 2020 a la oferta por 319 millones de onzas, superando el déficit de oferta de 56 millones de onzas de 2019 y marcando un déficit de oferta por segundo año consecutivo.

Fuente: WisdomTree, Bloomberg. Los datos corresponden al período comprendido entre el 30/01/1996 y el 31/03/2021. El Comex es un mercado de trading de futuros y opciones, propiedad ahora de la Chicago Mercantile Exchange. Las estimaciones no son un indicador de la rentabilidad a futuro y cualquier inversión está sujeta a riesgos e incertidumbres.

La transición energética y la electrificación con miras de impulsar la demanda de plata

Uno de los principales temas que en WisdomTree hemos estado destacando para 2021 y más allá, es la intensificación del proceso de la transición energética. Nos estamos alejando del uso de hidrocarburos hacia fuentes de energía más renovables y rotando hacia vehículos eléctricos, alejándonos de los vehículos de motor a combustión interna.

Centrándonos en las fuentes de energía renovables, la plata es un componente clave de la producción de energía fotovoltaica (paneles solares). En 2020, alrededor de un 10% (96 millones de onzas) de todas las aplicaciones de la plata fueron destinadas a esta clase de energía y su uso en esta categoría se ha duplicado desde 2014. Se ha utilizado más plata en la producción de energía fotovoltaica que en las categorías de platería y fotografía combinadas. Dados los compromisos de cero emisiones netas para 2050 de la Unión Europea, Estados Unidos, Japón, Corea del Sur y de China para 2060, esperamos que el uso de las energías fotovoltaicas se amplíe. A pesar de la tendencia de ahorro -requiriendo una menor cantidad de plata por aplicación solar-, esperamos que la cantidad de instalaciones de paneles solares se expanda agresivamente en las próximas décadas dadas las aspiraciones renovables.

Fuente: WisdomTree, Metals Focus, Silver Institute. Excluye las variaciones de los inventarios de bolsa y los flujos de los productos cotizados sobre materias primas. La rentabilidad histórica no es indicativa de la rentabilidad a futuro y cualquier inversión puede perder valor.

El uso de la plata en la generación de energía renovable no se detiene en las fuentes fotovoltaicas. Los sensores de rodamientos de plata se utilizan en turbinas, sistemas de gestión de redes e interruptores inteligentes. Las baterías de óxido de plata también se pueden utilizar en los sistemas de almacenamiento de energía.

Las aplicaciones de la plata en vehículos se han ido expandiendo en general gracias al mayor uso de componentes eléctricos tales como los semiconductores, sensores, arneses, controles, fusibles, interruptores y pantallas. Los vehículos eléctricos están acelerando esta tendencia, ya que tienen una mayor necesidad de sensores para monitorear el uso de la batería y el funcionamiento de otros componentes eléctricos. Además, la plata tiene su rol en la infraestructura de carga. A medida que los vehículos se vuelven más autónomos, es probable que la electrificación y la demanda de plata para la fabricación de vehículos siga creciendo.

Según el Silver Institute, el uso de la plata en la industria automotriz fue de alrededor de 61 millones de onzas en 2020, lo cual es similar a la cantidad de plata que se utilizó para la producción de energía fotovoltaica en 2015. Asimismo, el instituto espera que el uso de plata en el sector automotriz alcance los 88 millones de onzas para 2025, lo que equivale a sólo 8 millones de onzas menos que el volumen actual de la industria fotovoltaica.

Conclusiones

Esperamos que la plata le siga el paso alcista al oro. Asimismo, la continua mejora del ciclo industrial impulsará a su demanda y la transición energética la beneficiará en la generación de energía y la fabricación de componentes para los vehículos.