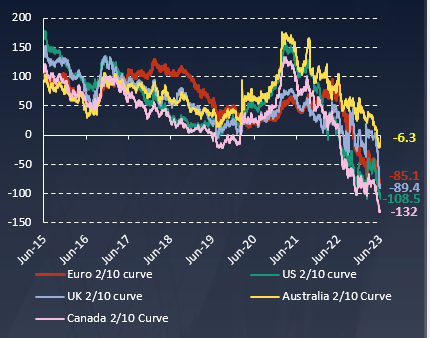

Las curvas de rendimiento de casi todos los países desarrollados siguieron invirtiéndose en el intervalo 2/10 años (aunque no exclusivamente). En Estados Unidos, el retroceso provocado por la crisis bancaria de marzo se ha anulado por completo, mientras que en otras regiones se han superado alegremente los niveles anteriores al Banco de Silicon Valley (SVB). A lo largo del mes, el caso de Reino Unido es sin duda el más llamativo: entre el 23 de mayo y el 30 de junio, la curva de tipos a 2/10 años pasó de +1 pb a -90 pb, es decir, ¡91 pb de inversión en poco más de un mes! Incluso durante el episodio Liz Truss las curvas no experimentaron tales movimientos. Estos cambios estuvieron ligados tanto a las fuertes presiones salariales en curso (+7,2% en un año en Reino Unido), que obligan a los bancos centrales a adoptar políticas agresivas (y, por tanto, a subir los tipos a corto plazo), como al hecho de que el mercado sigue sin anticipar ningún riesgo inflacionista a largo plazo, con tasas de inflación de equilibrio muy prudentes.

Comparación de la curva 2/10 años

Los niveles alcanzados son históricos, y hay que remontarse a principios de los años ochenta para encontrar tasas equivalentes. Históricamente, esto es señal de que se avecinan tiempos difíciles a medio plazo, pero hay que recordar que mientras los tipos de interés a corto plazo sigan subiendo, la recesión aún no se ha instalado, a pesar del sentimiento depresivo que revelan los datos blandos en la mayoría de los países desarrollados.

A pesar de ello, los datos de actividad real resisten bien. O, mejor dicho, digamos que se mantienen muy bien en Estados Unidos; Europa se aferra a su tasa de crecimiento cero. La dicotomía entre Estados Unidos y Europa rara vez ha sido tan flagrante.