Estas fases no tendenciales son muy complicadas para los Traders, y es parte de su trabajo, el ser paciente y no participar de ellas, reservándose para cuando nueva Información de Peso, llegue a los mercados, que sea capaz de alterar los Precios de Equilibrio, y por tanto generar un tendencias aprovechables.

Por ello, otro de los deberes del Trader, es estar informado de las citas claves donde se liberará esa nueva información, y tener un plan de actuación para cuando eso ocurra. Lo anterior puede tener lugar en un Time Frame intradiario, con la publicación de un dato o cita macroeconímica de calado (como fue recientemente la última reunión de la FED, responsable del último tramo al alza de los mercados por ejemplo...). Pero no menos importante es la visión de las citas claves a más plazo, que pueden marcar la tendencia swing de los mercados. En ese sentido tanto lo que resta de 2.014, como 2.015, resultan muy interesantes, desde la perspectiva de alteración de Precios de Equilibrio, y generación de movimientos en tendencia. Con la información disponible en los momentos actuales destacaríamos los siguientes eventos:

1º) GRECIA: 29 diciembre de 2014 / Febrero 2.015: Tercera y definitiva votación para refrendar el candidato presidencial en Grecia. En caso de fracasar, se tendrían que producir elecciones generales, con fecha probable a principios de Febrero de 2.015, coincidiendo con la finalización de la prórroga del programa de ayuda europeo a Grecia. La izquierda radical Syriza lidera las encuestas, y Grecia tiene que devolver principales e intereses de su deuda por un importe alrededor de 5.000 millones de Euros en el primer trimestre de 2.015. Lo anterior es incompatible con el programa de incremento de gasto público de Syriza, con lo cual, todos los factores están servidos, para el riesgo de un default desordenado en este país, que tendría como ya ha ocurrido en el pasado, un efecto contagio sobre las economías periféricas, y la credibilidad del proyecto euro, de nuevo.

2º) RIESGO DE EVOLUCIÓN DE LA CRISIS RUSA: En su reciente discurso de final de año, Putin estimó un plazo probable de salida de la crisis de sus economía, de dos años. Las compañías rusas tienen que devolver 134.000 millones de dólares de deuda entre 2014 y el final de 2015. La devaluación del rublo, junto a la disminución de los ingresos rusos por la caída en picado de los precios de los combustibles fósiles, está provocando una sangría en las reservas de dólares de Rusia, con consecuencias amenazadoras.

3º) MAYO 2.015: ELECCIONES GENERALES BRITÁNICAS: Las elecciones previstas para el 7 de mayo de 2.015, constituirán un foco de atención para los mercados. El partido por la independencia del Reino Unido UKIP, tiene en la actualidad una intención de voto del 25%. Es previsible que haga de partido bisagra con los conservadores de David Cameron, con lo que éste tendría el apoyo necesario para convocar el referéndum previsto sobre la salida del Reino Unido de la UE en 2017.

4º) MAYO 2.015: ESPAÑA, ELECCIONES AUTONÓMICAS Y MUNICIPALES: Todas las encuestas prevén un hundimiento del bipartidismo, como castigo de los votantes a la corrupción política destapada, lo que jugará a favor de las opciones políticas antisistema. Lo anterior arrojará serias dudas sobre el resultado de las elecciones generales, previstas para finales de 2.015 o principios de 2.016.

5º) JUNIO 2.015: ITALIA, Y POSIBLE REPETICIÓN DE SITUACIÓN POLÍTICA A LA GRIEGA: El Presidente Napolitano quiere dejar su puesto a más tardar en junio de 2015. El parlamento italiano tiene que respaldar al candidato por una mayoría de dos tercios. Se maneja al actual presidente del BCE, Draghi como persona idónea para esta tarea. De ser cierto este escenario, el famoso programa cuantitativo del BCE, que los mercados anticipan para principios de año, probablemente tendría que esperar hasta Junio de 2.015.

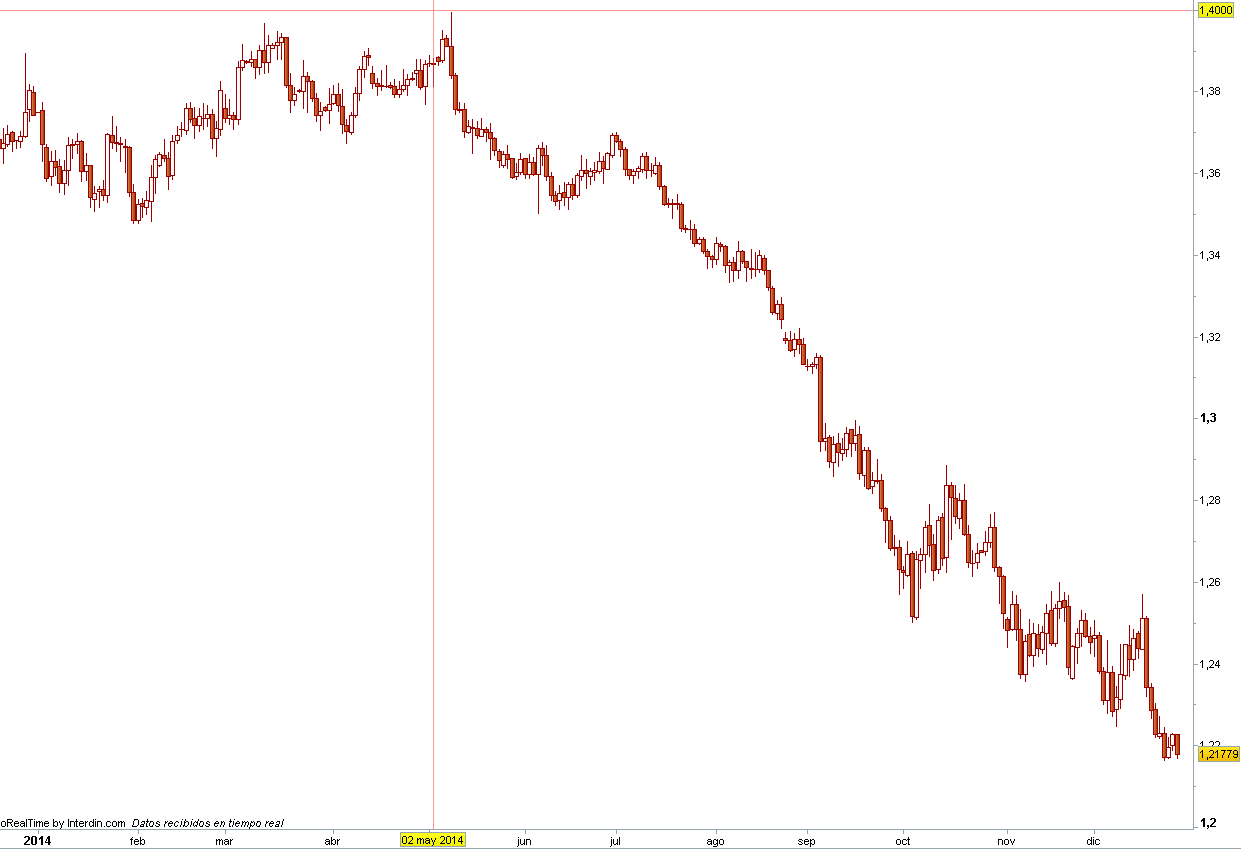

Toda esta incertidumbre, en relación a la viabilidad política del actual sistema europeo, ya está teniendo una primera víctima directa, esto es la cotización de nuestra moneda el Euro. El gráfico que les pongo a continuación, da fé de que los riesgos comentados son reales, y a mi modo de ver serán más probables cuanto más se deprecie nuestra moneda:

Vemos cómo a lo largo de 2.014, tras marcar unos altos entorno a 1,40 dólares / euro en mayo, nuestra moneda no ha hecho más que caer con fuerza, hasta los poco más de 1.217 dólares / euro del último cierre antes de escribir este artículo, lo que implica una caída superior al 13%.

Además tendremos que enfrentarnos a la finalización de las políticas monetarias laxas, tanto en EEUU, como en Reino Unido. Todo lo anterior podrían significar esperar malas noticias para el inversor de tipo Buy and Hold, al menos en la primera mitad de 2.015. Afortunadamente, el inversor dispone en la actualidad de herramientas apropiadas para aprovechar las tendencias que se produzcan a ambos lados del mercado.