Desde fines de 2016 la renta variable viene subiendo. Este optimismo en los mercados financieros alrededor del mundo ha estado impulsado por los sólidos resultados macro de las economías desarrolladas y emergentes, así como un menor nivel de incertidumbre política. Hoy en día es posible apreciar los frutos de las políticas monetarias extremadamente acomodaticias implementadas desde la gran crisis financiera. En 2018 es probable que estas medidas de estímulo se retiren gradualmente, dando lugar a nuevas oportunidades de inversión.

El desempeño en 2017

Los mercados de renta variable alrededor del mundo han estado subiendo desde noviembre de 2016 gracias a que los inversores yacen más confiados de que la economía mundial ha retomado la senda del crecimiento y que así continuará. Si bien algunos riesgos continúan latentes, como por ejemplo el resultado de las elecciones italianas el año que viene, la lucha actual contra el terrorismo y las amenazas de Corea del Norte, la amenaza populista vista en 2016 se ha disipado. El desempleo está en mínimos históricos tanto en EE.UU como el Reino Unido, lo que permite a los bancos centrales focalizarse en la remoción de las políticas de flexibilización cuantitativa y trabajar sobre el aspecto inflacionario.

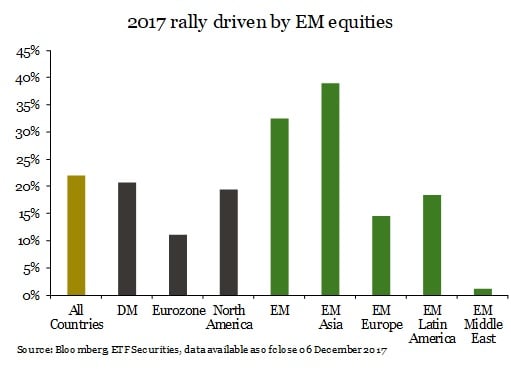

En cuando al desempeño que 2017 viene marcando hasta el momento, el MSCI AC World Index acumula un crecimiento del +22%, impulsado por el repunte de los mercados emergentes (ME) y más específicamente, por los países emergentes asiáticos (+39%). La renta variable de los países desarrollados (MD) yace en segundo lugar, con EE.UU a la cabeza (+19 .5%), seguido por los emergentes latinoamericanos (+18.5%). Aunque uno hubiera esperado que la volatilidad repuntase, en 2017 el Índice de Volatilidad (VIX) ha caído a su nivel más bajo, ubicándose en una media de 9.6 puntos, en comparación con su media histórica de 20 puntos. Esto ha permitido a los inversores aumentar su exposición a cualquier sector accionario prácticamente sin riesgos.

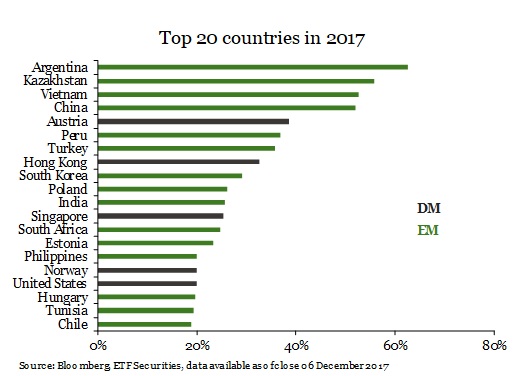

Dentro de los 20 países con mejor desempeño, el 75% corresponde a los emergentes: Argentina lidera la lista acumulando un rendimiento en lo que va del año del +62.6%; en quinto lugar yace China (+52%) y en el undécimo puesto, India (+25.7%).

En su informe de octubre de Perspectivas Económicas Mundiales, el Fondo Monetario Internacional (FMI) estima para 2017 un crecimiento global del 3.6% y 3.7% en 2018, superando así el 3.2% de 2016 e impulsado por la expansión del sector industrial y una mayor confianza tanto a nivel empresarial como de consumidores. El crecimiento global será impulsado principalmente por los países emergentes, cuyos crecimientos regionales se proyectan en 4.6% para 2017 y 4.9% para 2018. El PIB de China ha sido revisado al alza en un 0.2% en comparación a abril, ubicándose en 6.8% para 2017 y 6.5% para 2018, mientras que el de India ha sido revisado a la baja (de 7.2% a 6.7%). En América Latina, se espera que la Argentina repunte después de la recesión del año pasado, con un crecimiento proyectado de 2.5% para 2017 y 2018 a medida que el consumo y la inversión se recuperan.

Lo que indican los índices

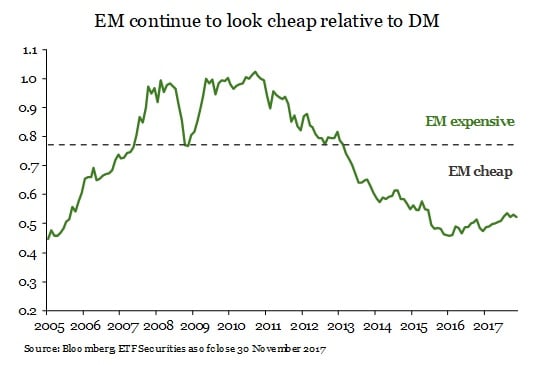

La relación precio/beneficios ajustada cíclicamente (CAPE, por sus siglas en inglés) de los MD sobre ME, muestra que los países en vías de desarrollo siguen siendo atractivos desde el punto de vista de la valoración. Aunque el MSCI Emerging Market Index acumula en lo que va del año una subida del +30%, el gráfico a continuación sugiere que aún hay margen para mayores apreciaciones en 2018.

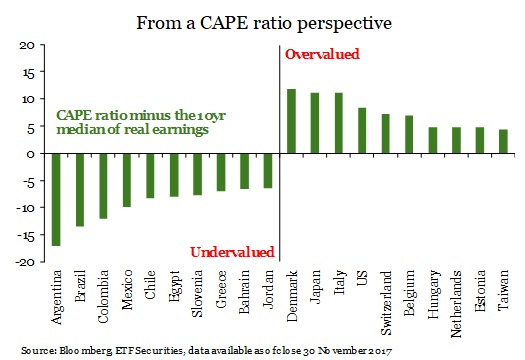

En el siguiente gráfico, los países de América Latina como Argentina, Brasil, Colombia, México y Chile, parecen ser los más infravalorados. A pesar de que sus valoraciones han aumentado en una media del 23%, los CAPE de cada uno de ellos se mantienen por debajo de sus respectivas medias históricas impulsados ​​por unos beneficios reales inferiores a la media. Sin embargo, los beneficios reales de todos, a excepción de los de Chile, han crecido este año en términos absolutos, lo que sugiere a corto plazo un mayor potencial de convergencia de sus beneficios.

En el otro extremo del espectro, Estados Unidos, Japón y algunos países europeos mantienen niveles de valoración excesivos. El CAPE de cada uno de ellos se encuentra por encima de su media histórica debido al hecho que los beneficios reales se han recuperado a sus niveles históricos y a las subidas de precio alcanzadas. En este caso, los beneficios adicionales serían más difíciles de justificar.

Una mirada más detallada a China

Xi Jinping salió más fuerte que nunca del XIX Congreso del Partido Comunista Chino. Elevado al mismo nivel que Mao Zedong, al presidente de la República de China se le ha dado más poder que a cualquiera de sus predecesores contemporáneos, sin que haya nadie en su reducido comité que tenga el potencial de reemplazarlo en los próximos cinco años. Dado que los intentos de reforma de Xi han sido limitados por obstáculos varios en su fase de gobierno anterior, es de esperar que a corto plazo veamos la continuación de las políticas de estímulo, en oposición a las reformas estructurales a largo plazo. Esto debería respaldar la evolución de la renta variable china, ya que las políticas económicas del país apuntan a un crecimiento sostenible, a captar mayores niveles inversión extranjera y a seguir satisfaciendo las necesidades de materias primas tanto de su economía como de su población, lo cual hace que siga siendo su mayor consumidor. Los inversores han visto con buenos ojos el resultado del Congreso chino, con el MSCI China Index apreciándose un +8% un mes después. No obstante, el selectivo no ha podido mantener después estos beneficios, dado que los datos macro chinos continúan mostrando indicios de desaceleración leve.

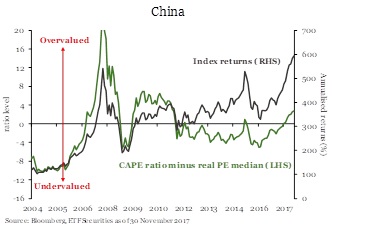

El gráfico anterior muestra que el CAPE de China yace actualmente por encima de su nivel histórico, lo que sugiere que la renta variable china está sobrevalorada. Sin embargo, la subida del MSCI China Index ha sido el principal impulsor del aumento del CAPE. Aunque los beneficios reales por acción del índice han estado por debajo de su media histórica en los últimos dos años, se están recuperando gradualmente hacia la misma desde el comienzo del año. Este escenario, combinado con la posibilidad de que haya una década precedida por un "Hombre fuerte", sugiere un mayor potencial de crecimiento en los títulos chinos a medio plazo.

De acuerdo al FMI, las entradas de capital de no residentes a los ME, principalmente en China, cayeron a niveles mínimos en 2015, por las preocupaciones sobre el impacto que podría tener el taper tantrum de la Fed sobre los precios de los activos de los ME y el yuan. Desde entonces, aunque las entradas vienen recuperándose, aún representan la mitad del volumen visto en el pico registrado en el primer trimestre de 2013. No obstante, dado que ahora los inversores son más optimistas respecto a la evolución de la economía mundial, las entradas de capital a los mercados emergentes deberían seguir incrementándose en 2018.