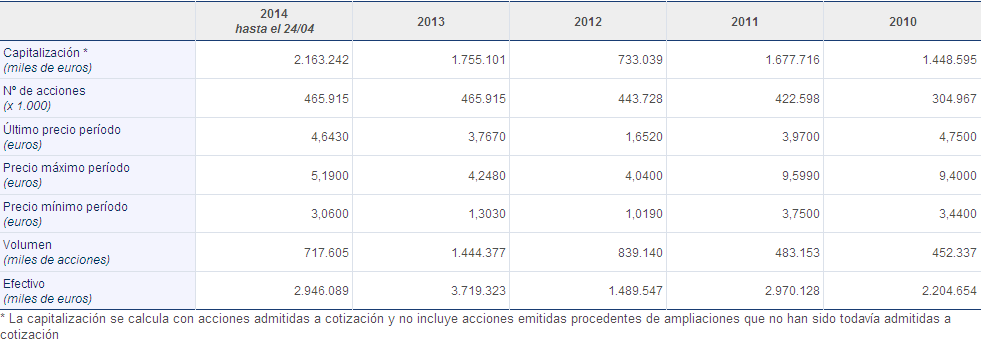

Sacyr es otra de tantas historias de valores del mercado español que aprovechan la confianza y el apoyo de los accionistas para captar más capital a costa de devaluar su posición u ofrecerles comprar sus agujeros. Tanto es así que desde 2010 hasta nuestros días, Sacyr ha aumentado las acciones en circulación en un 52,77%, lo que redunda en una tremenda dilución del accionista antiguo

. Mientras, su capitalización ha crecido casi a la par, un 50% en los últimos 4 años.

La pasada semana Sacyr puso en marcha una ampliación acelerada de hasta el 7,8% del capital (36,3 millones de acciones nuevas) con una suscripción del 100% y un descuento del 2,7%. Con esta ampliación se ha embolsado 166 millones en fondos propios. Esta ampliación se suma a la que realizó el verano pasado, cuando también aprovechó el viro de su tendencia en bolsa para emitir 22,2 millones de acciones nuevas.

Además, hay que tener en cuenta que, junto a la última ampliación de capital también ha llevado a cabo una emisión de bonos convertibles en acciones de nueva emisión o canjeables por títulos ya existentes por valor de 250 millones y ampliable a 300. Este papel tiene vencimiento a 5 años y devengarán un interés fijo del 4%. Al vencimiento, Sacyr tendrá que devolver el 100% del valor nominal siempre y cuando estos bonos no hayan sido previamente convertidos, canjeados, recomprados o cancelados. Por tanto, en el caso de que los tenedores decidan quedarse con las acciones, Sacyr tendrá que darles cabida en la renta variable.

Según Daniel Pingarrón, estratega de mercados de IG, afirma que "la captación de capital vía ampliación de capital y emisión de deuda no cambia el perfil de Sacyr y sigo pensando que es una de las más atractivas del Ibex para tener en cartera. Es valorable que Sacyr refuerce su estructura de capital ya que debido a sus problemas de endeudamiento no ofrecía la máxima solvencia. El atractivo de Sacyr volverá a aflorar y la próxima semana todo este tema de la ampliación de capital se habrá digerido. Sacyr tiene más potencial que la media del Ibex 35”.

Evolución del capital de Sacyr 2010-2014:

Fuente: Bolsa de Madrid

Parece que la compañía presidida por Manuel Manrique se ha confiando en que a los accionistas no les importará soportar las continuas diluciones de sus posiciones por aumentos de capital pero, ¿realmente les merece la pena?, ¿tienen más a ganar que a perder? Veamos si por técnico y por fundamental Sacyr tiene atributos para contrarrestar los efectos perversos que causa a los accionistas:

Por fundamentales:

Tendremos que esperar hasta mediados de mayo para conocer los resultados de Sacyr del primer trimestre de este ejercicio. No obstante, ya tenemos las primeras previsiones: según el consenso de expertos recopilado por FactSet, la constructora habría entrado en números negros en los tres primeros meses del año con un beneficio por acción de 0,32 euros, frente a las pérdidas de 1,07 euros por título que registraba en el mismo periodo de 2013. Estos números negros se mantendrán al cierre del año y lograrán remontar las pérdidas de 2013 pues se espera que el beneficio neto ascienda a 138,5 millones de euros, frente a las pérdidas de 322 millones con los que cerró diciembre

Esta mejora de los beneficios estará apoyada en gran parte en méritos propios, pues se espera un repunte de su cifra de negocio. Para el ejercicio en curso las previsiones estiman que Sacyr eleve sus ventas hasta los 3.344 millones de euros, un 9% más que en el mismo periodo del 2013 (3.065 millones).

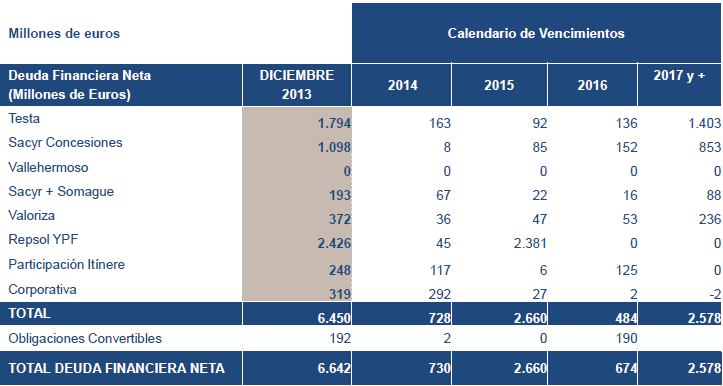

Pero la cifra será su deuda. Recordemos que el año pasado Sacyr cerró con un agujero de 6.642 millones. No obstante, es de valorar –y por eso fue altamente premiado en bolsa- que logró reducir su agujero un 23,15%.La clave de este descenso está en que desconsolidó Vallehermoso y le colgó el cartel de “se vende”. Como explicaba José Ramón Iturriaga, gestor de Abante Asesores, “el problema de deuda sólo se reducía a su línea de negocio Vallehermoso y el cash flow de las otras líneas de negocio sirve para cubrir el interés de dicha deuda. Además, como consecuencia de la transmisión de deuda de los bancos a la SAREB la deuda facial -1.300 millones, de los que 300 son obra terminada y 1.000 suelo- el 60% de la deuda del suelo se la llevaba el SAREB con un descuento de un 60%. Por ello, los inversores interesados en esta línea de negocio pueden aceptarle un nivel de deuda distinto al nominal que tiene”.

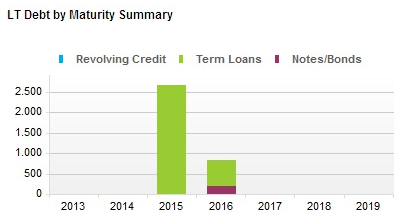

Para este año, en cambio, el consenso de expertos espera un aumento de la deuda hasta 6.890 millones, un 3,73% más que en 2013 (6.642 millones). Pero más que el tamaño del agujero de Sacyr, lo realmente importante son los vencimientos de la deuda. Aunque en 2014 sólo tiene que enfrentarse a 730 millones de cumplimientos, en 2015 se dará de bruces con 2.667 millones y en 2016 con 820 millones.

Vencimientos deuda Sacyr:

Fuente: FactSet

Desglose vencimientos deuda Sacyr:

Fuente: Sacyr

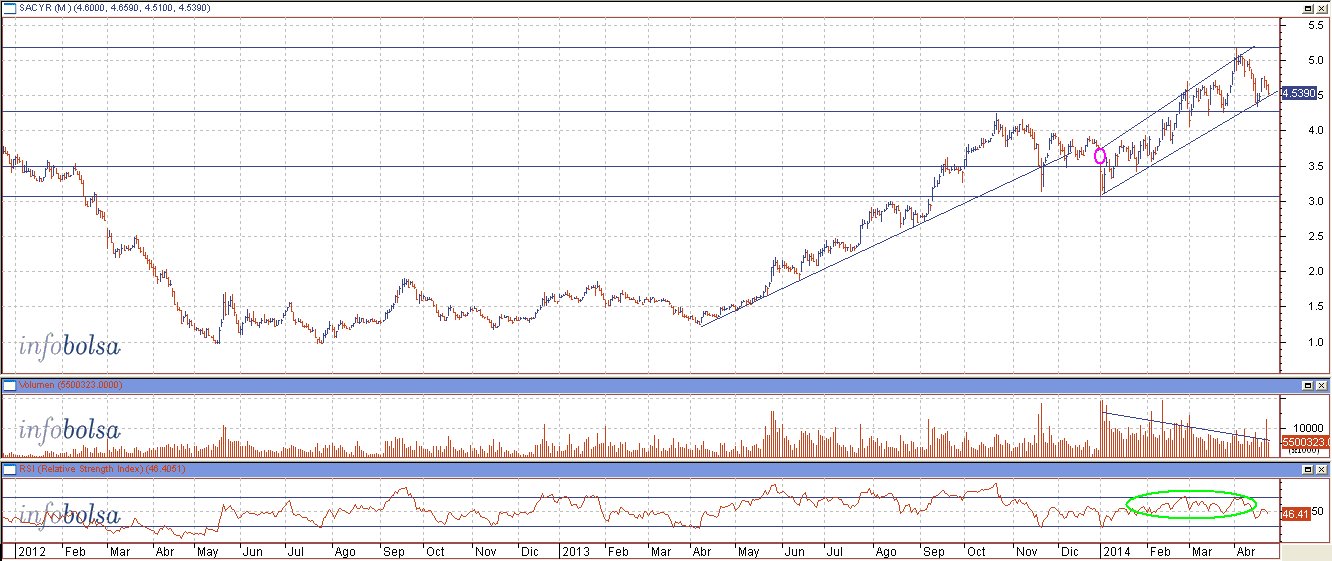

Por técnico

Desde que en el primer trimestre de 2013 Sacyr pusiera punto y final a una tendencia lateral-bajista, no ha parado de subir. El valor fijó un suelo en la zona de 1,25 euros y, desde entonces y hasta los máximos de este año se ha revalorizado un 300%. El año pasado se revalorizó en total un 140% y este 2014 ya lleva acumuladas unas plusvalías bursátiles del 23,25%. Luis Benguerel, responsable de mesa de RV de Interbrokers, explica que ha ido a buscar niveles de 2011-2012, pero los 5,50-6 euros van a ser una zona difícil de superar. Por ello, en el corto plazo, mejor no estar en el valor y esperar una corrección para entrar”. Por debajo, mientra son pierda el soporte de los 4,50 euros, respetará el canal alcista en el que se mueve desde comienzos de año. si lo perdiera, podría caer en segunda instancia a los 3,5 euros -donde dejó un hueco en diciembre- y a los 3,1 –mínimos de diciembre-.

De cara a los próximos meses el consenso de expertos es tremendamente positivo en Sacyr, más que en ningún otro valor del Ibex 35, pues ni uno solo de los brokers seguidores de la constructora recomienda vender. De hecho, un 87% de ellos es partidario de comprar y un 13% mantener las posiciones que ya se tienen, a pesar de las diluciones por ampliaciones de capital. Será que las promesas de revalorización bursátil compensan las posibles pérdidas de valor por "empapelamiento"...

Apúntese gratis a nuestras alertas para estar informado de los cambios de ciclo bursátil de Sacyr AQUÍ

Recomendaciones brokers sobre Sacyr:

Fuente: FactSet