La resistencia del dólar este año ha sido una sorpresa para algunos. La combinación del aumento del apetito por el riesgo, la desaceleración del crecimiento en los Estados Unidos y la pausa de la Reserva Federal en el endurecimiento de su política monetaria podría afectar al dólar. Sin embargo, los mismos factores que mantienen a la Reserva Federal en espera -reducción del crecimiento mundial y endurecimiento de las condiciones financieras- están empujando a otros bancos centrales hacia una postura más pálida.

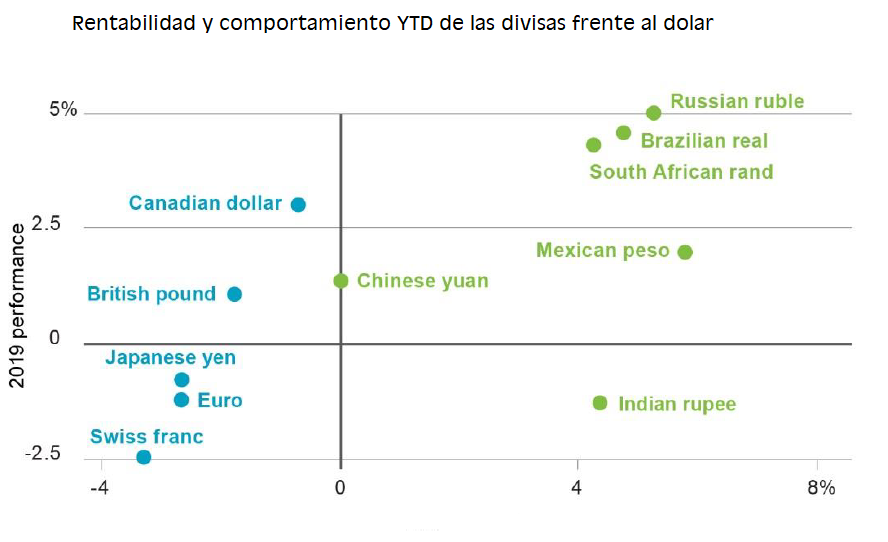

Según BlackRock, esto ha ayudado al dólar a mantener su posición como la divisa de mayor rendimiento y ha apoyado sus modestas ganancias de este año. La mayoría de las monedas EM de alto rendimiento también han tenido un rendimiento superior (ver gráfico). Sin embargo, los diferenciales de tipos de interés no son el único motor de las divisas. El destino de la libra británica está más ligado a los acontecimientos de Brexit, y el aumento de los precios del petróleo y el apetito por el riesgo han ayudado al dólar canadiense en lo que va de año.

La ventaja de rendimiento del dólar -la más alta desde principios de 2018 frente a una cesta ponderada de monedas del G10- ha llevado a una reactivación del "carry trade". Los inversores están tomando préstamos en monedas de menor rendimiento como el euro o el yen japonés, invirtiendo en las de mayor rendimiento como el dólar y el euro, y embolsándose la diferencia de rendimiento (parte de ese "carry" se pierde para los inversores que cubren su exposición al dólar).

Para BlackRock, esta tendencia es un factor clave de los movimientos de divisas a corto plazo, ya que es probable que la Reserva Federal se abstenga de subir los tipos de interés al menos durante la primera mitad del año, y se espera que otros bancos centrales de la DM también se mantengan firmes.

“Un dólar más estable, junto con una economía global en desaceleración pero aún en crecimiento, respalda nuestra visión positiva de los activos de EM”, explican los expertos de la entidad que argumentan que por un lado, elimina un riesgo clave para las economías de mercado emergentes con grandes cargas de deuda externa. Como muchos de los deudores de EM piden préstamos en dólares, un dólar más fuerte aumenta sus costos de endeudamiento y endurece las condiciones financieras de EM. Un billete verde más estable también reduce el peligro de asumir la exposición a la moneda EM, históricamente una gran fuente de volatilidad para los inversores en deuda EM en moneda local. “Esto subyace a nuestro reciente llamado a un enfoque equilibrado de EMD”, asumiendo riesgos tanto en la deuda en moneda local como en la deuda en moneda fuerte. “Consideramos que ambas son fuentes de ingresos atractivas y que son valores de renta variable con sobreponderación”, y es que los activos EM en general tienden a rendir bien cuando las divisas EM están subiendo.

Los riesgos para las opiniones positivas sobre el mercado de divisas que observa la propia entidad, son una reanudación antes de lo esperado del endurecimiento de la Reserva Federal y la renovada fortaleza del dólar que le seguiría.

Así las cosas, la firma estadounidense cree que el dólar mantendrá sus ganancias frente a la mayoría de los pares del DM y a las monedas de bajo rendimiento del EM en el corto plazo.

En el largo plazo, sin embargo las incertidumbres en el crecimiento global y la geopolítica nublan el panorama y multiplican las opciones: el papel de "refugio" del dólar probablemente impulsará a esta divisa en caso de que se repitan los temores a la recesión o de que resurja el riesgo geopolítico, pero la valoración relativamente alta del dólar podría limitar su alza a largo plazo.

En estos momentos, el tipo de cambio efectivo real -un indicador clave del valor del dólar ponderado en función del comercio- se sitúa aproximadamente una desviación típica por encima de la media de los últimos 20 años.