Nuevas subidas de tipos siguen planeando en el horizonte macro y pesando en el bursátil. Esta misma semana teníamos nuevas conjeturas en este sentido, tras las declaraciones de varios responsables del BCE y la Fed. En la institución europea, el vicepresidente Luis de Guindos señalaba que "la caída de la inflación no va a ser tan intensa como se espera" y que en la segunda mitad del año la tónica imperante será la del "estancamiento, con un crecimiento muy próximo a cero y con todos los riesgos a la baja".

Por su parte, la presidenta de la Fed de Cleveland, Loretta Mester, aseguraba el pasado lunes que el banco central estadounidense probablemente tendrá que subir los tipos una vez más este año y luego mantenerlos en niveles más altos durante algún tiempo para conseguir que la inflación vuelva a su objetivo del 2%.

Fuertes alzas en los bonos

A medida que el mercado considera probable nuevas alzas en las tasas y una desaceleración económica, los rendimientos de los bonos no cesan en su incremento. Ayer martes, el rendimiento del bono americano a 10 años rompía nuevos máximos y cotizaba en el 4,697%, nivel que no visitaba desde octubre del año 2007, teniendo en el foco la zona del 5%. Por su parte, el Bund Alemán se acercaba nuevamente a los máximos de septiembre, volviendo a cotizar cerca de la barrera del 2,92%, una zona que no veía desde julio de 2011. Siguiendo a la referencia alemana, el rendimiento español a 10 años se situaba por encima del 4%, en niveles de enero de 2014.

En el lado contrario, los perjudicados son los valores de renta variable y, sobre todo, el sector energético. Y es que las fuertes subidas de rendimientos de los principales bonos de Europa no están sentando nada bien a las utilities. ¿El motivo? Las energéticas han sido la apuesta de muchos inversores cuando los bonos no rentaban, al tratarse de compañías muy estables y con buen dividendo. "Tienen más riesgo que el bono, pero cuando éste no daba nada, se dirigían a ellas. Ahora el bono ha vuelto a rentar y, si compro letras o bonos, el riesgo que asumo es, a priori, nulo", explica Ángel Pérez, de Renta 4.

Por otro lado, a medida que la inflación se mantiene en niveles elevados las energéticas (sobre todos las verdes) se han visto afectadas por el aumento de los costes. Además de los elevados costes de financiación, este tipo de empresas, principalmente las renovables, acuerdan contratos a largo plazo, lo que las lleva a fijar el precio al que venderán la energía antes de desarrollar sus proyectos. Otro factor adicional de freno para los inversores.

Ayer mismo, el consejero delegado de Repsol, Josu Jon Imaz, defendía un enfoque más holístico de la transición energética en Europa y pedía un marco regulatorio que aporte "certidumbre y estabilidad", ya que las normas actuales de la Unión Europea "son demasiado complejas y frenan las inversiones".

Repsol, única energética fuerte en bolsa

Con todo, la realidad es que, con los tipos e inflación en niveles alto y el riesgo de recesión o estanflación más presente, los inversores se muestran más dubitativos con estas compañías. Si nos finamos en las energéticas del Ibex, el mismo lunes Solaria, Endesa y Acciona eran los valores del selectivo que más perdían en el arranque de este 3T con restas del entorno del 3,5%. Por su parte, Iberdrola perdía un 3,11%, Naturgy un 2,41%, Enagas un 2,20%, Redeia (REE) un 1,81% y Repsol un 1,44%.

Con estos últimos descensos, el acumulado del año queda en negativo para todos ellas, con la excepción de Enagás (4,9%), Naturgy (5,2%) y Repsol (6,5%). Y precisamente la compañía que más sube en el año, es la que cuenta con un mejor análisis técnico. De hecho, de todos los valores energéticos del Ibex 35, la petrolera es el único que "aprueba" por este parámetro.

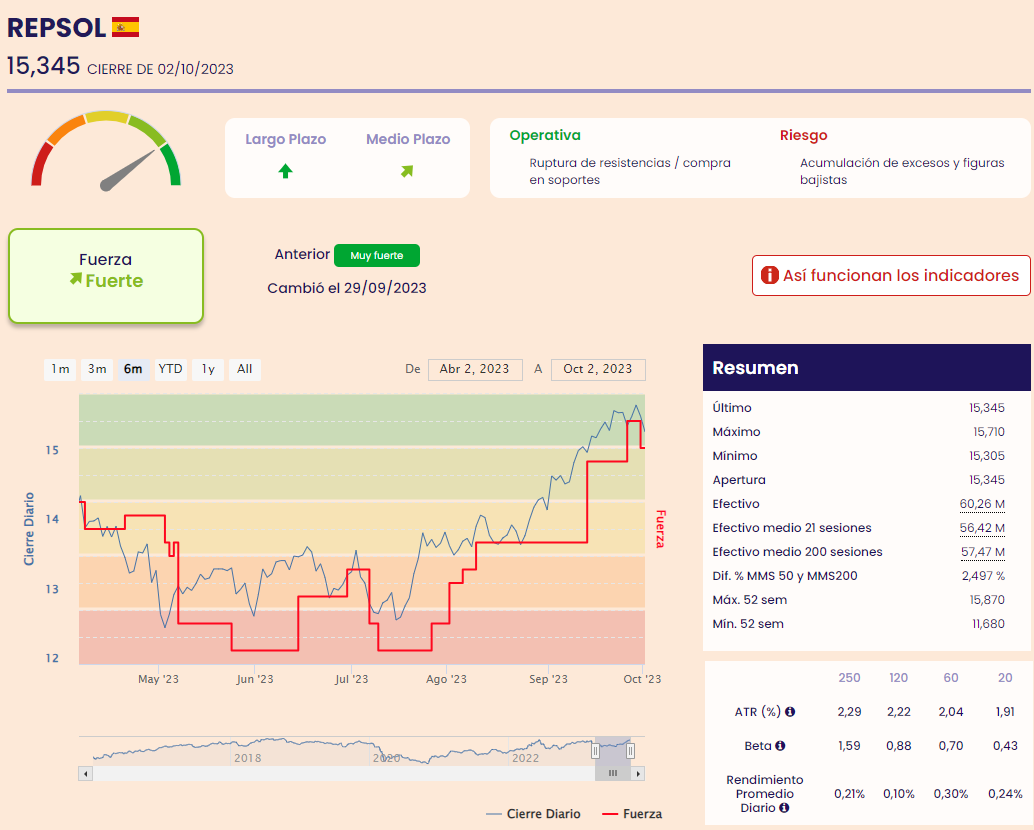

A diferencia del resto de componentes del sector que cotizan en el selectivo, y que tiene un técnico muy débil, débil o neutral, Repsol está fuerte en bolsa, y mantiene una tendencia alcista en el largo y medio plazo.

Además, Repsol también ha alcanzado sus mejores cotas anuales recientemente, justo el pasado 22 de septiembre, hasta los 15,87 euros por acción.

En el lado fundamental, el consenso de Reuters recomienda añadir el valor a la cartera y ve a sus acciones en doce meses en 17,65 euros, lo que supone un potencial de revalorización del 16,6%.