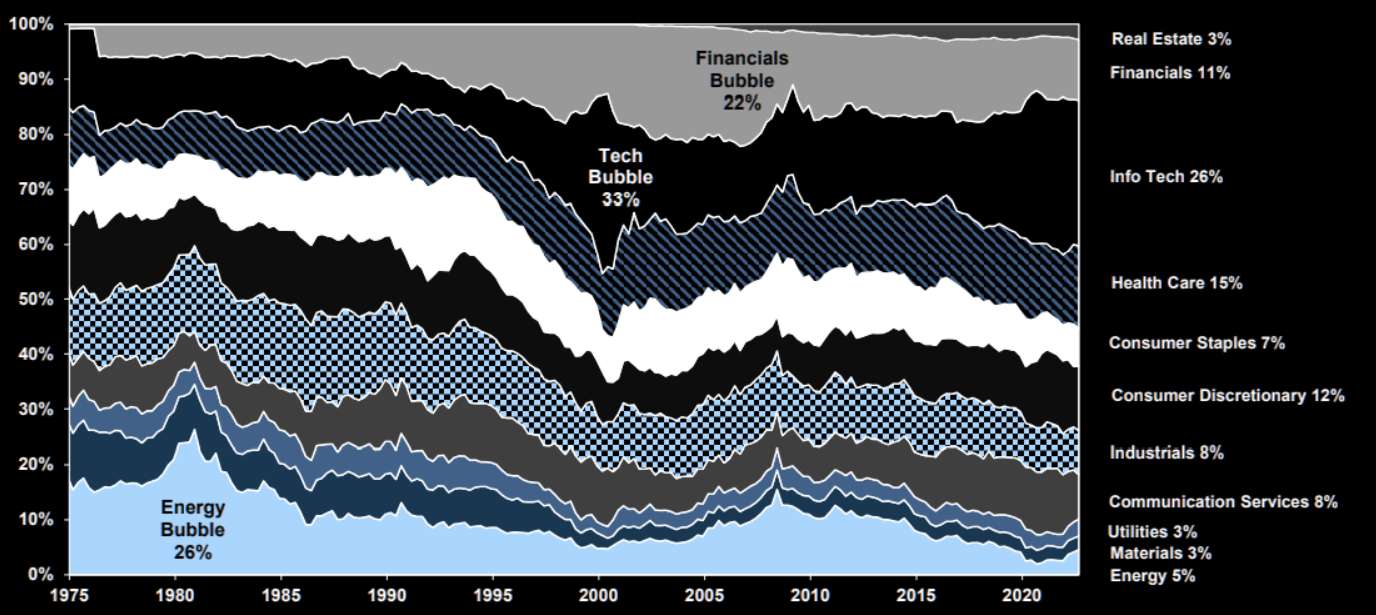

Por poner un ejemplo, podemos ver que en los años 80 la capitalización bursátil del sector energético era el mayor de todos en el S&P 500 , pero que fue perdiendo fortaleza poco a poco en favor de las nuevas tecnologías, que es ahora mismo el rey.

Esa caída de valoración de las petroleras en bolsa, también se ha sentido en Europa, pero a nivel de compañías, Repsol ha sido la que peor se ha comportado si lo comparamos con las grandes petroleras europeas.

Veamos cómo ha evolucionado la rentabilidad de las principales petroleras europeas en el tiempo, la francesa Total Energies, es la que más ha ganado en el tiempo desde los años 80, ha obtenido una rentabilidad del 941% en bolsa. La italiana Eni ha ofrecido a sus accionistas una rentabilidad del 171%, la británica Shell ha dado a sus inversores una rentabilidad del 108%, mientras que Repsol ha dado unas pérdidas a sus accionistas del 36% en bolsa.

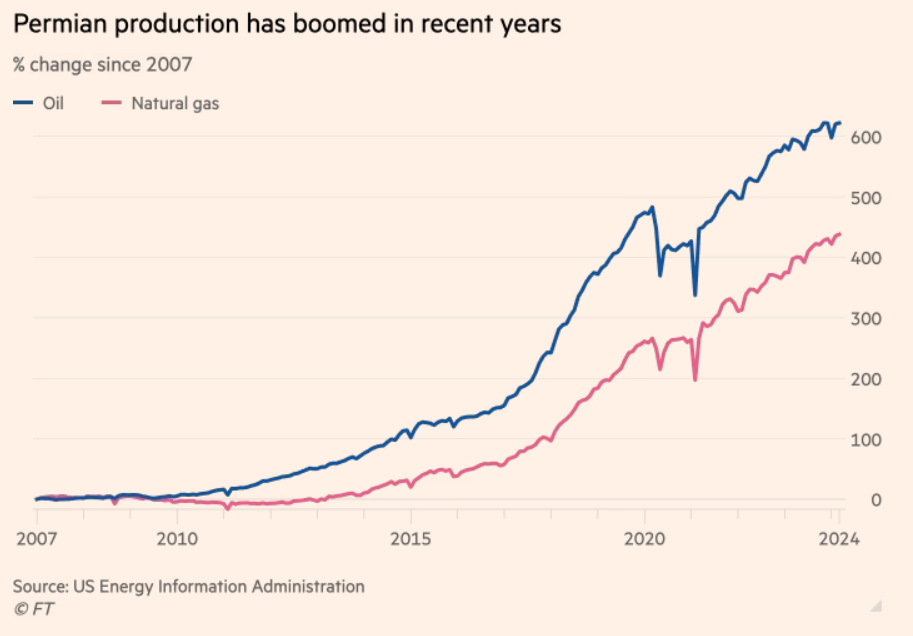

Uno de los principales problemas a los que se han enfrentado las petroleras europeas, con mayor éxito que Repsol ha sido la gran cantidad de nuevo petróleo que viene de EEUU.

Según vemos en este gráfico de Financial Times, vemos que la gran cantidad de petróleo esquisto que está inundando el mercado, eso está haciendo que los precios no puedan subir fácilmente por encima de los 100 dólares el barril, y esta era una de las principales variables para que las petroleras europeas hagan su particular "agosto" en el mercado.

Pues parece que las petroleras europeas sí han logrado acomodarse a unos precios del petróleo no tan altos, pero observamos cómo Repsol no termina de remontar y se ciñe exclusivamente a la valoración del precio del petróleo.

El precio del crudo Brent ha caído un 25% y Repsol ha caído un 36%.

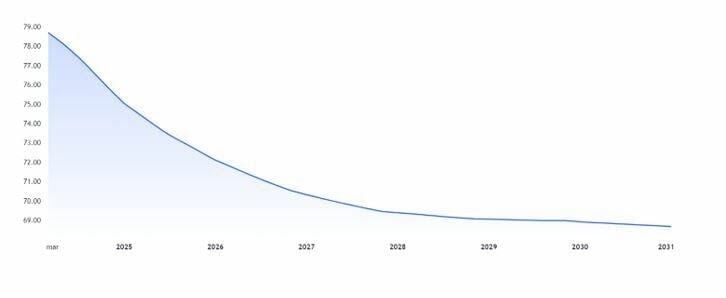

Podemos ver cómo la curva “forward” a largo plazo, muestra la estructura de precios en función de los contratos de oferta y demanda de crudo en este momento, pueden verla claramente descendente y el precio del barril rozando los 70 dólares, 10 dólares menos que la media actual.

Por el lado de la demanda, "prevemos que los aumentos de la demanda mundial de petróleo se reduzcan a la mitad, desde los 2,3 mb/d en 2023 a los solo 1,2 mb/d este año, con la recuperación post-covid casi completa, el crecimiento del PIB por debajo de la tendencia en las principales economías y a medida que las mejoras en la eficiencia energética y la electrificación del parque de vehículos frena el uso de petróleo.

Además a nivel local, Repsol se encuentra con otro problema, la competencia en sus gasolineras y es que las gasolineras independientes superan a Repsol, Cepsa y BP en número de puntos de venta.

Las estaciones de servicio independientes han superado por primera vez a las grandes petroleras en número de puntos de venta en España. Según datos de la Comisión Nacional de Mercados y Competencia (CNMC), las gasolineras independientes representan ya el 45% de la red, mientras que las de Repsol, Cepsa y BP suman un 44%.

Ver indicador de fuerza y tendencia premium de Repsol

El crecimiento del número de gasolineras en España durante el año pasado se ha visto impulsado por las aperturas de los grupos independientes, que han abierto más de 280 nuevas estaciones en el último año.

Justo en la semana en la que Repsol va a ofrecer al mercado su nuevo plan estratégico, está por ver si esta vez logra convencer al mercado de que puede hacer un cambio en su negocio, ya que tener que invertir miles de millones de euros en su descarbonización cuando el precio del petróleo está a la baja y con una competencia atroz en las gasolineras (su gran punto fuerte de distribución) y una demanda cada vez menor de gasolina por la revolución del coche eléctrico.

Y teniendo en cuenta que los actuales directivos de la compañía, Brufau lleva 20 años cómo presidente de Repsol y la compañía solo ha logrado perder valor en bolsa.

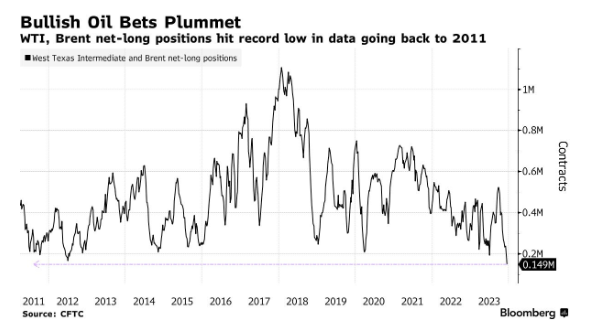

Y justo cuando muchos inversores institucionales están alejándose del sector petróleo en sus inversiones, por lo que supondrá una cantidad ingente de inversión para la reconversión de la industria petrolera,

Un claro ejemplo de ello lo encontramos en los Hedge Funds, que están abandonando este sector. La existencia de nuevos yacimientos dificulta un aumento significativo del precio del petróleo, y estos inversores son conscientes de que la "transición energética" supondrá un reto mayúsculo para las empresas petroleras en cuanto a la igualación de sus márgenes.

Repsol tendrá mucho que ofrecer al mercado y sobre todo cumplirlo para que vuelva a tener el favor de los inversores a largo plazo.