Preocupados como estamos sobre si habrá o no rally de Navidad en el mercado, bueno es saber también qué tenemos que pagar a Hacienda cuando compramos o vendemos nuestras acciones. Todos tenemos claro que si adquirimos títulos de cualquier compañía lo primero que hay que sumar a la operativa son los gastos en los que incurrimos.

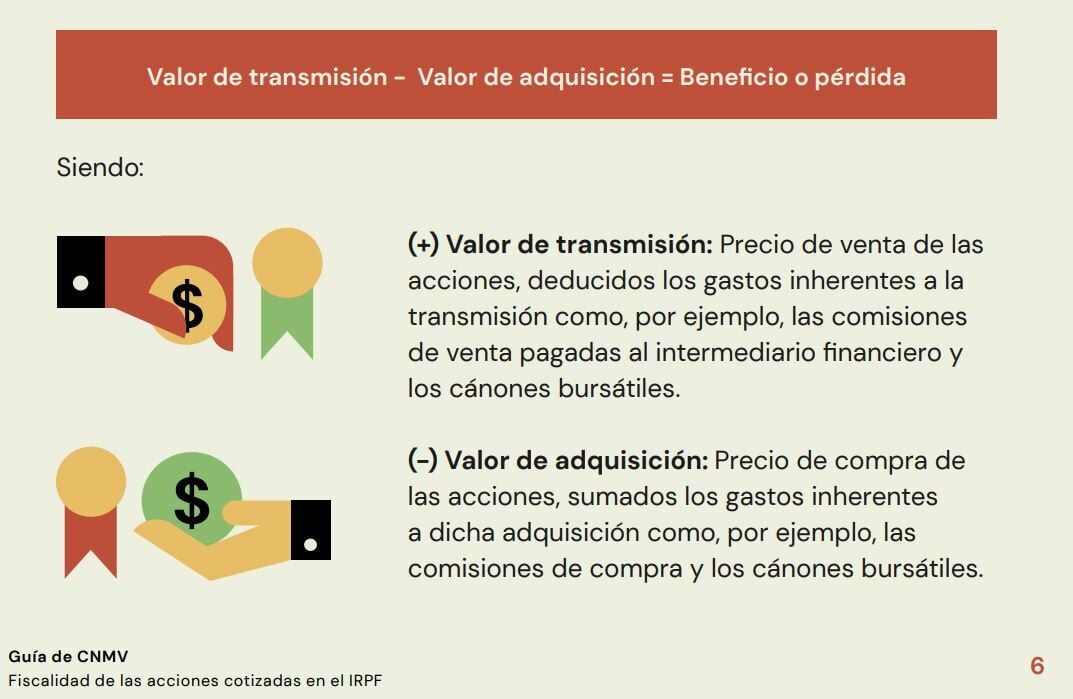

Dependiendo de con quien compremos o vendamos, incluiremos para calcular nuestras ganancias futuras a las que aspiremos los cánones de los intermediarios. Ese es un requisito básico, que hemos de pagar al comprar y vender las acciones y que se restará del total que hayamos ganado o perdido con la venta, para nuestros propios cálculos.

Solventado ese primero paso, vamos al segundo, ya mirando a Hacienda. Es el Impuesto sobre Transacciones Financieras. Se trata de un impuesto que entró en vigor el 16 de enero de 2021 y que grava la compra de todas aquellas acciones cuyas compañías presenten un valor bursátil superior a los 1.000 millones de euros en su capitalización. Es decir, si compra acciones de Inditex lo pagará, pero si adquiere acciones de Azkoyen, no tendrá que pagarlo.

Conocido popularmente como “Tasa Tobin” se establece y “paga” justo en el momento de la compra, no es diferido. Es decir, cuando adquirimos acciones, directamente con las comisiones y el canon del intermediario, se suma el impuesto correspondiente, que supone un tipo impositivo del 0,2% del valor de la transacción que se realiza.

Aquí pueden surgir dos preguntas claras. La primera cómo se establece y en qué momento la capitalización, porque puede haber una empresa que suba tanto en un año que supere los 1.000 millones o, todo lo contrario, que baje de ello. Para que sea efectivo, la compañía debe superar esa capitalización a 1 de diciembre del año anterior. En el caso de 2022, se trata de las 57 compañías que superaban esa cota el primero de diciembre de 2021.

Ese es el primero caso y hemos hecho la compra. Si termina 2022 y no se han vendido las acciones, nada hay que pagar a Hacienda, que solo volverá a entrar en juego cuando vendamos nuestras acciones. En ese caso, si decidimos hacer plusvalías antes de que acabe el año tendremos en cuenta lo siguiente: estos son los tipos impositivos que se aplican para las ganancias que se obtengan.

Se grava: Al 19% los primeros 6.000 euros

Al 21% desde 6.000 a 50.000 euros

Al 23% desde los 50.000 a los 200.000 euros

Al 26% desde los 200.000 euros

Y esto sirve para las acciones y para los dividendos que se obtengan y que repartan en efectivo, esto es importante, las compañías en las que estemos invertidas. Si el dividendo se cobra en acciones, no habrá que pagarlo hasta que esos títulos se vendan en el mercado. Eso sí, en el caso de la remuneración al accionista ya no hay mínimo exento como pasaba antes con 1.500 euros. Ahora se grava desde el primer euro recibido.

Por tanto, en cada cartera de valores, antes de que termine el año, hay que hacer balance sobre si nos interesa hacer minusvalías en un momento determinado para compensar, porque así se hace, las plusvalías o lo que vamos ganando en un año. Es importante saber que se pueden compensar durante cuatro ejercicios seguidos lo que hayamos ganado con lo perdido.

Y también que, a la hora de pagar a Hacienda, se puede hacer en dos veces, fraccionar el pago, en dos veces durante el año. Una cuando se presenta la declaración ante la Agencia Tributaria entre mayo y junio, normalmente y la segunda a principios del mes de noviembre.