Curioso el origen de la expresión que usamos a veces "ser del año de la nana"...

Lo comentaba hoy el Diario de Navarra. Vean esta cita:

""Hace referencia a una mujer que se conocía por la nanita en parte de La Mancha hacia el año 1634. La nanita era una moza mezcla de juglar y cómico de la lengua, que recorría la zona y hoy todavía figura en cantares. Todo parece apuntar a que esta juglaresa fuera enana y que la propia lengua hablada derivó en el mote "La Nanita""

Curioso.

Hoy hemos empezado mal y nerviosos... y hemos terminado subiendo claramente menos el Dax que se ha visto muy condicionado por los malos resultados de E.On.

Se dice que un rumor del año de la nana que este fin de semana no habrá sorpresas en las elecciones francesas… pero ese es un rumor que siempre ha aparecido en muchas citas electorales anteriores, y al final sí que ha habido muchas sorpresas, así que hoy tenemos tenido una sesión de transición total. Las manos fuertes no querían de ninguna manera meterse en líos hasta el lunes en que hayan pasado las votaciones de la primera vuelta. Ya no es el temor a la sorpresa sino a las cosas raras que suelen pasar al día siguiente, donde a veces hay mucha volatilidad sorprendente. Además no invitaba a las aventuras en el día, el hecho de que teníamos vencimiento de muchos derivados, como las opciones del Dax y del eurostoxx, o los derivados del Ibex por ejemplo.

La semana que viene será clave, Europa tiene buenas perspectivas si hay tranquilidad, EEUU lo tiene más difícil porque está muy alto, y la corrección actual está siendo demasiado moderada para un saneamiento real de la gran sobrecompra acumulada.

Vamos con la crónica al completo de este día de transición.

Se esperaba apertura confusa en Europa

1- Ayer Wall Street tuvo una subida bastante sólida con ganancias de alrededor del 1%, gracias principalmente a buenos resultados de compañías. Pesaron especialmente los de American Express que fueron buenos. Está atacando el S&P 500 la directriz bajista que le guía durante la larga fase correctiva (aunque poco profunda) pero no ha pasado aún al alza la resistencia que le forma la media de 50 días.

2- Tras el cierre dieron resultados Mattel, el fabricante de juguetes que cae 5% en el fuera de horas, y el más influyente VISA que sube 3% tras sus resultados.

3- En Europa sigue la escena completamente dominada por las elecciones francesas. Se dice que ya no se tiene tanto miedo, y es posible que sea así, pero la realidad, es que las manos fuertes, escarmentadas por lo del Brexit y las elecciones americanas, en una parte muy importante, permanecen a la espera de que pasen para tomar las posiciones que tengan que tomar. Esto es una realidad incuestionable. Así que el lunes va a ser un día movido porque si no sale ningún escenario en Francia de los que dan miedo al mercado la subida podría ser importante. Y claro está si hubiera una sorpresa (segunda vuelta Le Pen- Melenchon) muy poco probable, pero no imposible el desplome sería muy duro.

4- Se tiene algo de miedo, según comentan todas las crónicas esta mañana, que el atentado terrorista de ayer en Paris, por la noche, pueda hacer repuntar de nuevo a Le Pen en las encuestas, complicando y apretando la poca distancia que hay entre los principales candidatos. En la última encuesta dada esta noche, aún sin incluir el efecto de los atentados, Melenchon subía y también Macron.

5- El petróleo sigue sin conseguir recuperarse con claridad del batacazo que se dio anteayer.

Datos macro europeos

A las 09h PMIs en Francia

A las 09h30 mismo dato en Alemania

A las 10h mismo dato de la eurozona

A las 10h pedidos industriales en Italia

A las 10h balanza por cuenta corriente de la eurozona

A las 10h30 ventas al por menor en UK

Información corporativa.

Mattel baja en EEUU 5% tras resultados

Visa sube en EEUU 3% tras resultados

Danone. Sube su objetivo de beneficio, a pesar del débil crecimiento desde primeros de año.

AccorHotels, crecimiento de 7,4% en Q1 gracias a su actividad en Europa

Michelin, da subida de las ventas del Q1 del 10% y mantiene sus objetivos

Saipem. Da beneficios con bajada del 21% pero confirma sus objetivos anuales

Deutsche Bank. La FED de EEUU le impone una multa de 156,6 millones de dólares por no respetar las reglas Volcker y violación de las reglas del mercado de cambios.

BP. Intenta vender participaciones en tres proyectos en Canadá, ya que quiere deshacerse de activos no estratégicos.

Philips Lighting da resultados mejor de lo esperado, aunque pequeño declive en ventas

Software AG da resultados con bajada menor a la esperada

Domino's Pizza. Peel Hunt sube de mantener a comprar

Neste OYJ. Credit Suisse rebaja de neutral a infraponderar

Rio Tinto. Exane BNP sube de neutral a sobreponderar

Centrica. Macquaire rebaja a neutral.

Costco Wholesale. Barclays sube de neutral a sobreponderar en EEUU

Visa en EEUU tiene numerosas subidas de precio objetivo

El mercado se encuentra dubitativo en estos momentos. Europa está yendo en una dirección, pero Estados Unidos le está costando mucho tener una dirección clara, ya que Europa está ligeramente en positivo pero Estados Unidos también está ligeramente negativo.

Hay un fondo de clara preocupación por lo que pueda pasar en los comicios franceses este fin de semana, pero han aparecido algunas encuestas de última hora en donde aparece un poco más pequeña la probabilidad de que los extremos se encuentren en una segunda ronda, lo que está intentando animar a Europa en estos momentos justo con un indicador de directores de compra de la zona euro en su lectura preliminar del mes de abril que ha quedado mejor de lo esperado, por lo que empuja a mejoras de crecimiento un mes más.

En estos momentos en Europa el súper sector bancario está subiendo el 0,82%, el petrolero cae -0,57 por ciento los recursos básicos sube 0,44% y automoción y recambios 0,41%.

En Estados Unidos tenemos un movimiento que debemos tener en cuenta, ya que las Utilities son las mejores con una subida de 0,49%, el de energía es uno de los peores bajando -0,37% y además los bancos también pierden -0,17%, por lo que hay un movimiento que va a la inversa de la apuesta de refinación que hemos tenido desde que Donald Trump se hizo con el poder.

También es cierto que el índice de directores de compra que hemos conocido en Estados Unidos ha quedado peor de lo esperado, por lo que sí que es cierto que da la sensación de que necesitamos apoyo político para mantener la ilusión del mercado.

En gráficos de días en Europa, la media de 50 sesiones que los futuros más importante sigue siendo un protagonista claro. Hoy el futuro del índice francés ha intentado colocarse por debajo pero en estos momentos se sitúa ligeramente por encima, lo que anima también a que el europeo se coloque por encima de dicha media y además tengamos un ligero rebote desde ese soporte en el índice francés. En resumidas cuentas, estamos girando ligeramente al alza en el corto plazo pero la situación no cambia demasiado a la espera de acontecimientos desde Francia.

El saldo de las instituciones al cierre de ayer sigue siendo estrictamente neutral y con la actividad baja, por lo que siguen en pausa.

Los resultados empresariales de Europa de hoy:

- Philips Lightning ha presentado unos resultados EBITDA ajustados de 142 millones de euros, un incremento del 17%. Las ventas quedan más o menos planas y en términos comparables tiene un ligero descenso de -0,8% pero mejor que en tiempos pasados

Con todo, dice que va en camino de poder mejorar sus perspectivas de margen en 2017.

- Software AG ha presentado unos beneficios netos del primer trimestre con un descenso del -4%, pero mucho menor que el descenso de -9,5% que se esperaba.

Las ventas son mejores de lo esperado y se colocan en 205,9 millones de euros, además les permite confirmar sus perspectivas para 2017.

Con todo esto, es uno de los mejores de toda Europa está subiendo cerca del 4% a un máximo de seis meses.

Los resultados empresariales destacados hoy en EEUU:

- Mattel presentó ayer unas pérdidas ajustadas del primer trimestre de -0,32 $, bastante peores de lo esperado y además las ventas fueron de 735,6 millones, también muy por debajo de lo esperado.

Lo peor para la compañía son las cifras de ventas en donde se ve que los productos tradicionales no paran de caer y eso es un mal augurio para el futuro y existencia de este tipo de compañías.

- Visa presentó ayer tras el cierre unos beneficios de 0,18 $, bajando fuertemente desde los 0,71 $ del año pasado. Ajustados son 0,86 $, por encima de lo esperado.

El beneficio neto operativo sube el 23% hasta alcanzar los 4480 millones de dólares, bastante por encima de lo esperado.

Se nota que mejora la economía porque las transacciones suben el 42% y además el volumen de los pagos sube también el 27%

- General Electric presentó resultados del primer trimestre de 0,07 $ por acción, subiendo desde las pérdidas de -0,01 $ del año pasado, pero peores de lo esperado. Ajustados son 0,21 $, por encima de lo esperado.

Las ventas del primer trimestre se mantiene más o menos constantes con respecto a las del año pasado en los 27.700 millones de dólares, apenas 100 millones menos, bastante mejor de lo esperado.

- Honeywell beneficios netos por acción del primer trimestre quedan en 1,71 $, por encima de los 1,62 $ esperados y subiendo desde los 1,56 $ del año pasado.

Las ventas bajan desde los 9520 millones de dólares hasta los 9490, mejores de lo esperado.

- Schlumberger presenta unos resultados con unos beneficios de su primer trimestre de 0,2 $, por debajo de los 0,25 $ esperados y bajando desde los 0,4 $ del mismo período del año pasado. Ajustados son 0,25 $, lo esperado.

Las ventas pasan de 6520 millones de dólares a 6890, por debajo de lo esperado.

Los datos de Europa de hoy:

Francia:

Índice de directores de compra de Francia en su lectura preliminar del mes de abril nos deja en manufacturas una lectura de 55,1, subiendo desde 53,3 y mejor de lo esperado que era bajar tres décimas.

Del sector servicios también tenemos buenas noticias porque subimos de 57,5 a 57,7, mejor de lo esperado que era bajar cuatro décimas.

Entre los dos, el compuesto sube de 56,8 a 57,4, mejor de lo esperado que era bajar seis décimas. En general, este aumento augura mayor crecimiento.

Alemania:

- Índice de directores de compra de Alemania en su lectura preliminar del mes de abril nos deja en manufacturas una ligera bajada que pasa de 58,3 a 58,2, mejor de lo esperado que era bajar a 58.

El de servicios baja de 55,6 a 54,7, peor de lo esperado que era bajar una décima.

Con todo, el compuesto baja de 57,1 56,3, peor de lo esperado que era bajar a 56,8.

En resumidas cuentas, se espera un poquito menos de crecimiento económico, pero todavía estamos en niveles muy altos.

Italia:

Pedidos industriales de Italia del mes de febrero se dan bruscamente la vuelta y en vez de caer -3,2% se ponen a crecer 5,3%. En la interanual mantenemos el tono positivo aunque frenamos un poco, pasando de un crecimiento del 8,6% a otro del 7,8%.

Con respecto a las ventas, en el mes también nos damos la vuelta pero no de forma tan significativa, pues pasamos de una bajada de -3,5% a un incremento del 2%.

Eurozona:

- Índice de directores de compra de la zona euro en su lectura preliminar del mes de abril en el sector de manufacturas nos deja una lectura de 56,8, subiendo desde 56,2 y mejor de lo esperado que era bajar dos décimas.

En el de servicios subimos de 56 a 56,2, mejor de lo esperado que era sin cambios.

Con todo, el compuesto sube de 56,4 a 56,7, mejor de lo esperado que era bajar 0,1. En general, más apuesta por crecimiento en la zona euro.

- La balanza por cuenta corriente de la zona euro aumenta el superávit y pasa de 26.100 millones a 37.900.

Reino Unido:

Ventas minoristas de Reino Unido del mes de marzo se dan bruscamente la vuelta y caen -1,8% compensando totalmente el incremento del 1,7% anterior y es peor de lo esperado que era bajar sólo -0,2%. En la interanual se nota también la fuerte desaceleración pues pasamos de un crecimiento del 3,7% a tener uno del 1,7%, muy por debajo del 3,4% esperado.

Las ventas subyacentes en el mes tienen el mismo efecto, pasando de un crecimiento del 1,6% a un descenso de -1,5%, peor que el -0,4% esperado. En la interanual lo mismo, de un crecimiento del 4,1% frenamos hasta el 2,6%, peor que el 3,9% esperado.

Los datos de EEUU de hoy:

- Indice de directores de compra del sector manufacturas de Estados Unidos en su lectura preliminar del mes de abril baja de 53,3 a 52,8, peor de lo esperado que era subir dos décimas.

Con respecto sector servicios también tenemos problemas porque bajamos de 52,8 a 52,5, peor de lo esperado que era subir a 53.

Está claro que es un movimiento en contra de la economía no sólo por ser peor de lo esperado sino por descender en vez de subir, por lo que es un dato que puede hacer un poco de daño al mercado, es negativo para el dólar y positivo para los bonos, aunque seguimos estando dentro de una expansión aceptable. Está claro que el mercado necesita los programas estrella de Donald Trump para seguir encontrando potencial económico.

- Ventas de viviendas de segunda mano en Estados Unidos del mes de marzo nos dejó un incremento del 4,4%, dándose la vuelta con respecto al descenso de -3,9% del mes anterior, mucho mejor de lo esperado que era un crecimiento del 2,5%.

En unidades anualizadas pasamos de 5,47 millones a 5,71, mejor que los 5,6 esperados.

Recuerden que recientemente los tipos hipotecarios a tipo fijo han bajado a los niveles más o menos de la zona en donde Donald Trump ganó las elecciones, por lo que esta relajación fomenta la compra, aunque todavía haya unas semanas de diferencia entre ambos datos.

El dato es bueno para la economía, es bueno para el dólar, malo para los bonos y debería ser positivo para el mercado.

- Instituto del ciclo económico ECRI nos deja una lectura semanal que sube de 145 a 145,2. El semanal anualizado empeora de 7,5% al 7,1%.

Los flujos de fondos de inversión y ETF's netos en Estados Unidos durante la semana que terminó el 12 de Abril fueron los siguientes:

Flujo de Fondos de Inversión y ETF's (Millones de dólares) - Semana 15 |

| ||

| Semanal | Media 4 semanas | Acumulado desde inicio año |

- Acciones USA | -2,670 | -5,491 | 10,119 |

- Acciones Extranjero | 5,767 | 4,702 | 57,355 |

Acciones (Total) | 3,097 | -789 | 67,473 |

Bonos | 4,275 | 9,050 | 116,713 |

Monetarios | -4,117 | -8,377 | -85,669 |

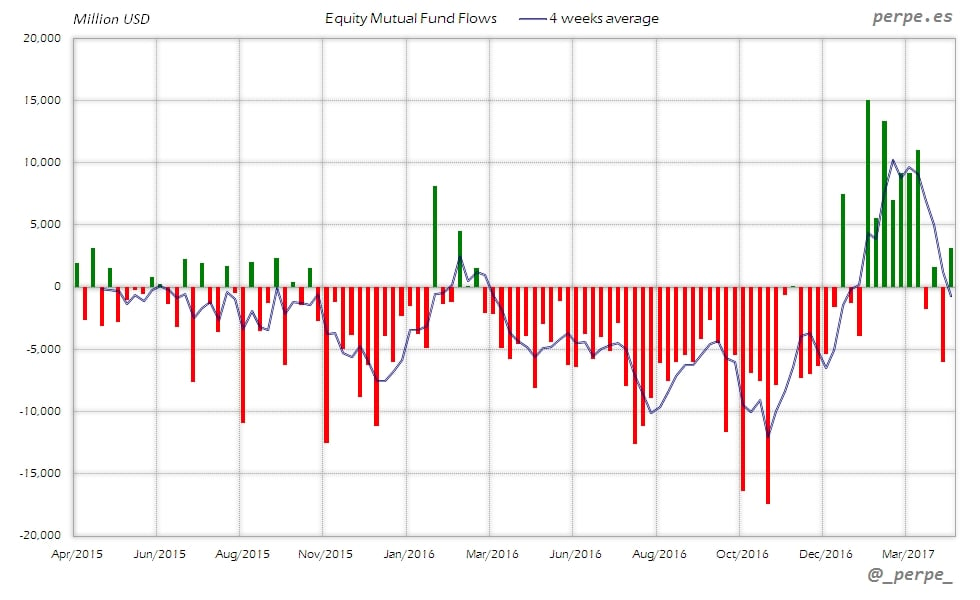

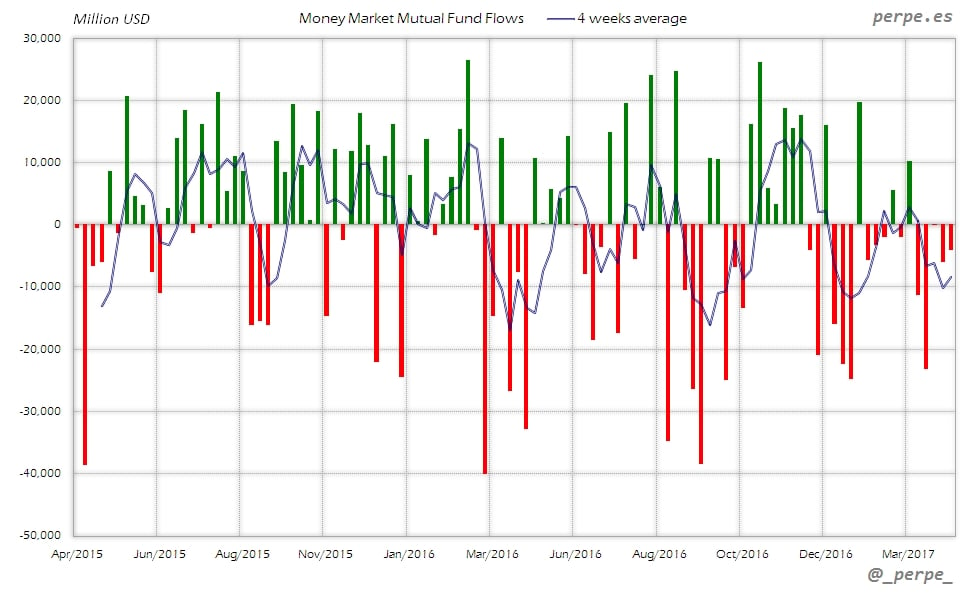

Adjunto los gráficos semanales con la evolución de las tres categorías principales en los dos últimos años y la media de 4 semanas.

Acciones

Suscripciones esta semana en fondos y ETF's de renta variable aunque continúan los reembolsos en fondos domésticos. La media de 4 semanas se sitúa en negativo por primera vez después de 11 semanas. En lo que va de año las entradas superan los 67.000 millones de dólares mientras en las mismas fechas del año pasado los inversores habían reembolsado sólo en fondos unos 21.000 millones.

Bonos

Suscripciones una semana más en fondos y ETF's de renta fija acumulando más de 116.000 millones de dólares en las últimas 15 semanas consecutivas de entradas. El año anterior en el mismo periodo las entradas acumuladas sólo en fondos eran de unos 24.000 millones.

Monetarios

Quinta semana consecutiva de reembolsos en fondos de dinero que amplían el saldo negativo acumulado este año hasta casi 86.000 millones de dólares, muy superior a los 27.000 millones del año pasado en las mismas fechas.

Perpe.

Consulta tabla de estimaciones de crecimiento este año en más de 50 países según FMI en www.perpe.es/gdp-forecast

Y esto ha sido todo por esta semana queridos lectores. Llega la hora del descanso.

En la familia seguimos bastante preocupados con el peque. La hemoglobina sigue muy baja, el niño sigue muy débil, y los médicos ya desesperan, porque parece claro que no tienen ni la menor idea de lo que le pasa. Y no vemos otro remedio que empezar un desfile de médicos, hasta que encontremos a alguno que dé de verdad con el problema, que tiene toda la pinta va a ser algún tipo de problema en la sangre, más que las hemorragias que dijeron el año pasado.

Pero en fin intentaremos relajarnos. Al final la Semana Santa ha dado poco por el descanso, solo puede descansar de viernes a domingo, al final sólo un fin de semana un poco largo, pero en fin, el trabajo es lo primero.

Este fin de semana a ver el clásico, de mi Hércules prefiero no hablar, y a seguir con mis series favoritas. Se las recomienda: Billions, The Good Fight y El Mismo cielo. Todas muy buenas. Esta última me gusta especialmente, una serie de espías muy muy bien ambientada en el Berlín de la DRA en los años setenta. Engancha.

Ya saben que el lunes les espero, bien temprano como siempre, tras la pantalla de mi ordenador, para seguir contando la actualidad de los mercados como venimos haciendo siempre desde 1998. Buen fin de semana a todos y… a Claudia en particular.