Tras certificar una recesión anual, en 2020, del 3,5%, la más profunda desde 1946. Ante esta favorable coyuntura, los escasos vientos en contra proceden de unas perspectivas inflacionistas que podrían condicionar las carteras de inversión a medio plazo. Aunque sigue cundiendo la tesis de que la presión de los precios no obligará a la Reserva Federal a modificar los tipos de interés ni este año ni, a buen seguro, en 2022.

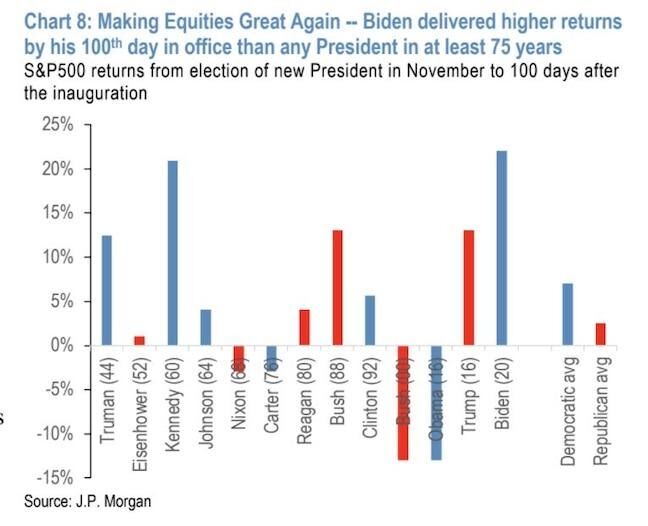

Nunca en la historia económica contemporánea, desde la Segunda Guerra Mundial, el retorno de beneficios en los mercados de capitales estadounidense había sido tan benévolo y positivo como con la Administración Biden al cumplirse los primeros cien días de gestión en el estreno de un inquilino en la Casa Blanca. Así lo atestigua JP Morgan, que achaca este comportamiento a los suntuosos programas de estímulo monetario y fiscal.

En una nota a inversores, sus expertos creen, además, que las subidas impositivas anunciadas por el equipo económico que dirige la secretaria del Tesoro, Janet Yellen, no dañarán la evolución de los activos tanto como anticipan los analistas bursátiles. “No está mal para alguien al que Donald Trump etiquetó como Sleepy Joe durante la campaña”, escribe John Normand, responsable del argumentario difundido por el banco de inversión americano.

Las ganancias del S&P 500 en el periodo de gracia presidencial de Biden rozaron el 25%, comparado con el casi 15% de revalorización de este indicador en los algo más de los tres primeros meses de Trump en el Despacho Oval. Hasta ahora, el récord lo ostentaban los cien días del inicio del mandato de John F. Kennedy, con algo más del 20%.

Para JP Morgan, las políticas instauradas por Biden desde la inauguración de su legislatura “han sido beneficiosas para los mercados”. Aunque los indicadores futuros de largo alcance apunten a escenarios ambiguos y no tan positivos”. Esencialmente, por su anuncio de duplicar la presión fiscal sobre las ganancias de capital hasta el 43,4% para las mayores fortunas estadounidenses. Además de las subidas impositivas a las corporaciones, el fondo de infraestructuras, los gastos sociales y los cambios regulatorios.

Si bien, a juicio de sus analistas, “no supondrán un deterioro significativo de las ganancias”. Un panorama que explican de forma elocuente: “la visión desde los mercados, ya desde la campaña electoral de 2020, apuntaba a subidas tributarias sobre las corporaciones, lo que descartó mínimos retrocesos en el S&P 500. Pero dentro de un clima de beneficios impulsado por el nuevo estímulo fiscal y la aceleración de las vacunas.

La estrategia de la firma -reza la nota a inversores de JP Morgan- actualizada y prolongada en el tiempo, no atisba cambios hasta finales de año, que culminará alrededor de los 4.400 puntos”. La semana pasada rozaba los 4.200. Los dos incrementos de gravámenes sobre las ganancias de capital, la de 1986 -del 20% al 28%- y la de 2013 -del 15% al 25%- desembocaron en un repunte modesto de este indicador, de alrededor del 5%, mientras las normas fiscales entraron en vigor.

Para sus analistas, la esperada política fiscal de Biden contribuirá a “la rotación en el valor de los activos, dominados por las big-tech, en vez de en un descenso del mercado”. En parecidos términos se manifiestan los estrategas de UBS Global Wealth, que en otro análisis a sus inversores dicen no apreciar correlación entre las subidas impositivas al capital y las valoraciones de acciones en los parqués bursátiles”.

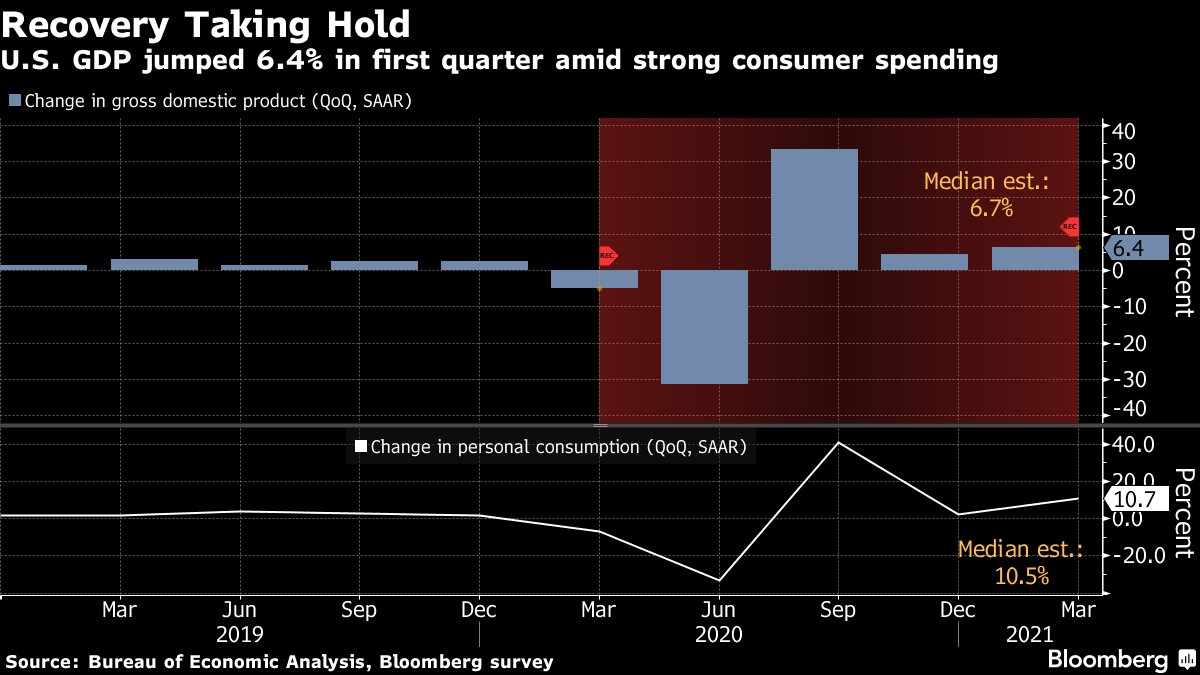

La lectura del mercado también ha dado mayor trascendencia al despegue de la actividad, que ha resurgido con inusitada fuerza. El PIB de la primera potencia mundial creció un 6,4% entre el mes de enero y marzo, según la estimación inicial del Departamento de Comercio, que apuntala un ritmo sensiblemente superior al 4,3% registrado en el último trimestre de 2020.

La catapulta del gasto del consumo -con el carburante del programa de estímulo de 1,9 billones de dólares, una de las primeras conquistas de la Administración Biden en el Congreso- que repuntó un 10,7% en términos anualizados, ha dejado a la economía estadounidense al borde de restablecer sus niveles previos a la epidemia. Un ritmo desconocido desde la década de los sesenta. El valor del PIB, medido con la inflación ajustada, alcanza los 19,1 billones de dólares frente a los casi 19,3 billones que registró al inicio de la crisis sanitaria.

En un ambiente de paulatina retirada de las restricciones sociales, fuerte creación de empleo y con las ayudas federales espoleando el gasto de las familias y una creciente demanda de consumo que empieza a emerger en la industria del turismo -se ha reanudado las reservas de viajes- y de los bienes de lujo.

Bajo una comunión de objetivos con la Reserva Federal, que mantuvo la semana pasada sin cambios los tipos de interés en el rango 0 %-0,25 % y su ritmo de compra de deuda, a la vez que destacó el “progreso” en la recuperación económica del país, tras la crisis provocada por la pandemia, gracias al “avance de la vacunación y al potente respaldo de las políticas fiscales” que han contribuido a que los índices de actividad económica y empleo hayan despegado con virulencia”, explicó la Fed en su mensaje coyuntural al término de la reunión de Mercados Abiertos.

“El salto de crecimiento del 6,4% del PIB supone recuperar el 91% de la debacle generada por el Covid-19 y sitúa a la economía americana en la senda de otro repunte del 9,6% en el trimestre actual, lo que le llevaría a superar definitivamente el bache de la Gran Pandemia”, auguran los economistas del panel de Bloomberg, Yelena Shulyatyeva y Carl Riccadonna.

En Goldman Sachs estiman que los americanos han acabado el primer tramo del año con una capacidad de ahorro de 2,3 billones de dólares por encima de la tasa consignada a finales de 2020. Su predicción para el conjunto de este ejercicio es de un alza del PIB del 8%.

Pero bajo esta atmósfera despejada, surgen algunos nubarrones. Las perspectivas inflacionistas por el calado de los estímulos fiscales -de más de 5 billones de dólares, tres veces el desplegado para hacer frente a la crisis de 2008- y monetarios preocupan a los inversores. La reaparición del fantasma inflacionista es, de hecho, el sónar que aparece en el radar coyuntural del Gabinete de Biden.

Patrick Zweifel, economista jefe de Pictet AM, admite que, “probablemente, estamos ante el mayor riesgo en 15 años de fuerte aumento de la inflación en EEUU”. Si bien “hay que tener en cuenta que los confinamientos por la pandemia han causado cuellos de botella en la oferta, con aumento de precios de materias primas y otros factores de producción”.

Los precios de algunos contratos de petróleo quedaron brevemente en negativo en 2020, pero su posterior recuperación puede impulsar una inflación anualizada por encima del 3% a lo largo del segundo trimestre. Entre otras razones -explica Zweifel- porque “los plazos de entrega se han alargado, reduciendo la disponibilidad de mercancías”.

Estas presiones inflacionistas por restricciones de oferta “deben aliviarse con la reapertura de la economía, aunque la demanda va a aumentar a medida que los consumidores gastan los cheques del plan de estímulo fiscal; sobre todo, en servicios”. De manera que las expectativas de inflación para 2021 han aumentado al 3,3%, en cinco años a 2,7% y en diez años a 2,3%, máximos desde julio de 2014, aclara.

Sea como fuere, “las expectativas de los mercados financieros dependen del contexto inflacionista y la historia proporciona una guía práctica al respecto. Más en concreto -dice Zweifel- “podemos fijarnos en nueve clases de activos por sus índices: mercados monetarios, bonos del Tesoro de EEUU, deuda del Tesoro de EEUU protegida contra la inflación (TIPS), deuda empresarial de alta rentabilidad de EEUU, crédito grado de inversión, materias primas, oro, acciones del S&P 500 y vivienda.