Los principales bancos de EE.UU. se encuentran en apuros debido a que la deuda inmobiliaria incobrable ha superado las reservas para pérdidas de los mismos tras un fuerte aumento en el retraso de los pagos relacionados con oficinas, centros comerciales y otras propiedades, según Stephen Gandel en Financial Times.

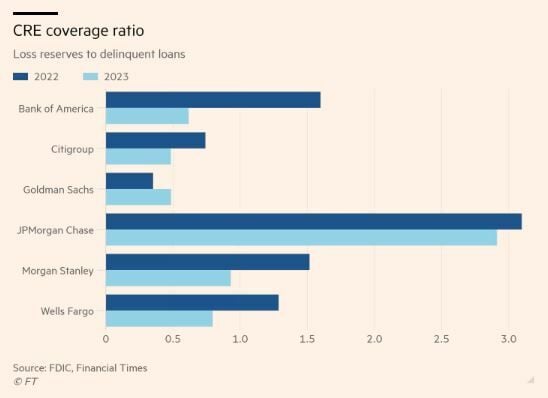

Las reservas promedio en JPMorgan Chase, Bank of America, Wells Fargo, Citigroup, Goldman Sachs Gr y Morgan Stanley han caído de 1.60 a 0.90 centavos por cada dólarde deuda de bienes raíces comerciales en la que un prestatario tiene un retraso de al menos 30 días, según documentos presentados a la Corporación Federal de Seguro de Depósitos.

El fuerte deterioro se produjo el año pasado después de que la deuda morosa de propiedades comerciales de los seis grandes bancos casi se triplicó a 9.300 millones de dólares.

Michael Barr, que supervisa la supervisión bancaria en la Reserva Federal de EE.UU., dijo el viernes que los reguladores "se han centrado estrechamente en los préstamos CRE de los bancos", incluyendo "cómo informan su riesgo" internamente y si "se provisionan adecuadamente y tienen capital suficientepara amortiguar posibles pérdidas futuras de préstamos CRE”.

En todo el sector bancario estadounidense, el valor de los préstamos morosos vinculados a oficinas, centros comerciales, apartamentos y otras propiedades comerciales se duplicó con creces el año pasado hasta los 24.300 millones de dólares, frente a los 11.200 millones de dólares del año anterior.

Los bancos estadounidenses ahora tienen 1.40 dólares en reservas por cada dólar de préstamos inmobiliarios comerciales morosos, frente a los 2.20 dólares de hace un año, según datos de la FDIC, y los bancos con menor cobertura han tenido que absorber posibles pérdidas por préstamos inmobiliarios comerciales en más de siete años.

Bill Moreland de BankRegData, que recopila y analiza datos de prestamistas, dijo que en toda la industria había pocas dudas de que "las provisiones para estas pérdidas crediticias tienen que aumentar mucho".

"Hay bancos que pueden haber tenido un buen aspecto hace seis meses, pero que no lo serán tanto el próximo trimestre", dijo Moreland.

A principios de este mes, el New York Community Bank perdió más del 50% de su valor de mercado después de informar cientos de millones en pérdidas potenciales no reveladas anteriormente en su cartera de préstamos para propiedades comerciales.

La cuestión se centra en las asignaciones de préstamos (o reservas), que son las provisiones que los bancos toman para cubrir pérdidas futuras por morosidad. Las provisiones son un golpe para las ganancias, por lo que los bancos buscan limitar cómo y cuándo las toman.

Tradicionalmente, los bancos y los reguladores establecen provisiones por categoría de préstamo y tasas de pérdida históricas. Los bancos tienen reservas más altas (por ejemplo, 10%) para préstamos sin garantía, como préstamos de tarjetas de crédito, en comparación con 2 o 3% para préstamos inmobiliarios comerciales, que tienen tasas de incumplimiento más bajas.

Algunos argumentan que, sin embargo, depender de las tasas de pérdidas históricas de propiedades comerciales (particularmente oficinas) a raíz de la pandemia de Covid-19 puede ser arriesgado y que, en cambio, los bancos deberían basar sus reservas en los niveles actuales de morosidad.

“En algún momento, si se mantienen las altas tasas de desocupación, estos propietarios no podrán pagar sus deudas y los bancos ejecutarán ejecuciones hipotecarias”, dijo João Granja, profesor de contabilidad de la Escuela de Negocios Booth de la Universidad de Chicago.

"Sé que las tasas de pérdidas históricas son bajas, pero necesitamos ver si los bancos han mirado hacia el futuro al predecir las pérdidas esperadas, y no se han basado simplemente en lo que sucedió en el pasado", añadió Granja.

Los banqueros dicen que están preparados. Sus reservas contra morosidad eran mayores que las necesarias hace un año y ahora se están reduciendo a medida que aumentan la morosidad, dicen. Sostienen que los reguladores parecen estar centrados en la exposición de los bancos pequeños y medianos.

El director ejecutivo de Bank of America, Brian Moynihan, dijo en diciembre que el banco había identificado sólo 5.000 millones de dólares en deuda de propiedades comerciales vinculadas a edificios en sectores del mercado inmobiliario en los que los precios habían caído, una cifra que, según dijo, era pequeña para un banco que ganaba casi 30 mil millones de dólares el año pasado y tiene más de 3.2 billones de dólares en activos.

"Es una parte tan pequeña de la mesa", agregó Moynihan. "Nos sentimos bien".

Este mes, sin embargo, BofA dijo en una presentación a la FDIC que la morosidad en préstamos vinculados a oficinas, apartamentos y otros edificios no residenciales había aumentado un 50% en el último trimestre del año pasado a 2.100 millones de dólares. Al mismo tiempo, el banco redujo sus reservas para pérdidas para esos préstamos en 50 millones de dólares a poco menos de 1.300 millones de dólares.

Richard Barkham, economista jefe global de la firma de bienes raíces comerciales CBRE, dijo que en la industria, "cualquier caída en las provisiones... sería fundamentalmente un comportamiento incorrecto”. Los bancos podrían perder hasta 60 mil millones de dólares en préstamos inmobiliarios comerciales deteriorados en los próximos cinco años, estimó, aproximadamente el doble de los 31 mil millones de dólares que han reservado para esas pérdidas crediticias, según BankRegData.

Siguenos en nuestro canal de WhatsApp de Estrategias de Inversión

Estrategias de Inversión lanza su canal de WhatsApp, completamente gratuito para que los inversores puedan seguir los informes y análisis más interesantes de la jornada, así cómo novedades, cursos gratuitos, ideas de inversión de corto, medio y largo plazo.

Siguenos fácilmente en tu WhatsApp pinchando en este enlace.