Mientras eso ocurre hay motivos para confiar en la renta variable si el horizonte de inversión se amplía a un mayor largo plazo. Javier Galán, responsable de gestión de renta variable europea en Renta 4 Gestora y gestor de dos fondos de la firma, comenta que las últimas veces que el sentimiento de mercado estuvo tan pesimista el comportamiento del MSCI World fue de subidas del 15% en los tres meses posteriores a agosto de 2010, del 6% en los tres meses siguientes en agosto de 2011, del 6% en el mismo período respecto a abril de 2013 y 13% desde febrero hasta mayo de 2016.

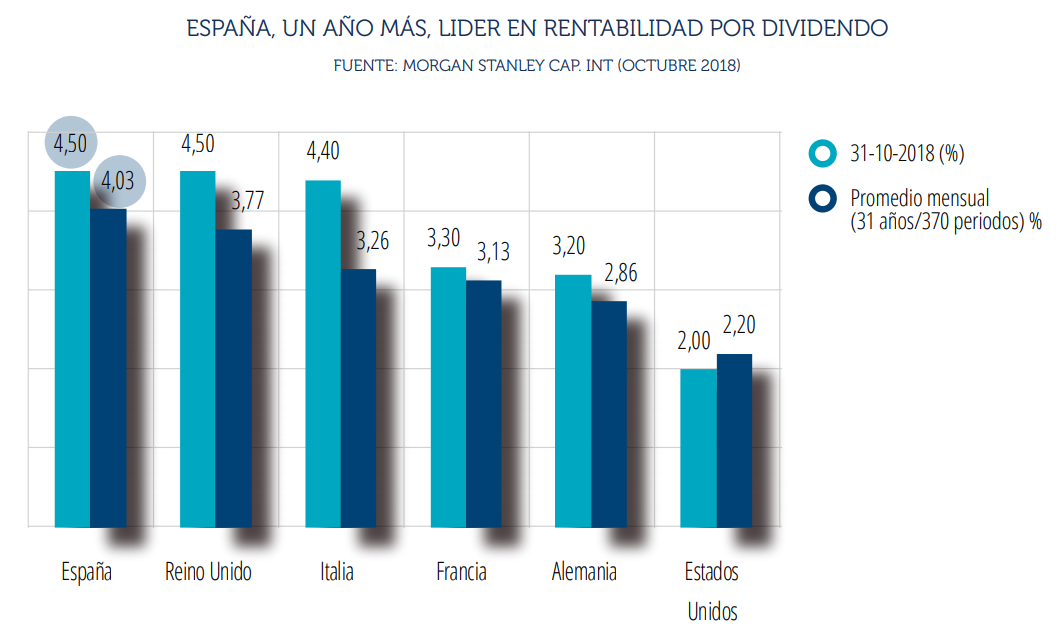

A nivel fundamental también hay dos datos que invitan al optimismo en cuanto a la bolsa española: el ratio precio-beneficio del Ibex 35 asciende a 12,37 veces frente a la media de 15 veces, que muestra que la bolsa nacional está barata respecto a los últimos años y la rentabilidad por dividendo del conjunto del mercado nacional es del 4,5%, acumulando once años por encima del 4%, según recoge el informe de mercado de 2018 de Bolsas y Mercados Españoles (BME).

MSCI calcula que la media histórica de este indicador para las cotizadas españolas en 31 años es del 4,03%, también superior a la que resulta para el resto de bolsas desarrolladas comparables. En comparación con el considerado “tipo de interés sin riesgo”, el correspondiente a la deuda pública a 10 años, una rentabilidad por dividendo como la actual (4,5%) es tres veces superior al rendimiento que ofrece el bono español a diez años (1,4%). En los últimos diez años la Bolsa española ha ofrecido una rentabilidad por dividendo anual del 5,5%, promedio realizado sobre el dato de cierre de 120 meses). Esta misma media para el bono a diez años es del 3,3%, apunta BME.

El operador de todos los mercados de valores y sistemas financieros en España señala que sólo en dividendos, las cotizadas han distribuido a sus accionistas 25.611 millones de euros entre enero y noviembre, cifra que representa el 99% de la retribución total en lo que va de año y que es un 3,9% más que lo retribuido entre enero y noviembre del año anterior. En concreto, si se suman los repartidos en este mes de diciembre y los que quedan por repartir el montante llega a los 28.726 millones frente a los 27.844 millones de 2017, un 3,2% más.

“Hace años que la bolsa española lidera este apartado entre el conjunto de bolsas internacionales desarrolladas. En 2018 el diferencial positivo se mantiene y es muy posible que, también, éste sea uno de los factores que más atraen a los inversores extranjeros a participar y mantenerse activamente en el día a día de nuestras empresas cotizadas”, apunta BME en su informe.

El efecto del dividendo sobre el rendimiento a largo plazo de la bolsa española es muy relevante. Por ejemplo, desde los mínimos de la crisis en 2012 hasta el 30 de noviembre de 2018, mientras el IBEX 35 ha crecido un 52,4%, el IBEX con dividendos lo ha hecho un 98,68%, casi el doble.

En cuanto a modalidades de retribución, el dividendo satisfecho en acciones (scrip dividend) en 2018 hasta noviembre ha sido un 4,4% superior al distribuido en igual período de 2017 hasta alcanzar los 3.555 millones de euros. Su peso en el importe total de dividendos distribuidos en la bolsa española permanece por segundo año consecutivo en el entorno del 14%. Han sido ocho empresas las que han utilizado este tipo de retribución en un total de 12 pagos.

21 compañías con una rentabilidad por dividendo superior al 5%

En la bolsa española la compañía más ‘generosa’ con sus accionistas es Naturhouse con un rendimiento por dividendo del 21%, mientras que Prosegur tiene una rentabilidad por dividendo del 13,22%, Atresmedia del 11,48%, Mediaset del 11%, Banco Sabadell del 7,06%, BME del 6,85%, Alantra del 6,8%, Endesa del 6,6%, Naturgy y Lingotes Especiales del 6,3%, Mapfre y Enagás del 6,2%, Aperam del 6,1%, Sacyr del 6%, Banco Santander del 5,6%, BBVA del 5,4%, Telefónica del 5,35%, Ence y Zardoya Otis del 5,3% y Acerinox y Prim del 5,25%.

Entre estas compañías las que mejor están en el acumulado del año son Naturgy con un rendimiento del 23%, Endesa con un 22% y Enagás con un 6,6%.

Antes de que termine el año, todavía harán una última retribución a sus acciones BME, Prosegur Cash, Bankinter y Sabadell y ya han anunciado para enero sus repartos algunos ‘pesos pesados’ como Endesa, CIE Automotive, Red Eléctrica, Repsol y Amadeus.