¿Qué es el ratio de cobertura?

El ratio de cobertura se encuentra dentro de los ratios de liquidez, que son aquellos que miden la capacidad de la compañía para hacer frente a las deudas a corto plazo, por eso a veces se se conoce también como ratio de liquidez. No hay valores estándares para los ratios de liquidez, ya que varían dependiendo del tipo de Empresa y Negocio. En cuanto al ratio de cobertura en concreto, mide el grado de cobertura del activo circulante con respecto al pasivo circulante determinando la capacidad de la empresa para hacer frente al pago de sus deudas con vencimiento en el corto plazo. Permite hacer comparaciones entre empresas al relativizar lo que el fondo de maniobra calcula como valor absoluto.

¿Cómo se calcula el ratio de cobertura?

Para calcular este ratio tenemos que conocer previamente dos datos importantes: el activo circulante y el pasivo circulante. Por su parte, el activo circulante estará formado por aquellos elementos que se convertirán en un plazo corto en dinero y, en este sentido, cabe diferenciar las siguientes masas patrimoniales:

- Existencias: su conversión en dinero estará supeditada, condicionada a su producción y venta. Por tanto, formarán lo que se denomina "Realizable condicionado".

- Deudas a favor: Saldos a favor de la empresa con vencimiento a corto. Su conversión se conseguirá a su vencimiento. Forman lo que se llama "Realizable cierto".

- Cuentas bancarias y tesorería: Partidas que conforman la tesorería de la empresa. Su disponibilidad es inmediata y por lo tanto forman el "Disponible" de la empresa.

Mientras que el pasivo circulante es la parte del pasivo que contiene las obligaciones a corto plazo, es decir menos de un año. En él se incluyen todas las deudas y obligaciones que deben ser pagadas por la empresa en un plazo más corto a un año.

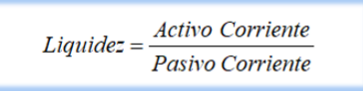

Así, una vez que se tengan estos dos datos, la manera de calcular el ratio de cobertura no es complicada. Ya que la fórmula a utilizar es la siguiente:

Ratio de cobertura = activo circulante / pasivo circulante

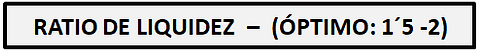

En cuanto a la interpretación que tenemos que dar al dato obtenido, tenemos que saber que cuanto mayor sea mayor será la seguridad para poder pagar las deudas a corto, así, un ratio de liquidez de 1,5, implica que por cada euro a pagar la empresa dispone de 1,5€. A título orientativo citamos unos márgenes de referencia.

- 1.5: Buena cobertura de deudas a corto, pero sin olvidar que un excesivo nivel puede disminuir la rentabilidad por mantener activos ociosos.

- 1-1,5: Cobertura aceptable de deudas a corto, pero con escaso margen de seguridad

- < 1: Deficiente cobertura de deudas exigibles en el corto plazo. Cuanto menor sea significará un mayor riesgo de suspensión de pagos.

Como insistimos siempre, aunque estos son los barómetros estándar para conocer el ratio de cobertura de la empresa, es necesario poner en contexto el dato y entender el sector. Ya que algunos de ellos, como el de la distribución suele tener muchas deudas a corto plazo por el pago a los proveedores. Por tanto, si queremos analizar una compañía en concreto tendremos que conocer las características del sector y también la situación que atraviesa la empresa. Ya que si ha decidido realizar una importante inversión, es posible que el ratio de cobertura pueda verse perjudicado. Así las cosas, la mejor manera para entenderlo y utilizar este indicador es, en primer lugar, entender el sector y comparar a las empresas que lo conforman para saber cuál es la situación financiera de las demás y así entender si el ratio es demasiado alto o demasiado bajo.

Por otro lado, también es positivo comparar la empresa con ella misma y conocer la evolución que va tiendo en los resultados trimestrales o anuales. De esta manera, sabremos si la gestión está mejorando o no.

Términos asociados

Análisis de Balance

¿Qué es el análisis de balance? El análisis de balance es una parte fundamental del análisis financiero utilizado en ...

Leer másFondo de Maniobra sobre la Inversión

¿Qué es el fondo de maniobra sobre la inversión? Indica el porcentaje que representa el valor del fondo de maniobra c ...

Leer másEBITDA sobre ventas

¿Qué es el EBITDA sobre ventas? El EBITDA sobre ventas hace referencia a los márgenes operativos, que proporcionan un ...

Leer másEBITDA/intereses

¿Qué es el EBITDA/intereses netos? El ratio que se obtiene de poner relación el EBITDA con respecto a los intereses n ...

Leer másEBITDAR/Intereses y gastos brutos por arrendamientos

Con la incorporación de los gastos por leasings operativos al ratio EBITDA con relación a los intereses, la cobertura to ...

Leer másTasa de Mora

¿Qué es la Tasa de Mora? La Tasa de Mora o Ratio de Mora, es una medida de la calidad crediticia, que se calcula de l ...

Leer másCET1 (Ratio de Capital)

¿Qué es CET1 o Ratio de Capital? El capital tier 1 es la principal medida de fortaleza financiera usada por el regula ...

Leer másCapital Circulante

¿Qué es el capital circulante? El Capital Circulante, comúnmente abreviado como WC o "Working Capital", es un indicad ...

Leer más