La ausencia de una obligación de compra/venta simultanea al derecho, como en el caso de los futuros, hace que la solución de comprar y almacenar (Modelo de Costes de Almacenaje) ya no sea válida.

Es por esa razón que el vendedor de una opción cobra una prima por otorgar ese derecho. En un mundo ideal el valor de esa prima debe corresponderse con el valor probable de las pérdidas económicas que este vendedor puede llegar a experimentar.

El objetivo de este artículo es aproximarnos a la valoración de esa prima en las opciones financieras de una manera intuitiva.

Al igual que un vendedor de seguros de coche estima el valor de la prima utilizando como parámetros fundamentales el valor del vehículo y el riesgo que representa la persona que contrata el seguro, el vendedor de una opción también los incluirá en el importe a cobrar.

El precio del subyacente, los tipos de interés, los dividendos implícitos están presentes en el mercado en el momento de la estimación de la prima y se pueden obtener en cualquier momento. Sin embargo, ¿Qué pasa con el riesgo del subyacente? ¿Cómo lo medimos y de qué manera lo aplicamos en el cálculo de la prima?

La definición de riesgo en un activo financiero tiene que ver con la incertidumbre sobre la evolución de su precio futuro. Un subyacente que sea estable en el tiempo, una empresa del sector “utilities” (electricidad, agua…) presenta un comportamiento suave sin grandes alteraciones de sus precios en el día a día. En cambio, empresas turísticas o tecnológicas pueden ver como sus precios sufren oscilaciones fuertes en breves intervalos de tiempo. Podríamos concluir que estas últimas presentan mayor riesgo que las primeras.

¿Es posible medir este riesgo? En los activos financieros, una primera aproximación a la medida del riesgo es estudiar el comportamiento histórico del subyacente. Si contamos con un historial de los precios de cierre del subyacente, disponemos de una información valiosísima para la medición del riesgo.

La metodología es la siguiente:

a) Tomamos una serie temporal amplia de precios de cierre.

b) Calculamos el retorno entre un período y otro consecutivo (al tratarse de activos de Bolsa el estándar es calcular el retorno logarítmico, ya que las acciones como mínimo pueden valer cero)

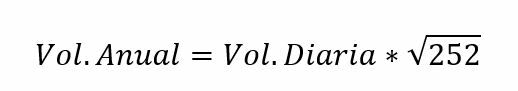

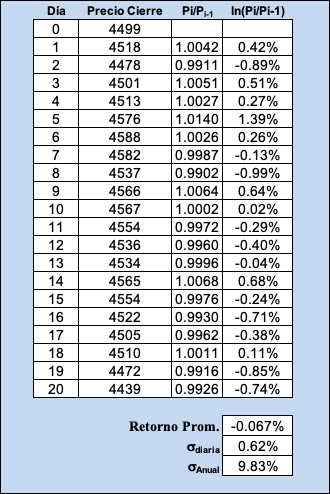

c) Calculamos el promedio de esos retornos y la desviación estándar alrededor de ese promedio. El siguiente cálculo ilustra el proceso para una pequeña muestra:

Se ha elegido una serie reciente de precios de cierre del índice S&P500. Siguiendo los pasos arriba mencionados, obtenemos una volatilidad histórica diaria de 0.62%. Si deseamos anualizarla basta con aplicar:

Ya que sólo existen esos días hábiles en el año y es el estándar utilizado por el mercado. En este caso nos daría que esta serie ha presentado una volatilidad anual de 9.83%. Evidentemente, se propone el ejercicio para ilustrar el método, pero sería necesario abarcar una serie histórica con más muestras para afinar el cálculo.

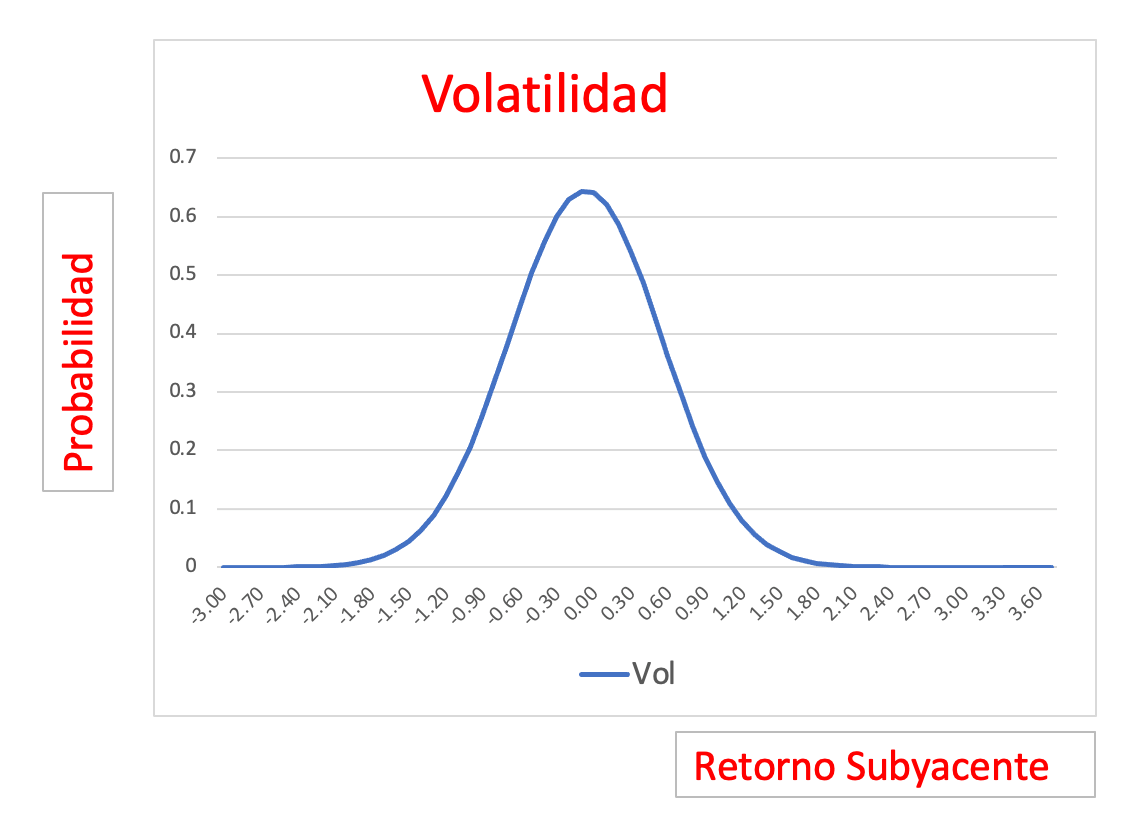

En resumen, estamos caracterizando el comportamiento del subyacente como un activo cuyos retornos están modelados por una función normal de distribución como la que se muestra a continuación:

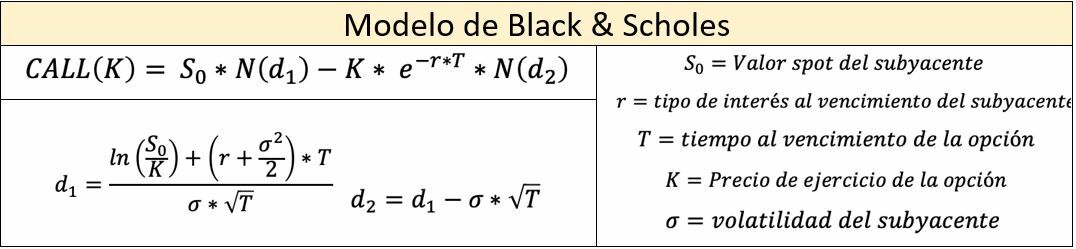

Cada retorno, según este modelo, tiene una probabilidad de ocurrencia. El vendedor de las opciones dispone entonces de una primera herramienta para valorar el riesgo en que está incurriendo. Por ejemplo, en el caso de que venda una CALL, un retorno en el día del +1.50% tiene muy pocas probabilidades de darse y por ende la pérdida probable asociada será pequeña. Sin embargo, la cosa cambia para retornos menores, donde aumenta la probabilidad de ocurrencia. Los economistas Fischer Black y Myron Scholes publicaron en 1973 el modelo de Black-Scholes que desde entonces (con variaciones posteriores que contemplan el pago de dividendos) es el estándar para la valoración de opciones europeas sobre acciones e índices de Bolsa.

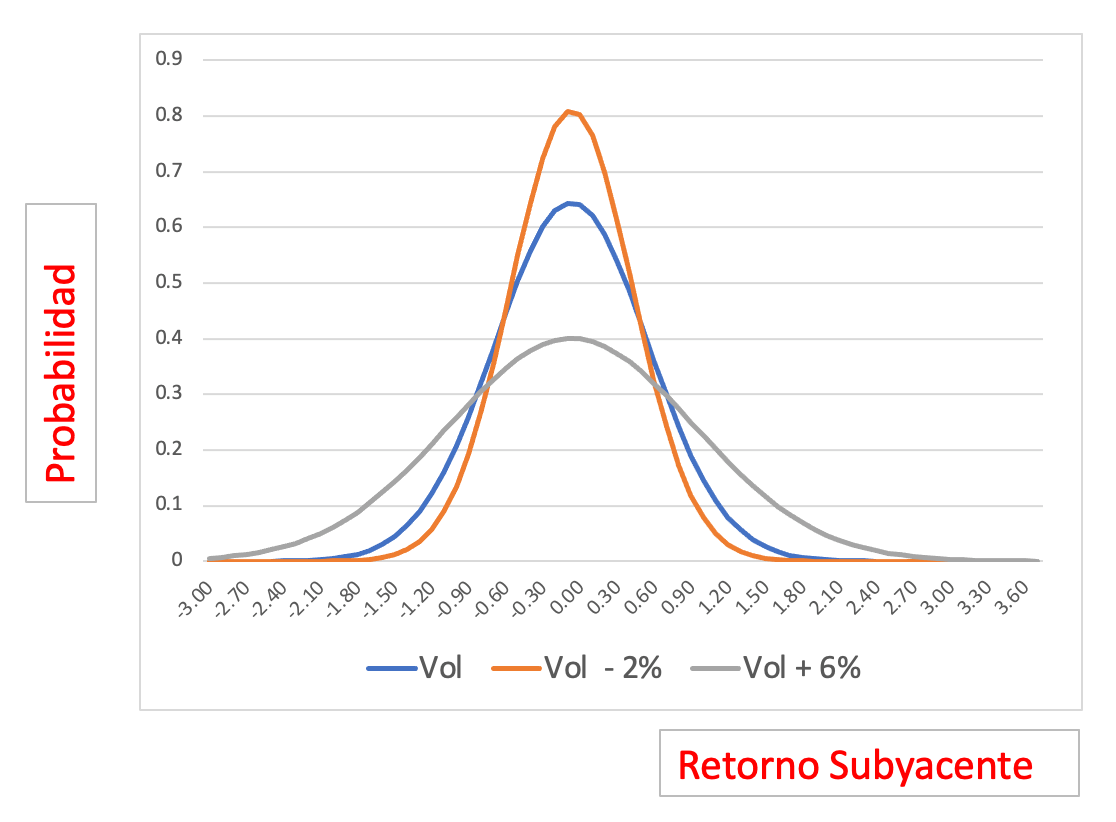

Si algo queremos destacar es la importancia de la Volatilidad como INPUT del modelo, haciendo algunas simulaciones en el nivel absoluto de ésta, obtenemos el gráfico:

Lo que queremos demostrar es que, en activos de mayor riesgo o Volatilidad, la probabilidad de encontrarnos con grandes cambios en los precios del subyacente (línea gris del gráfico) se incrementa substancialmente, aumentando la probabilidad de pérdidas potenciales para el vendedor de la opción y por tanto elevando considerablemente el valor de la prima. Volatilidades menores (línea naranja) tienen el efecto contrario, menor posibilidad de pérdidas y por ende menor valor de la prima.

En futuros artículos analizaremos, como este parámetro de Volatilidad Histórica del subyacente es afectado por nuevos eventos que le afectan específicamente o también cambios en el entorno Macro, por lo que los creadores de mercado incorporan estos acontecimientos, que suponen cambios en la percepción del riesgo asumido, en el parámetro Volatilidad, que ahora pasará a llamarse Volatilidad Implícita y que será la que realmente se utilice en el cálculo del valor de la prima.

Los Futuros y las Opciones son instrumentos complejos y presentan un riesgo elevado de perder dinero rápidamente debido al apalancamiento. Los Futuros y las Opciones no cuentan con la protección de saldo negativo y las pérdidas podrían exceder el saldo depositado en su cuenta. Cada inversor debe valorar los riesgos de los instrumentos financieros, así como sus conocimientos del funcionamiento de los mercados antes de realizar operaciones con productos complejos. El presente artículo puede considerarse pieza publicitaria de iBroker