El fondo invierte en compañías que tengan características atractivas de bajo riesgo (baja volatilidad, menor sensibilidad a mercado y bajo riesgo de estrés de balance) pero con valoraciones interesantes (alto y estable dividendo) y buen momentum de precio y de revisiones de analistas. Es decir, compra la parte más barata y de mejor momentum de la baja volatilidad. El proceso está basado en un modelo cuantitativo, a largo plazo, con el objetivo de alcanzar una rentabilidad igual o superior a la de los mercados europeos, con un riesgo de caída menor (buen comportamiento en drawdowns).

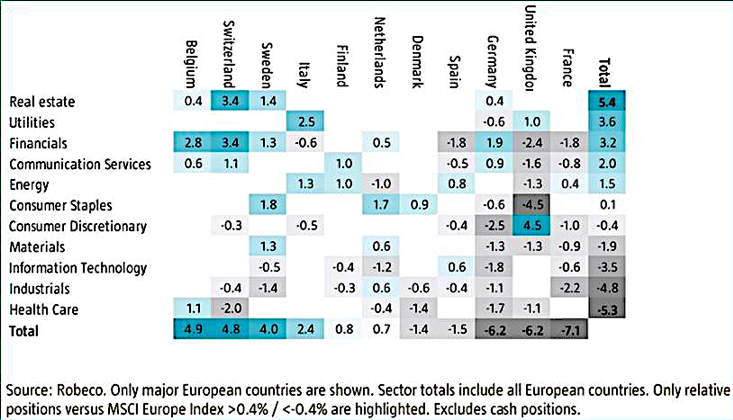

El posicionamiento sectorial al cierre de febrero:

- Sobreponderado en eléctricas, que se caracterizan por bajo riesgo (betas en media de 0.6), valoraciones atractivas y buena rentabilidad por dividendo (media del 5%)

- Sobreponderado en real estate, por su perfil de menor riesgo (betas menores de 0.5) y valoraciones atractivas (en media del 4%), con compañías en carteras como Swiss Prime, PSP Swiss y Castellum AB (Suecia) o la alemana TAG Immobilien.

- Sobreponderado en financieras, donde preferimos los bancos más defensivos de Suecia y Suiza por sus valoraciones, así como las aseguradoras de P&C y reaseguros que se caracterizan por menor riesgo y múltiplos atractivos (sin embargo, el segmento de vida es de perfil de riesgo más alto…)

- Infraponderado en sanitario porque, aunque es atractivo por bajo riesgo, no lo es por valoración ni por momentum… así que no tenemos nombres que pesan bastante en el índice como AstraZeneca y Novo Nordisk, con débil puntuación en momentum y valoraciones en media.

- Infraponderado en industriales, por su perfil de riesgo además de baja rentabilidad por dividendo (2.7%) y momentum muy en línea con el del mercado. No tenemos las grandes industriales en Francia como Airbus y Schneider Electric ni en Alemania, Siemens y Deutsche Post.

- Infraponderado en tecnología, por su perfil de mayor riesgo, con mayor volatilidad que el mercado, y una baja rentabilidad por dividendo (1.5%) y momentum muy en línea con el del mercado. No tenemos las grandes tecnológicas como SAP, ASML y Nokia.

En cuanto a la exposición por país, casi el 50% de la cartera se encuentra en 3 países: Reino Unido, Suiza y Francia, pero en los que tiene mayor sobre ponderación respecto a su índice de referencia son Bélgica, Noruega, Suiza y los infra ponderados son Reino Unido, Francia y Alemania.

Principales Posiciones en cartera

Fuente: Robeco.com al 30 enero 2018

Es un fondo muy diversificado y suele tener unas 150 posiciones y ciertas inclinaciones estructurales hacia los sectores más defensivos y menos volátiles. Puede invertir un máximo del 30% fuera del índice MSCI Europe. Además, la cartera tiene un fuerte sesgo hacia capitalización media en comparación con la categoría Morningstar de gran capitalización de Europa. A fines de diciembre de 2018, se situó en 15.000 millones de euros, en comparación con los 30.000 millones de euros del promedio de la categoría de capital mixto de Europa de gran capitalización.

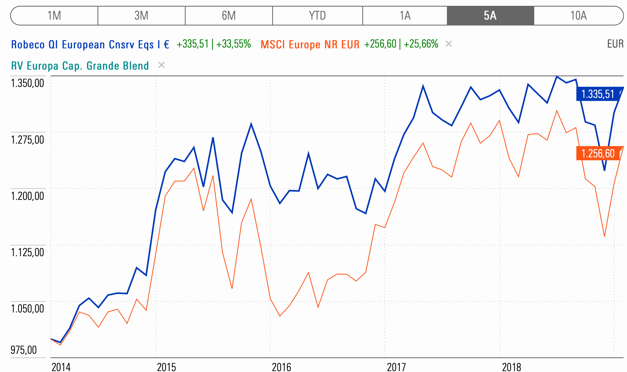

Desde el inicio de este fondo en septiembre de 2007 hasta febrero de 2019, el fondo ha arrojado un promedio anual de 4.73%. Durante el mismo período, el MSCI Europe promedió el 2,25% por año, mientras que el promedio de la categoría de capital mixto de alta capitalización de Europa fue del 1,40%s (según datos de Morningstar). Ha tenido pocos trimestres en negativo, aunque en 2008, 2011 y 2018 no se salvó. Tiene una volatilidad del 11,10%, rentabilidad media anualizada a tres años del 14,37% y ratio de Sharpe del 1,21.

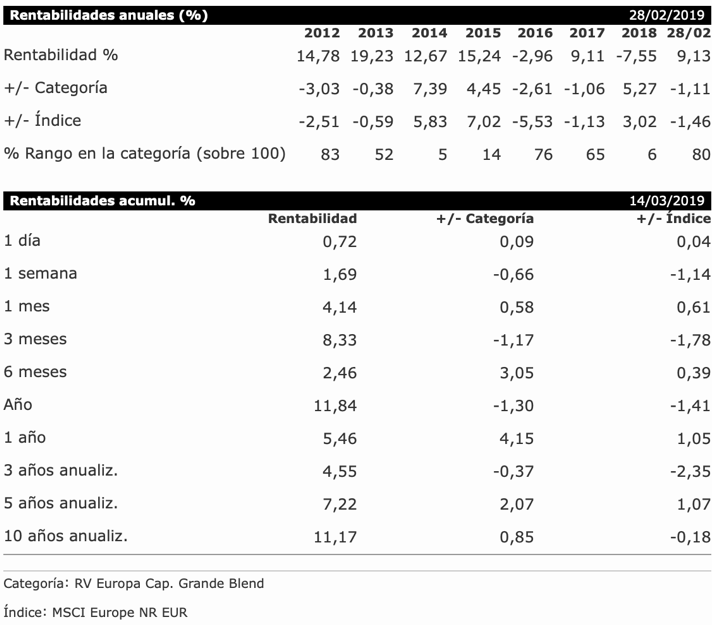

Rentabilidad histórica

Fuente: Morningstar.es

El fondo se ha quedado rezagado en 150 p.b. al índice en el mes de enero ante una subida del mercado 4.15%. En lo que va de año, la estrategia ha perdido lo que le llevaba al índice, y se queda rezagada en 147 p.b., aunque en términos absolutos sigue con una subida del +9.13% (Datos Bloomberg, clase I EURO, neto de comisiones a cierre de febrero).

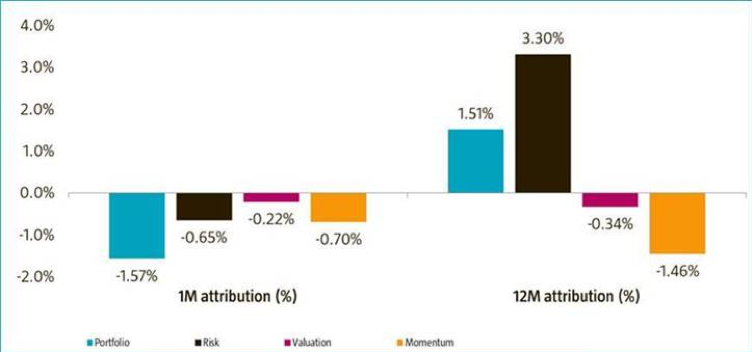

A nivel de factores, todos contribuyeron negativamente en el mes de febrero, principalmente el de momentum y el de bajo riesgo.

Fuente: Robeco 28-feb-2019

Aunque Robeco reorganizó su equipo cuantitativo en 2017 en tres unidades, el equipo que gestiona este fondo se mantuvo sin cambios. Es un equipo grande, compuesto de 5 profesionales, liderado por Pim van Vliet. Todos los gestores invierten en el fondo, alineando así sus intereses con los de los inversores

Los gestores de fondo están respaldados por un equipo de 10 analistas cuantitativos liderados por David Blitz, quien ha estado en la firma durante 24 años. Este grupo de investigación es fundamental para el éxito del fondo, ya que trabaja en el perfeccionamiento constante de los modelos utilizados en los fondos..

Valoramos positivamente:

- la estabilidad en el equipo gestor y el apoyo cuantitativo

- el proceso de inversión que va más allá de un mero modelo cuantitativo y busca atractivas valoraciones, baja volatilidad y considera escenarios de estrés de balance

- un proceso muy disciplinado y repetible

- a pesar de que en momentos de debilidad fuerte de mercado el fondo ha sufrido (como 2008, 2011 y el último trimestre del 2018), es un fondo con sesgo conservador

- su coste es atractivo

- compara bien contra sus competidores en el largo plazo

Fuente: Citywire

Es fondo adecuado para un inversor de renta variable más conservador, pero también como complemento a estrategias de betas más altas, alcanzando un mayor equilibrio y una menor sensibilidad a movimientos del mercado.