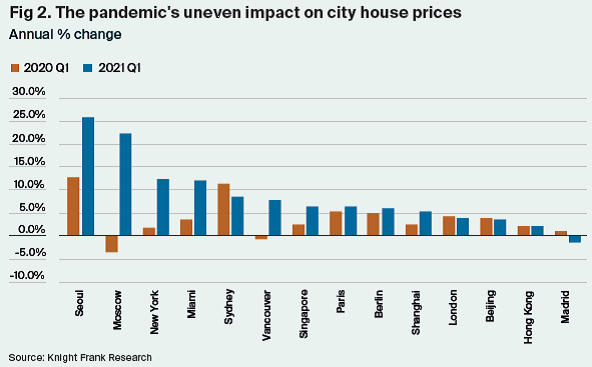

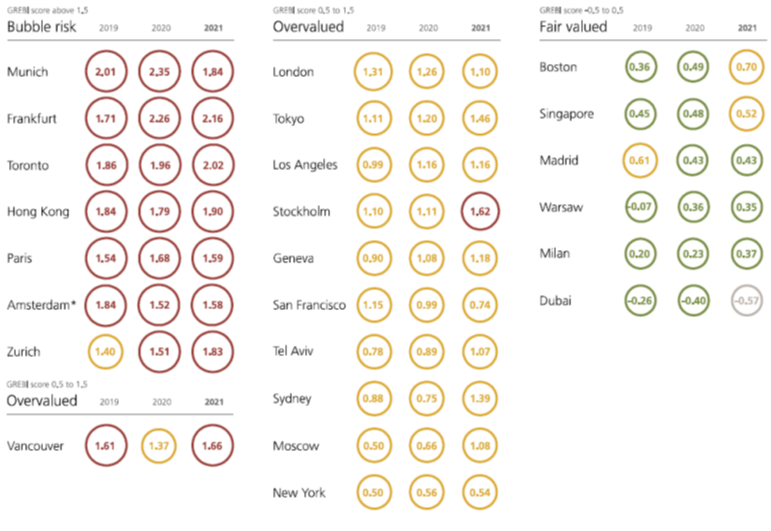

En los primeros doce meses desde el inicio de la Gran Pandemia -periodo que abarca desde el final del primer trimestre de 2020 hasta la conclusión de la misma fase invernal de este ejercicio, que coincide, además, con el comienzo de los procesos de vacunación en las potencias industrializadas-, nada menos que 43 grandes capitales registraron alzas de precios de dobles dígitos. Dentro de un clima generalizado de subidas; en 128 de 150 ciudades del planeta, según datos de la consultora inmobiliaria Knight Frank. Con siete grandes urbes -Múnich, Fráncfort, Toronto, Hong-Kong, París, Ámsterdam y Zúrich- con el cartel de burbujas para el ‘Global Real Estate Bubble Index 2021’ del banco de inversión suizo UBS.

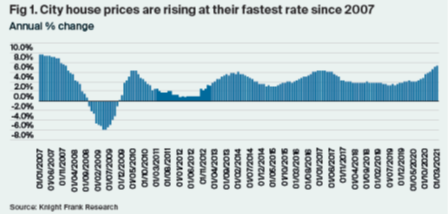

¿Está experimentando el planeta una burbuja inmobiliaria post-Covid? A juzgar por los últimos datos que emanan del sector, no es un planteamiento descabellado. Ni mucho menos. Aunque, en caso de aceptarse como premisa, el elenco de variantes y matices es también considerable. El emporio inmobiliario Knight Frank, en un reciente diagnóstico mundial de este segmento de actividad, arroja luz a este dilema. En opinión de sus analistas, los precios de la vivienda urbana evolucionan a su mayor ritmo de crecimiento de precios desde 2007, con un encarecimiento en 128 de las 150 ciudades que analiza -según datos comparativos interanuales entre el primer trimestre de 2020 y el mismo periodo de este año- y 43 de ellas, en dobles dígitos. Con Esmirna, la ciudad turca del Egeo y segundo gran puerto marítimo del país, después de Estambul, con el mayor repunte: un 34%. Dentro de una tónica de incremento del 7,4%. Pero con no excepciones notorias, ya que 22 de ellas han compulsado caídas de precios; entre otras, Madrid con un receso del 1,5%, o Sevilla, del 3%. Si bien el mercado inmobiliario español ha dado signos de una subida significativa de hipotecas y de compraventas en el último tramo del año. En cambio, economías como la estadounidense marcan el ritmo de bonanza, con precios un 14% más caros al término del primer trimestre de 2021 en las 15 ciudades analizadas.

El escenario en EEUU, de hecho, ha generado ya varias señales de alarma. Entre otras, las de JP Morgan, desde cuyas salas de máquinas se resalta que, “después del primer trimestre del año, la tasa de encarecimiento de los inmuebles ha surgido hasta cotas desconocidas en casi cuatro décadas”. Un fenómeno que, a finales de septiembre, ha ocasionado un gran malestar social del que se extrae una conclusión contundente: en el primer mercado del mundo las dificultades de obtener ofertas de viviendas a precios asequibles crecen sin remedio. Tras las compras masivas de los primeros meses de la epidemia por parte de propietarios con altos ingresos, aseveran en JP Morgan, el descontento civil es el más intenso desde 1982. Por si fuera poco, sus analistas se jactan de que esta descompensación y desorden del mercado -de desequilibrio entre la oferta y la demanda- se ha agudizado también en otras latitudes como Australia, Nueva Zelanda, Brasil, Alemania, Corea del Sur o Turquía. Todos con notorias señales inflacionistas.

Desajustes entre oferta y demanda

Lionel Laurent, analista inmobiliario en Bloomberg, lleva este relevante y excepcional episodio en una fase tan temprana de un ciclo de negocios a un debate intergeneracional. “Mala suerte para los millennials y su permanente lucha de reducir las décadas de desembolsos masivos de rentas para pagar sus residencias”. Porque “ven cómo los precios suben, como lo han hecho a lo largo de la pasada década, mientras se avecina el final de los tipos de interés próximos a cero”. Es lo que denomina Fear of Missing Out (FOMO), el temor a una pérdida de oportunidades que, además, podría agravarse y acelerarse si se dispara la inflación y se generan mayor desigualdad. Un cóctel que, según el radar de riesgos de Bloomberg Economic -su panel de expertos- sitúa a Nueva Zelanda como el mercado más convulso del año.

En parecidos términos lo explicaba recientemente a Business Insider el analista de HousingWire en el mercado estadounidense, Logan Mohtashami, para quien el asunto esencial es que “no hay suficientes casas” en un momento en el que los tipos de interés y, por ende, las hipotecas, están en niveles históricamente bajos. Esta subida derivada de un déficit de promociones y de falta de dinamismo en el mercado de segunda mano, está alterando a los compradores en EEUU, donde “construir parece ser la única solución mágica” -asegura- cuando lo que “se necesita es un profundo ajuste estructural”; del lado de la oferta, pero también de la demanda en el que se ponga en revisión hasta los altos costes de intermediación en las compraventas.

Asunto que ha sido también motivo de análisis en The Economist. El seminario británico avisaba hace unas fechas que los desembolsos por la adquisición de inmuebles resultan “demasiado elevados” en el mercado estadounidense. Al menos, en la mayor parte de las grandes ciudades de las economías de rentas altas. Donde el patrimonio inmobiliario supera los 34 billones de dólares, una suma casi similar a la del PIB conjunto de EEUU y China. En una economía en la que, sólo en 2020, durante la epidemia, se cerraron acuerdos por 1,5 billones, el montante del PIB de España. Buena parte de este dinamismo se produce, además, de forma sorprendente, pese al alambicado y “extraordinariamente caro” proceso de compraventa. Dado que las comisiones de los distintos agentes inmobiliarios alcanzan entre el 5% y el 6% del valor de la propiedad. El triple que la media del resto de potencias industrializadas.

También en otras latitudes. Porque en ciertas capitales, como Fráncfort, Toronto o Hong-Kong, ya se han habituado a una situación de elevado riesgo de burbuja. Incluso desde antes de la Gran Pandemia. En éstas y otras urbes como Múnich, París, Ámsterdam o Zúrich “se han amplificado los peligros de estallido por la expansión de sus precios y la creciente amplitud de su radio de acción territorial”, avisan en UBS Global Estate. Dentro de una coyuntura general de crecimiento de precios en el mundo, explican sus expertos en su Real Estate Bubble Index 2021. Diagnóstico en el que recomienda a sus inversores “considerar alternativas”, ante la creciente amenaza de precios, que están mostrando una gran elasticidad para alejarse de valores asequibles. No sólo por la irrupción del trabajo en remoto, y pese a los bajos costes financieros y las expectativas de ganancias de los propietarios, que siguen al alza, explica en un editorial el equipo de UBS.

Sin embargo, en medio de esta vorágine, tampoco existen precisamente paraísos inversores, ya que ciudades como Londres, Hong-Kong o Nueva York, señalan datos de Zoopla sobre ventas en oficinas inmobiliarias, revelan distritos donde, lejos de presenciar booms, han sufrido rebajas de precios. En el caso de la capital británica, por el impacto del Brexit, que ha sido visible en varios de sus distritos centrales; hasta situarse en cotas de 2017-2018, dependiendo de los enclaves. Eso sí, después de décadas de ganancias, todavía conservan márgenes de beneficios notables. Aunque con tendencias menos especulativas que en las grandes capitales estadounidenses y en Australia; sobre todo, en inmuebles de alto standing. Mientras en otras, como París, se está a la expectativa de las ofertas adicionales de oficinas por la proliferación del teletrabajo y que podría ejercer de amortiguador de las subidas de los inmuebles en el futuro. Y en urbes como Berlín y otras alemanas y centroeuropeas, a la espera de sus regulaciones para controlar los precios de compraventas y alquileres o de la definición de sus espacios verdes y proyectos de Smart Cities. Como la reciente iniciativa de las autoridades municipales de Ámsterdam, que planean excluir parcialmente a los inversores del mercado mobiliario al obligar a los nuevos propietarios a residir en las viviendas de menos de 512.000 euros durante, al menos, cuatro años, lo que dejará a seis de cada diez casas en la capital neerlandesa bajo esta protección de compra.

Riesgos al alza en caso de subidas de tipos

El consenso del mercado, pues, recomienda estar ojo avizor. Y captar las particularidades de uno u otro sector inmobiliario. Así como el posible cambio de ciclo monetario. Así lo aconseja Gilles Moëc, economista jefe de AXA Investment Managers, para quien “la preocupación del BCE por la rápida subida de precios de las viviendas”, manifestada por miembros de su comité ejecutivo como Isabel Schnabel o por su vicepresidente, Luis de Guindos, es una primera señal de alerta. Aunque considera que, antes de tocar el precio del dinero, que no cree sea inmediato, “el BCE debería empezar por dar tiempo a las medidas de prudencia macroeconómica y ajustes en las cuentas nacionales de sus socios, antes de utilizar las herramientas contundentes de los tipos de interés para tratar de frenar los precios de la vivienda”.

Para Moëc, “la cuestión crucial es determinar en qué medida el calentamiento de los mercados inmobiliarios en Europa resulta ser un asunto relevante de política monetaria”. Porque, “si nos atenemos al modelo de AXA sobre, por ejemplo, el precio de la vivienda en Francia durante los últimos quince años, los augurios no pueden ser más tranquilizadores”; dado que la mayor contribución durante todo este periodo al valor de los inmuebles ha procedido, con diferencia, del aumento de renta disponible; muy lejos de la contribución de los tipos de interés, que se ha mantenido constante desde 2017, “lo que refleja la variación limitada en las tasas hipotecarias desde entonces”, matiza.

Como el FMI, que alertó en su cumbre otoñal de octubre, sobre un desplome de los valores en los sectores inmobiliarios de producirse un alejamiento “súbito y precipitado”, entre los bancos centrales de las potencias industrializadas, de los actuales precios del dinero próximos a cero, el analista de AXA apuesta por políticas monetarias de wait and see, que inculquen “flexibilización cuantitativa” y se alejen de subidas rápidas de tipos de interés. Porque sería reaccionar a los precios más altos de la vivienda con “un instrumental de batalla”, que limitaría, de inmediato, el acceso créditos hipotecarios y se excluiría, con ello, la seguridad que rezuma el mercado. “Hay una serie de medidas más quirúrgicas, de precisión, a disposición de los organismos reguladores que una operación a corazón abierto”, explica.

John Murray, global head of Private Commercial Real Estate de PIMCO y Francois Trausch, CEO y CIO de Allianz Real Estate, comparten análisis y lo extrapolan a los terrenos e inmuebles de uso comercial o industrial. Con la pandemia -explican- “se ha acelerado la tendencia secular del trabajo desde casa, creando ganadores y perdedores en los activos inmobiliarios de oficinas y se ha reconfigurado el mercado”, creando una “enorme dispersión” de rendimiento entre sectores, con ganadores y perdedores específicos. En nuestra opinión -dicen- “el industrial ha sido el gran ganador; el minorista, un perdedor a largo plazo, mientras las oficinas “tienen tanto ganadores como perdedores”. A su juicio, las oficinas de primera calidad “con planos y estancias abiertos” para maximizar el espacio en ciudades de mayor densidad serán más resistentes a la tendencia de trabajar desde casa que las de calidad y ubicación secundarias, sobre las que “esperamos que sufran presiones”. En EEUU -en cambio- hay otras tendencias que pueden afectar a los valores, como la migración de empresas desde ciudades con mayor a menor presión fiscal, y empresarios que se nieguen a ofertar teletrabajos; incluso en Silicon Valley, donde la I+D+i debe realizarse in situ en no pocas compañías.

Desde PIMCO, que asumió la gestión de Allianz Real Estate el pasado año, aportan datos de gran elocuencia. Los volúmenes de transacciones mundiales en el sector de oficinas cayeron un 26% y un 27% en EEUU y Europa, respectivamente, y un 12% en Asia.

Algo “nada sorprendente, si se tiene en cuenta el largo año de pandemia”. Sin embargo -resaltan- los inmuebles multifamiliares se comportaron increíblemente bien a ambas orillas del Atlántico. Así, en Europa, el importe en dólares de las transacciones multifamiliares se disparó un 66% en el primer trimestre de 2021 con respecto al año anterior, con dos de operaciones de gran calado entre enero y marzo en propiedades residenciales. En Asia, el sector industrial, principalmente el logístico, fue el que mejor manifestó, con volúmenes que aumentaron un 5% respecto al año pasado y en un 22% respecto a 2019. Incluso en EEUU, multifamiliar fue el sector que registró una mejor aportación, pese a que el negocio se redujo en un 12%; muy por debajo de las caídas libres del comercio minorista -del 42%- de las oficinas (un 36%) y del sector industrial/logístico, que descendió hasta el 41%.

De igual modo, aclaran Murray y Trausch, “la disrupción de la pandemia ha acelerado las fuerzas del urbanismo”. Los jóvenes -enfatizan- quieren vivir en las ciudades, cerca de los puestos de trabajo, la educación y la asistencia sanitaria. Al igual que la rápida adopción de la tecnología y la digitalización, incluyendo el comercio electrónico y las teleconferencias, “ha posibilitado que los inversores del espacio core y core-plus busquen calidad y rendimientos estables, mientras buscan beneficiarse de las deslocalizaciones relacionadas con la pandemia”.