De acuerdo con este estudio, en el segundo trimestre del año, “las carteras conservadoras siguieron registrando rentabilidades positivas, mientras que las rentabilidades de las carteras moderadas y agresivas fueron ligeramente negativas. Hubo flujos de salidas en todos los perfiles de riesgo”.

La gestora ha analizado la evolución de 152 carteras modelo que están gestionadas por las 21 principales firmas de gestión patrimonial de España.

Parte del mal comportamiento de las carteras con más apetito de riesgo se debió a las caídas de las bolsas tras el resultado del referéndum del brexit. En concreto, las carteras agresivas tenían una exposición a renta variable española era del 3% al cierre del segundo trimestre, en comparación con el 4,6% del año anterior. “La reducción en renta variable española se ha debido en parte a su reciente debilidad y elevada volatilidad”, explican.

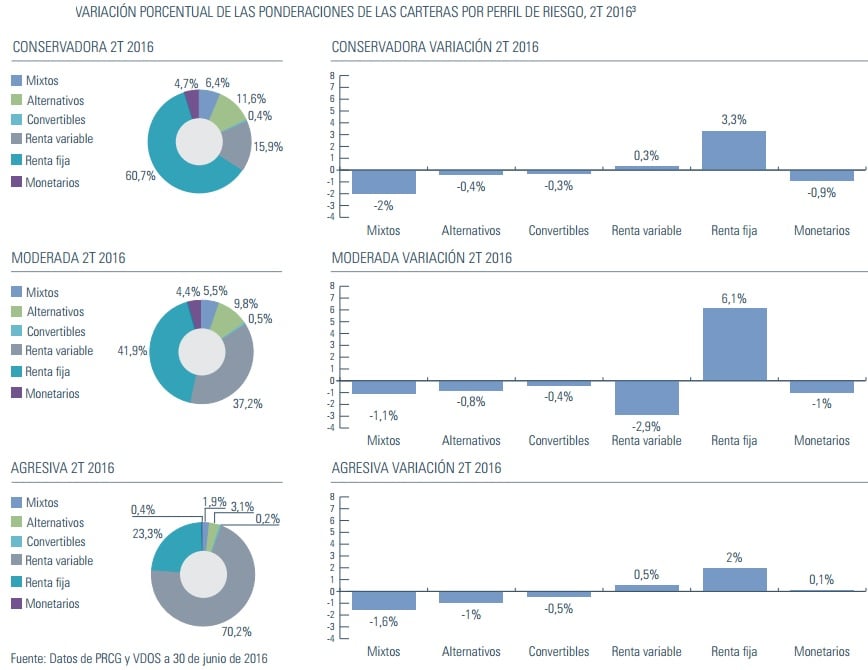

La reducción en renta fija ha coincidido con un cambio de asignación en todos los perfiles. Se observa un aumento de la renta fija y la reducción en fondos mixtos, de gestión alternativa y de convertibles.

Natixis apunta que “la relación entre el rendimiento mixto y los flujos de salidas fue evidente durante el segundo trimestre. Parte de estos flujos de salidas podrían estar dirigiéndose hacia fondos garantizados con rentabilidad objetivo y fondos de renta fija internacional, que recibieron la mayor parte de las entradas en fondos de inversión durante 2016”.

Preocupaciones de los inversores

La diversificación se ha convertido en una de las principales preocupaciones de los inversores que quieren alcanzar los objetivos de rentabilidad. El brexit ha hecho que el riesgo divisa se sitúe en esta lista de preocupaciones.

En la firma que ha elaborado este estudio explican que “encontrar estrategias que puedan ofrecer cierta diversificación es cada vez más complejo. No sólo ha aumentado la volatilidad de la renta variable, sino también las correlaciones entre carteras y algunas estrategias que debían ayudar a diversificar las mismas, como los fondos multiactivo y la renta variable long/short”.

Uno de las opciones que están adoptando los inversores españoles para conseguir diversificar es la deuda emergente. “Además, los inversores españoles parecen estar preocupados por cómo alcanzar sus objetivos de rentabilidad en un contexto de rendimientos muy bajos para la deuda soberana europea. Tradicionalmente, los bonos periféricos compensaban los bajos rendimientos de la deuda pública de las principales economías europeas”, aseguran en Natixis. Los inversores españoles están optando por soluciones más globales.

Asignación de activos

El estudio muestra que en el segundo trimestre “los inversores implementaron una estrategia Barbell, aumentando al mismo tiempo las asignaciones a renta fija de riesgo más alto y de riesgo más bajo”. Además, se incrementó el dinero asignado a high yield, mercados emergentes (en moneda local para las carteras conservadoras y en moneda fuerte para las carteras moderadas y agresivas), bonos corporativos europeos de alta calidad crediticia, renta fija de EE.UU. y renta fija euro con vencimiento inferior a 12 meses.

En concreto, la exposición a renta fija ha aumentado a través de fondos en euro, high yield en euros, deuda emergente en moneda local y deuda estadounidense. En renta fija euro, que supone el 62% de la exposición a este tipo de activo, hubo un aumento en fondos con vencimiento inferior a 12 meses y fondos de bonos corporativos. También se han reducido las asignaciones a deuda pública y agregados.

“Algo parecido sucede en renta variable: da la sensación de que son la baja rentabilidad y la alta volatilidad de la renta variable española y europea las que están llevando a los inversores a diversificar con renta variable de EE.UU”, añaden.

La exposición a renta variable aumentó ligeramente, aunque variaron los activos. Así, se han reducido las posiciones en Europa y Japón y se han incrementado en Estados Unidos. Se redujeron las posiciones en Europa y Japón y se aumentaron en fondos estadounidenses.

Explican en la entidad que “también es interesante que la reducción en activos alternativos se deba a las estrategias de deuda long/short, mientras que las exposiciones a renta variable long/ short y market neutral se mantuvieron sin cambios. La rentabilidad desigual de la deuda long/short puede haber afectado a los flujos de salidas”.

QUIZÁ LE INTERESE LEER:

“Así es la estrategia de BofA Merrill Lynch para Europa”