Con la vista puesta en los mercados emergentes, donde confluyen gran parte de los flujos de inversión y de las carteras de inversión de las potencias industrializadas. Oxford Economics, firma de análisis globales, dictamina los enclaves mejor posicionados para abordar el despegue de la actividad.

Gabriel Sterne, estratega jefe de Global Emerging Markets (EM) de Oxford Economics, desglosa el ranking que su centro de investigación acaba de elaborar sobre el estado reputacional de 28 mercados emergentes y 36 economías en la frontera de alcanzar este estatus, pero que todavía navegan dentro de las procelosas aguas de las naciones en desarrollo. Un asunto nada baladí, si se tiene en cuenta -dice Sterne- que “ahora más que nunca, es preciso ajustar la mira telescópica y afinar en las estrategias de inversión” para abordar el escenario post-Covid. Y la credibilidad de las cuentas públicas de estos enclaves en los últimos diez años -así como las perspectivas de consolidación de sus déficits fiscales futuros- resulta determinante.

Porque este indicador -dice Sterne- no solo establece el grado de solvencia presupuestaria, sino la estabilidad financiera de estos enclaves, ávidos de flujos de capitales foráneos que impulsen su dinamismo y la creación de empleo. Pero, además, y por encima de cualquier otro componente analítico, porque revelan una clara relación directa con el nivel de fortalecimiento institucional de cada país. “Las naciones con buena nota en reputación fiscal -aseguran instituciones como el FMI, el Banco Mundial o el think-tank Transparencia Internacional- suelen ostentar mejores climas para hacer negocios y menores ratios de corrupción y riesgos geopolíticos”. Eso sí, en caso de que adquieran ratios de claridad y transparencia, que también guardan un vínculo ineludible con la calidad democrática.

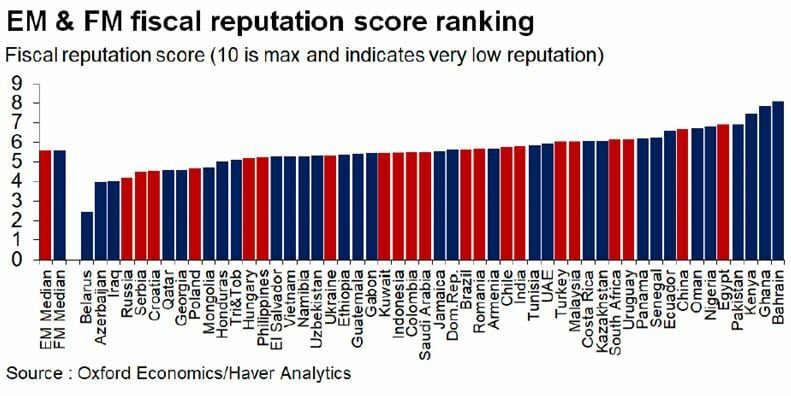

Oxford Economic se jacta de haber creado el primer barómetro sobre reputación fiscal en estos mercados. Esencial para determinar el horizonte inversor. Algunos de ellos, además, han puesto en marcha planes de estímulo plurianuales, que tendrán una gestión más adecuada y factible en el camino hacia sus equilibrios presupuestarios. También sobre sus pagos de deuda y las primas de riesgo soberanas. En los prolegómenos del despegue, países como Rusia, Serbia, Croacia o Polonia marcan los mejores registros. Los más próximos a cero, en una escala hasta diez.

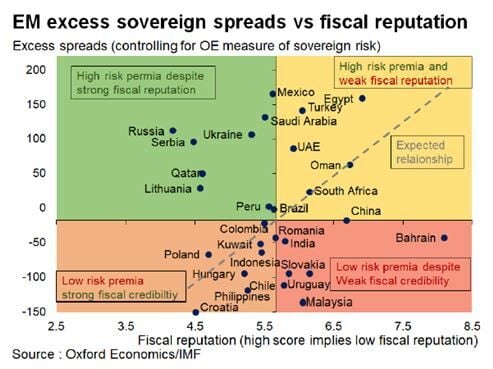

Por el contrario, Egipto, Uruguay, Sudáfrica y Turquía ostentan las peores calificaciones. Entre los que la consultora denomina como Frontier Markets (FM), Bielorrusia, Azerbaiyán e Irak obtienen las mejores ratios reputacionales, frente a Baréin, Ghana o Kenia, los menos disciplinados. Sterne advierte, sin embargo, que del resultado de su diagnóstico sobre las cuentas públicas de estas naciones no se establece una nítida correlación entre la teoría esbozada, con matices, por los organismos multilaterales. Y menciona, en este aspecto a Rusia, Serbia o México, con spreads de sus bonos por encima de la nota cosechada en el ámbito fiscal, mientras naciones como Baréin, Malasia o Uruguay, con calificaciones ínfimas, no presentan especiales inestabilidades institucionales o políticas.

Dentro de los mercados frontera, el estudio de Oxford Economics cita a Bielorrusia, Tayikistán o Angola entre los primeros, frente a otras nacionales con mejores cotas de calidad gubernamental como Kenia, Jordania o Senegal.

En cualquier caso -explica el servicio de análisis de Oxford Economics- el rigor presupuestario en el que están insertos los mercados emergentes al inicio del ciclo de negocios post-Covid y, sobre todo, los efectos sobre el déficit de los planes de estímulo a corto y medio plazo, determinarán, por ejemplo, el grado de captación de inversiones ESG en sus plazas bursátiles.

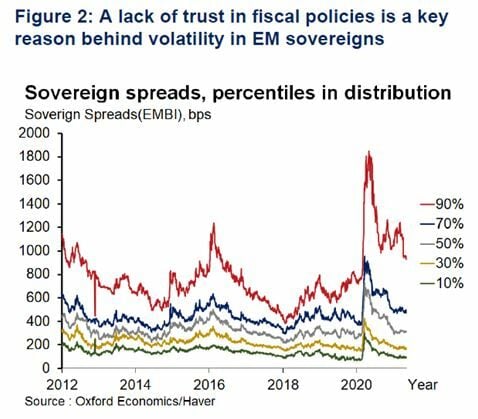

Sterne y su equipo insisten en ver la botella medio llena. “La buena noticia para los inversores en EM es que han mejorado su posición presupuestaria en la última década y se han adherido a la disciplina fiscal”. Con correcciones “de entre el 2,9% y el 2,3% de sus desfases en las cuentas estatales”. Aunque los próximos dos ejercicios certificarán aumentos de sus déficits por efecto de las medidas de ayuda a hogares y empresas por la Gran Pandemia y los gastos de contención de la crisis sanitaria. Sin especiales repercusiones de futuro en sus primas de riesgo, con carácter general. Y salvo imprevistos geopolíticos o conflictos económico-financieros. Conclusión que se extrae de otro análisis paralelo, sobre deuda y bonos soberanos, que incluye 40 parámetros de índole financiera y ajena a su ranking de reputación fiscal. Con el que tampoco establece lazos directos.

Aunque advierten que, en cambio, está en la longitud de onda de los inversores, a la hora de convenir estrategias de capital que tendrán inexorablemente en cuenta tanto la salud presupuestaria como las expectativas de spreads de sus bonos soberanos. En especial, si buscan, como se ha instaurado en el ejercicio del coronavirus -2020- en los mercados, los criterios ESG. Ambos componentes estarán en la hoja de ruta de las gestoras de fondos y de los patrimonios que dirigen sus instrumentos inversores hacia los mercados emergentes.

La radiografía de la firma con sede en Oxford viene a arrojar cierta luz en un momento dramático -según admite el Banco Internacional de Pagos (BIS)- para la recepción de flujos de capital desde el exterior en estas latitudes. El Covid-19 ha generado un proceso de reversión impredecible por su celeridad y magnitud, impulsado por vientos extremos que han acentuado potenciales riesgos de inestabilidad financiera, dice un reciente informe de la institución reguladora del entramado bancario internacional y que alberga al G-10, el foro de los grandes bancos centrales. Pero que, en el transcurso de la epidemia, se ha corregido con igual rapidez. En el largo año de pandemia, el retroceso de la inversión extranjera directa a mercados emergentes fue del 12%, porcentaje alejado del 30% que dejaron de atraer durante el primer ejercicio tras el credit crunch de 2008.

De hecho, el BIS admite que han tenido un comportamiento bastante similar al de las potencias industrializadas. Después del largo decenio intermedio entre ambas recesiones, en los que se ha asentado la inversión a través de fondos y gestoras de activos e instrumentos financieros como hedge funds. Con denominaciones en dólares, que sigue siendo, en este aspecto, la divisa más dominante para adquirir préstamos en los mercados internacionales. “Las carteras de capital se han reactivado especialmente en China, los tigres asiáticos -del sudeste continental- y los socios del Este de la UE”. En mayor dimensión que en otras latitudes. En los que la reanimación de las inversiones foráneas se inició, aunque a ritmo moderado, ya en abril de 2020.

El BIS, sin embargo, concluye su disección con un claro aviso a navegantes. “Incluso los mercados emergentes con buenos fundamentos económicos y trayectorias hacia la disciplina fiscal estarán en la obligación de acometer nuevas políticas gubernamentales para retornar a la prudencia y la estabilidad de sus mecanismos financieros y presupuestarios, de intervenir ocasionalmente en los tipos de cambio de sus monedas y de proveer instrumentos de provisión de liquidez para ayudar a mitigar los riesgos sobre los flujos de capital”.

El FMI completa la ecuación. La incertidumbre inversora, en cualquier caso, persistirá durante el inicio del ciclo de negocios post-Covid. Por las dudas sobre la salida de estos países de la crisis sanitaria y sus campañas de vacunación, pero también por las respuestas políticas que preparan sus gobiernos y su rango de estimulación, así como por la volatilidad que se ha instalado en los precios de las materias primas, sus niveles de deuda o las líneas de financiación abiertas por los organismos multilaterales.

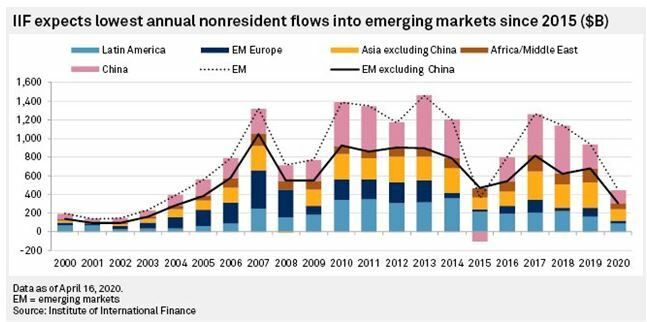

Todo ello dominará la tolerancia o resistencia de los inversores hacia los mercados emergentes. La complejidad coyuntural de este espectro de economías también ha sido reflejada por el Instituto de Finanzas Internacional (IIF), considerada la patronal mundial de la banca. Y que certifica que las fugas de capital en el primer trimestre de 2020, el epicentro de la epidemia, se saldó con 72.000 millones de dólares en activos y otros 25.000 millones de deuda soberana.

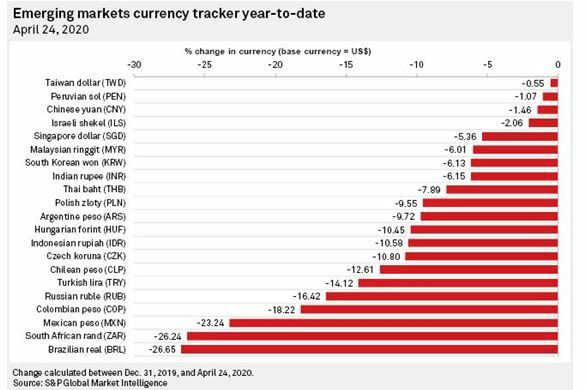

Así como por una alta oscilación en el valor de sus monedas, impulsadas en un tobogán en el que se conjugaron factores como la devaluación del dólar y las montañas rusas -con prolongados descensos iniciales- a las que se subieron la práctica totalidad de las materias primas; quizás las rúbricas más vigorosas de sus PIB.

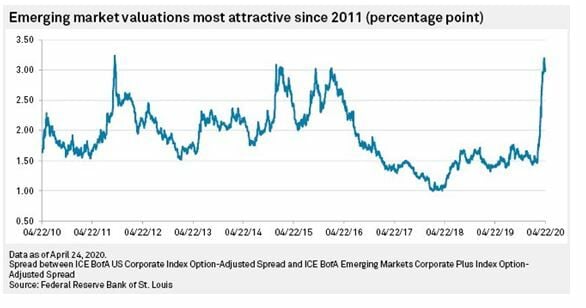

Las valoraciones del mercado sobre estas latitudes “son inicialmente muy atractivas”, explica, por ejemplo, Sergey Dergachev, gestor de deuda emergente en Union Investment que, con la misma contundencia matiza que, “en los próximos dos meses, hasta el ecuador del año, reinará sobre ellos una excesiva volatilidad”. El IFF pronostica también el rebote de la inversión foránea en la segunda mitad de 2021. Pese a que el pasado ejercicio, el conjunto del área emergente, apenas alcanzaron los 444.000 millones de dólares -el menor ingreso desde 2004, con 304.000 millones- y menos de la mitad de los 937.000 millones de 2019.

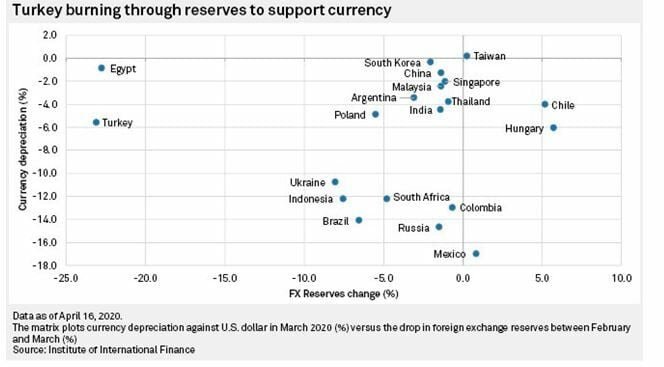

La Gran Pandemia ya se ha cobrado los primeros clientes de las líneas de ayuda del FMI: Ecuador, Líbano y Argentina. Todos, en suspensión de pagos. Pero las inyecciones prestamistas del Fondo Monetario -tal y como anticipa Marcelo Assalin, responsable de deuda emergente en William Blair-, podría tener nuevos pretendientes. A su juicio, Sudáfrica y Turquía podrían llamar a las puertas del FMI. “Son candidatos”.

Aunque ambos países manifiestan una enorme resistencia a solicitar las líneas crediticias multilaterales, su débil posición externa y la intensa variabilidad y sensibilidad de sus respectivas divisas a su relación cambiaria con el billete verde americano -en el que están denominadas las deudas de sus principales empresas- podrían propiciar un súbito y fulgurante deterioro de sus finanzas públicas. Assalin es especialmente propenso a anticipar la posible quiebra turca, mientras Dergachev se inclina por Sudáfrica. En ambos casos, sus bancos centrales han empleado una gran parte de sus reservas de divisas para sostener el valor de sus monedas.

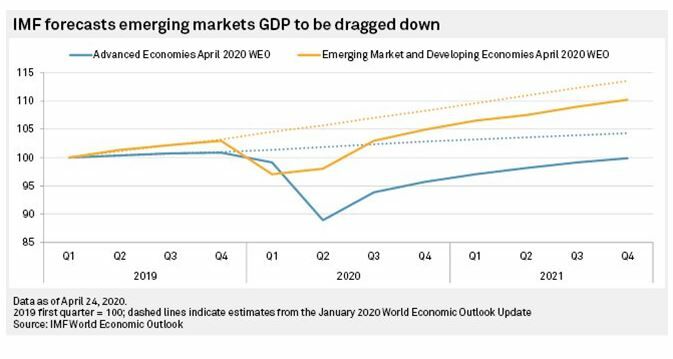

A pesar de ello, las predicciones del FMI otorgan a los mercados emergentes una amortiguación más efectiva de la recesión y un despegue más intenso de su actividad. Respecto a las potencias industrializadas. A los primeros les augura un alza del 6,6% de su PIB conjunto en 2021, después de registrar unos números rojos, en 2020, del 1%. Frente a la contracción del 6,1% en el PIB de las naciones de rentas altas y una reactivación más modesta, del 4,5%, este año.