Así que no sorprende que las valoraciones por encima de la media, especialmente en Estados Unidos, y los recientes titulares sobre acciones “sobrevaloradas” y “caras” hayan hecho que surja la pregunta de si hoy los inversores están siendo desplumados. En nuestra opinión, este temor tiene sus raíces en una aproximación a la inversión desde el lado del value (valor), esa que dice que las “acciones baratas” son inherentemente mejores a las más caras, las acciones “crecimiento”. Pero eso pasa por alto el hecho de que ningún estilo de inversión prevalece para siempre ambos tienen periodos de buenos resultados. Las mayores valoraciones de hoy son, en gran parte, una consecuencia del buen comportamiento de las acciones crecimiento, y no nos sorprendería si continuaran haciéndolo bien mientras que continúe el actual mercado alcista.

Distinguir entre acciones valor y acciones crecimiento puede ser complicado, y no hay normas escritas que faciliten la tarea. Dicho esto, las acciones valor suelen tener una valoración más baja y suelen pagar dividendos y, además, sus beneficios y ventas suelen estar muy influidos por el crecimiento económico. La gente que usa un estilo de inversión value suele identificar compañías que los inversores están castigando de forma errónea, algo que puede reflejarse en unos bajos ratios PER (precio-beneficios). Los inversores podrían creer que los mercados están sobrevalorando en exceso algunos problemas específicos de esas empresas. Al igual podrían estar minimizando las estimaciones sobre esa empresa debido, por ejemplo, al crecimiento económico. Las acciones crecimiento, por el contrario, suelen tener mayores valoraciones, son menos propensas a pagar dividendos, confían en la innovación y crecen mucho más que la economía. Los inversores en este tipo de empresas suelen preocuparse menos por el PER y más por las perspectivas de crecimiento de los beneficios.

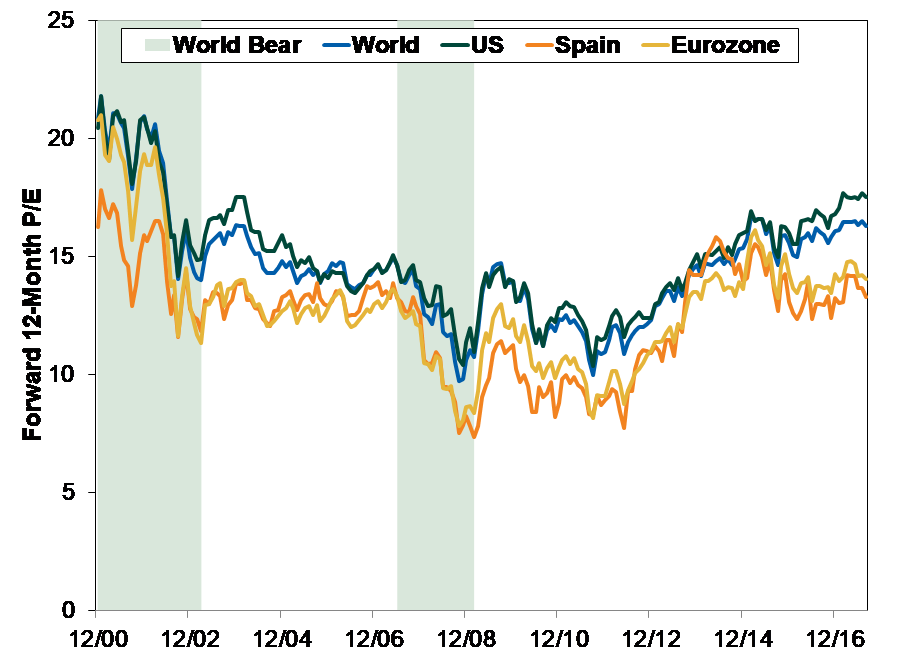

Los ciclos de crecimiento y valor suelen ponerse de moda y pasar de moda con frecuencia, como las grandes o pequeñas empresas, los países y los sectores líderes y virtualmente cualquier otra categoría en la que podamos pensar. En cualquier caso, los fans de las bajas valoraciones están por todos lados, y a muchos de ellos no les gusta lo que ven hoy. Tanto en Estados Unidos, como a nivel global, los ratios PER están por encima de la media y continúan subiendo. Los ratios PER españoles y de la eurozona, aunque están más bajos, también están por encima de la media.

Gráfico 1: Valoraciones de la renta variable global

Fuente: FactSet, a 5/9/2017. S&P 500, el MSCI Spain, el MSCI EMU y el MSCI World PER a 12 meses. De diciembre de 1999 a 31 de agosto de2017.

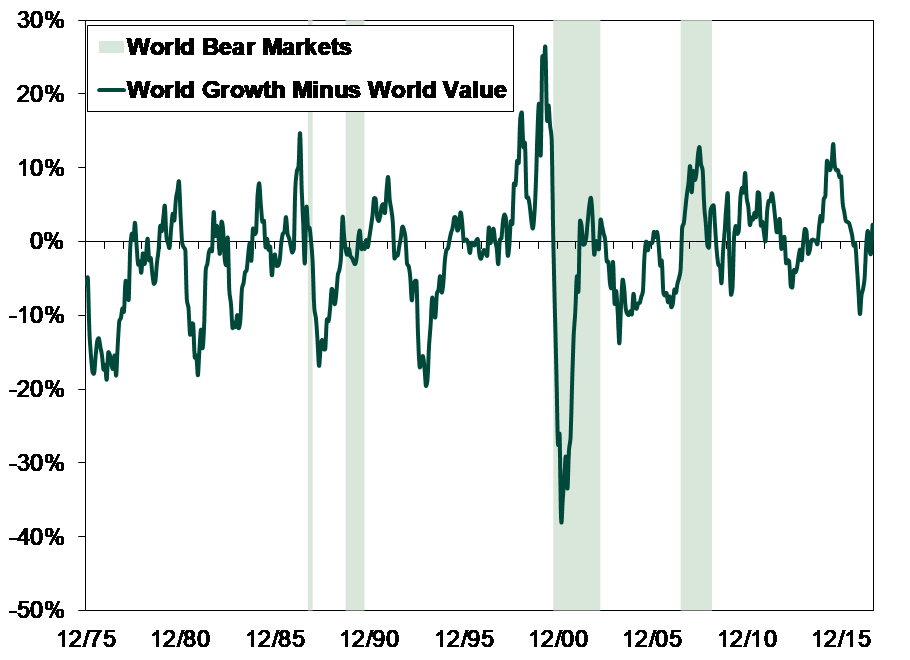

El buen comportamiento de las acciones crecimiento no explica completamente la valoración actual del mercado. La energía, por ejemplo, tiene el mayor ratio PER de cualquier sector, debido fundamentalmente a que los bajos precios del petróleo han reducido los beneficios. Sin embargo, la mayor parte de los sectores cotizan con unos ratios PER superiores a la media histórica. Esto es algo típico de los periodos dominados por las acciones crecimiento: cuando las acciones de crecimiento, con sus típicas valoraciones más elevadas, tienen mejores resultados, las valoraciones del mercado suelen subir. El liderazgo de las acciones crecimiento no tiene por qué ser tampoco una señal de alarma. Como muestra el siguiente gráfico, las acciones valor pueden impulsar los mercados alcistas durante años antes de que acaben.

Gráfico 2: Comportamiento mundial histórico del crecimiento vs. valor

Fuente: FactSet, al 5/9/2017. MSCI World Growth Index con rentabilidad a 12 meses menos la rentabilidad a doce meses del MSCI World Value. Desde diciembre de 1974 a agosto de 2017. Los mercados bajistas (sombreados en verde) están basados en las rentabilidades mensuales del MSCI World returns con dividendos netos. Todos los retornos de los mercados bajistas están en pesetas desde diciembre de 1974 a diciembre de 1998 y en euros desde diciembre de 1998 a Agosto de 2017.

En este particular mercado alcista, las acciones de crecimiento empezaron a superar la rentabilidad del mercado a mediados de 2013, justo cuando comenzó a surgir el temor sobre las altas valoraciones. Tras caer entre julio de 2015 y diciembre de 2016, el crecimiento comenzó a subir de nuevo, haciendo reaparecer los temores de los elevados PER de la bolsa.

Aunque esas preocupaciones son comunes en los mercados alcistas, se han exagerado esta vez porque los inversores no habían visto a las acciones crecimiento liderar de forma persistente desde 1990. Miren de nuevo el segundo gráfico y podrán ver que el grupo valor lo hizo mejor en el mercado alcista de 2003 a 2007. De la misma forma, el primer gráfico muestra cómo la mayor parte de los PER cayeron. ¿Por qué? Principalmente porque el mercado alcista finalizó del golpe antes de que el optimismo de unos PER que aumentaban, de la mano de las acciones crecimiento, tuvieran la oportunidad de brillar. Por lo tanto, para muchos inversores hoy, que se produzca una subida persistente de la renta variable mientras las valoraciones son más elevadas de lo habitual, puede parecer poco normal, extraño y arriesgado. Pero, en realidad, no es ninguna de esas cosas. Hay varias razones, tanto fundamentales, como basadas en el sentimiento, que generan el liderazgo de las acciones de crecimiento y que las valoraciones crezcan, en las fases finales de un mercado alcista.

Para empezar, los ciclos de los negocios afectan de forma diferente a las acciones valor y a las acciones crecimiento. La sensibilidad de las compañías valor a la economía implica que tienden a beneficiarse de forma desproporcionada cuando la economía rebota desde una recesión y sorprenden a los inversores pesimistas. Las de crecimiento, mientras tanto, tienden a liderar en una etapa posterior dentro de un mercado alcista, conforme aumenta el optimismo los inversores suelen favorecer las compañías de alta calidad con potencial de crecimiento de beneficios. Estas compañías típicamente implican mayores valoraciones, así que los PER suben: los inversores más confiados están dispuestos a pagar más por el crecimiento elevado de los beneficios que esperan.

Eventualmente, el sentimiento suele alcanzar un punto en el que los inversores creen que tienen una perspectiva clara de que la expansión de los beneficios del crecimiento se va a extender en el futuro. Esto es característico de las burbujas. En el año 2000 la burbuja de las tecnológicas se infló, por ejemplo, cuando los inversores elevaron las valoraciones de las puntcom ante un supuesto importante potencial de los beneficios de esas compañías.

En este mercado alcista no hemos alcanzado el punto en el que los invasores proyectan beneficios en un largo periodo en el tiempo y desdeñan las valoraciones. Pero el sentimiento se está calentando, y parece que esto está elevando las valoraciones y arrastra a las acciones de crecimiento con él. Y con certeza han sido las compañías con altos niveles PER y beneficios derivados de la innovación las que han liderado. Puede parecer que hablamos de empresas tecnológicas y, en parte, así es, ya que muchas (no todas) las compañías tecnológicas son empresas de crecimiento, un ejemplo en el que los sectores y el estilo de acciones se superponen. Hay que aclarar que las acciones de crecimiento no se limitan al sector tecnológico, pero es un buen ejemplo.

Finalmente, no creemos que los inversores deban preocuparse en exceso con las valoraciones de empresas de crecimiento. Su primacía hoy es la típica de un mercado alcista maduro caracterizado por un crecimiento sostenido de los beneficios y un sentimiento que se calienta lentamente y en un mundo caracterizado ampliamente por las compañías de crecimiento y con mejoras importantes tanto en Estados Unidos como en Europa, es lógico que los inversores paguen más por los beneficios futuros y que pujen por las acciones.

Fisher Investments España es la sucursal española de Fisher Investments Europe Limited, compañía propiedad de Fisher Investments. Fisher Investments es una gestora de inversiones privada e independiente. Fisher Investments Europe delega la gestión de carteras a su empresa matriz. Este artículo refleja la opinión del equipo editorial de Fisher Investments. Dicha opinión puede cambiar en cualquier momento. Se proporciona la información sobre los mercados de valores con fines informativos. Este artículo no debe considerarse una recomendación de inversión para que compre o venda valores concretos.