CHINA Y EMERGENTES, LOS GRANDES FOCOS DE INCERTIDUMBRE

José Luis Cárpatos, analista independiente, considera que la clave de todo el año será China. De hecho, resalta que “en 2015 fue el que generó los mayores sustos, como la fuerte caída de la bolsa en agosto, y el que ha hundido al sectorial de materiales básicos”.

Esa ralentización sigue siendo vista con temor y probablemente China no alcance el objetivo de crecimiento anual real del 6,5% fijado por su plan quinquenal actual, aunque, según los expertos de BlackRock, “eso no es ninguna tragedia. Incluso un crecimiento del PIB real del 5% sería saludable para una economía de aproximadamente 20 billones de dólares”. Y, es que, mover a este gigante con pies de barro no es fácil; aunque las múltiples reformas puestas en marcha por su gobierno, como el paso a un sistema de precios de mercado y la reducción del exceso de capacidad en el sector manufacturero, están estimulando el PIB del país a corto plazo, el principal riesgo de la economía china reside en su alto endeudamiento, hasta 2,8 veces el PIB, así como la elevada dependencia de la inversión, que representa el 44% del PIB. Esto comprende un peligro para otros países del área emergente, “pues la demanda china y los exportadores de materias primas como Australia, Brasil, Venezuela o Rusia se enfrentan a un doble peligro, ya que el crecimiento chino ha seguido contrayéndose más y más rápido de lo previsto y la composición del crecimiento ha cambiado rápidamente, desde la demanda de recursos naturales hasta la demanda de bienes de consumo, servicios y productos lácteos”, advierten desde BlackRock. Por tanto, parte de la salvación de los emergentes pasa porque China logre torear la estabilización coyuntural.

Pero otro de los factores que más afecta a los emergentes es la subida de tipos de la Fed podría impactar negativamente en los países emergentes más endeudados en la estadounidense, pues sus niveles de deuda aumentarán correspondientemente. Además, desde Banca March se acelerarán aún más la salida de capitales de estos países. Más allá de China, país que los expertos aconsejan encarecidamente dejar al margen de nuestras inversiones, en el mundo emergente los países que se perciben con más riesgo son Brasil y Turquía, mientras que India sigue siendo el adalid del avance económico.

EEUU COMIENZA A CAMINAR SOLO

FED se distancia del resto de Bancos Centrales siendo la primera en subir tipos. Esta política agresiva lleva tres años de ventaja al BCE, pues en Europa se pronostica que suba tipos a principios de 2019. Además, el consenso de expertos maneja entre 2 y 4 subidas de tipos en EEUU a lo largo de este ejercicio, para terminar el año con ellos entre el 0,75%-1%. Estamos ante el final del dinero fácil que ha impulsado a los mercados estadounidenses en los últimos años; ahora éstos tendrán que aprender a caminar solos y las empresas deberán coger el testigo de la Fed, lo que no se hará nada fácil con un dólar fuerte. Aun así, las previsiones apuntan a un aumento del PIB hasta el 2,5% y una aceleración de la actividad que no alcanzará niveles anteriores a recuperaciones económicas al mantenerse por debajo del 3%. En este contexto, “la actividad estará impulsada por la reactivación del sector inmobiliario y el consumo privado”, indican desde Banca March.

Sin embargo, la apreciación del dólar también traerá sus consecuencias negativas, como el freno de las exportaciones, lo que, unido a la caída de la inversión en el sector energético, restará décimas al crecimiento. Se estima que la menor inversión energética restó cuatro décimas al PIB en 2015 y no se espera una recuperación a corto plazo.

EUROPA SIGUE ADELANTE GUIADA POR EL BCE

El panorama macroeconómico de Europa apunta a una gradual aceleración de la actividad en la región. La eurozona continúa saliendo del hoyo y este año podría crecer un 1,7%, su nivel más alto desde 2011, impulsada por factores como los menores precios energéticos, bajos tipos de interés y el consumo interno, así como el incremento de las exportaciones por la caída del euro. Además, el BCE seguirá moviendo sus hilos. Aunque Draghi decepcionó al mercado con las medidas implementadas en diciembre, lo que lastró la renta variable y provocó una considerable subida del euro y de los tipos, muchos expertos coinciden en pensar que Mario Draghi dejó una puerta abierta a tomar más medidas. La revisión a la baja las expectativas de inflación es una declaración de intenciones y el organismo podría implementar más medidas a lo largo de 2016, como el esperado aumento de la cantidad de compras mensuales hasta los 80.000 millones, aunque se descarta que asistamos a compra de acciones, como hiciera el BoJ. Esto podría impulsar la concesión de créditos en la región y, sobre todo, apoyaría al mercado de renta variable, lo que le convierte en la alternativa más rentable para estos meses.

Pero no todo será un camino de rosas, pues los síntomas de debilidad por parte de la inversión empresarial, la desigual recuperación, el alto desempleo de la región y la posible caída de las exportaciones hacia China por la ralentización del gigante asiático (una ralentización del 1% en el PIB chino reduciría el PIB europeo entre el 0,1 y el 0,2%), podrían obstaculizar el crecimiento de la eurozona.

Lea el resto del artículo en el pdf descargable de la REVISTA pinchando aquí

Si aún no es suscriptor, suscríbase pinchando aquí

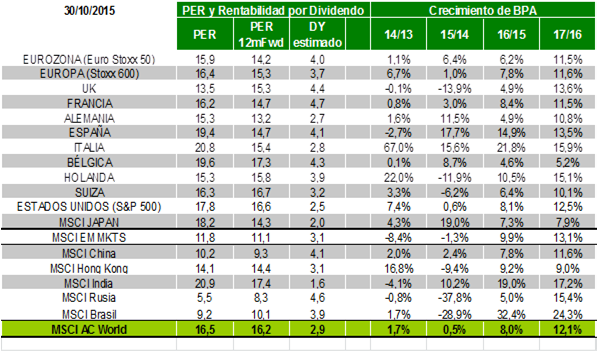

PREVISIONES DE MERCADO

Fuente: Banca March