El escenario económico central para el próximo año que maneja Santander Wealth Management & Insurance, la división del grupo que aglutina el negocio de banca privada, gestión de activos y seguros, apunta a un crecimiento económico más moderado y una inflación a la baja que permitirá iniciar el descenso paulatino de los tipos de interés.

Con este escenario, en su Informe de Perspectivas de Mercado 2024, titulado Extendiendo el horizonte de inversión, indica que para 2024 los inversores deberían tener en cuenta estrategias más allá del corto plazo, que complementen el refugio que ofrecen en estos momentos para los inversores los mercados monetarios tras las recientes subidas de los tipos de interés oficiales. “Consideramos necesario combinar este posicionamiento con estrategias que permitan extender estos rendimientos durante un plazo mayor”, señala Víctor Matarranz, responsable global de la división en la carta de presentación del Informe.

En este sentido, el grupo cántabro apunta varias opciones que pueden suponer el año que viene atractivas oportunidades de inversión, como aumentar la duración de los bonos soberanos e incrementar exposición a bonos corporativos investment grade (grado de inversión). “Más allá de los bonos soberanos y los mercados monetarios, hay otros activos que cotizan a valoraciones razonables, con moderado riesgo crediticio y que representan oportunidades de inversión, como por ejemplo bonos corporativos con grado de inversión. Esto permite construir carteras de inversión equilibradas con un balance rentabilidad-riesgo diferencial respecto a los últimos años”, comenta Matarranz.

La entidad considera que es un excelente momento para construir carteras diversificadas, dados los elevados rendimientos disponibles tanto en activos sensibles a tipos de interés (deuda pública) como al ciclo económico (bonos corporativos y renta variable).

Para los inversores con perfiles más sofisticados, Santander Wealth Management & Insurance destaca los mercados privados, que registran rentabilidades superiores a través de un creciente número de soluciones de inversión alternativas como private equity, infraestructuras, private debt o capital riesgo. “El crecimiento de los mercados no cotizados es estructural y el coste de oportunidad de no contemplar este tipo de estrategias en las carteras de inversión de largo plazo es cada vez mayor. Hasta hace poco, este tipo de inversiones alternativas solo estaba disponible para inversores institucionales, pero las bancas privadas y gestoras están lanzando nuevos vehículos para dar acceso a sus clientes más sofisticados a este tipo de inversiones”, explica.

Víctor Matarranz, responsable global de Wealth Management & Insurance de Banco Santander.

También aconseja tomar posiciones en temáticas de transición energética, digital y comercial, con el objetivo de generar retornos diferenciales en el largo plazo. Dentro de éstas, resalta áreas como el reto de la descarbonización, la inteligencia artificial generativa, así como el impulso a la productividad global y los nuevos flujos de inversión (friendshoring y nearshoring).

Y, por último, apunta el potencial de invertir en renta variable con protección de capital vía estructurados, una estrategia que está apoyada por los moderados niveles de volatilidad actuales. Además, señala que existen oportunidades de posicionarse en determinados sectores, como los bancos y las energéticas, y en geografías donde los niveles de valoración reflejan ya un escenario adverso en crecimiento económico. Y, a medida que se despejen las dudas sobre los beneficios empresariales, Santander WM&I opina que regresará la oportunidad de volver a sobreponderar la renta variable.

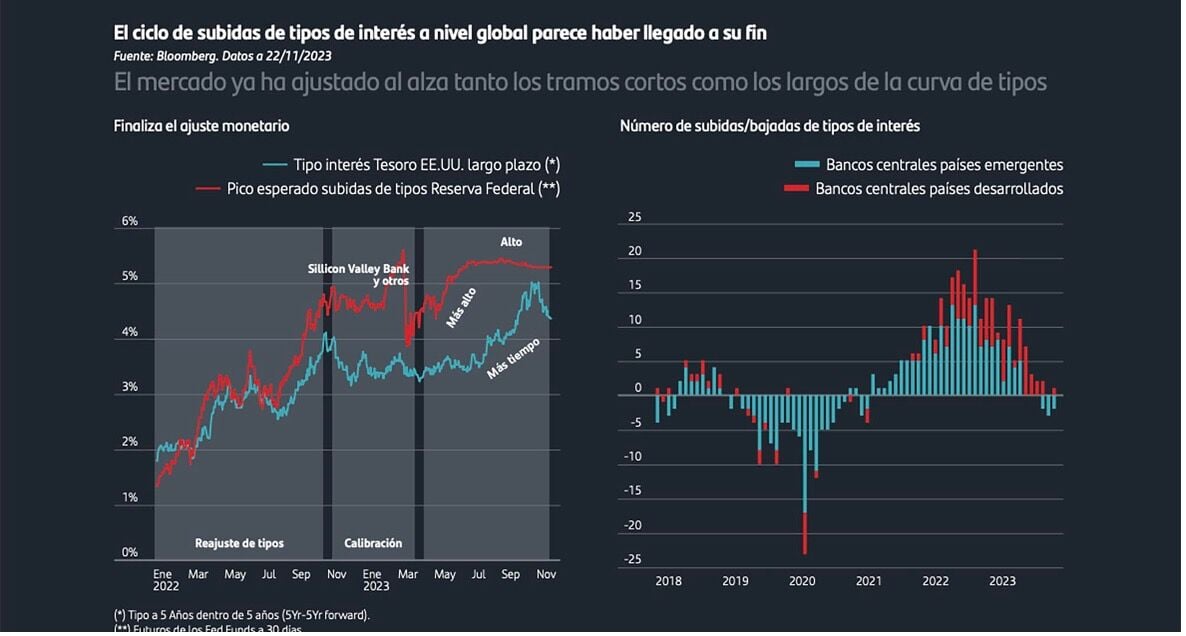

Sobre la evolución de los tipos de interés, afirma que el ciclo de subidas a nivel global “parece haber llegado a su fin”. La entidad considera que los bancos centrales a nivel global (con excepciones como Japón y China) han llevado los tipos de interés a niveles muy restrictivos que deberían bastar para moderar las tensiones inflacionistas. “Este cambio en el sesgo de la política monetaria está siendo posible gracias a la confirmación de que están remitiendo las presiones inflacionistas”, se indica en el informe. Y añade: “Los recortes de tipos no parecen inminentes, salvo en las economías emergentes, pero se producirán en 2024”.

Crecimiento económico

La firma apunta que el término más acertado para definir el escenario económico es el de long landing (aterrizaje largo), dado que lo que más caracteriza a este ciclo de ajuste es el hecho de que se esté produciendo de una manera prolongada y paulatina, contribuyendo a la percepción de moderación.

“En nuestra opinión, el factor diferencial que posibilita que el ajuste sea moderado y prolongado deriva del bajo nivel de endeudamiento del sector privado en el presente ciclo”, señala en el informe. “Las familias, y en menor grado las empresas, han sido muy cautelosas en sus decisiones de financiación y gasto en la última década. Esta disciplina financiera es una de las causas que apoyan que este ciclo de ajuste sea moderado: el sector privado, al haber evitado excesos financieros en el pasado reciente, no va a tener que restringir de forma agresiva el consumo discrecional y la inversión”, añade.

Según el consenso de los economistas recogido por Bloomberg, la previsión de crecimiento económico para 2024 en Estados Unidos es del 1,2%, y del 1,7% para 2025. En el caso de la zona del euro, el PIB se incrementará en un 0,6% el próximo año y el 1,5% el siguiente. Por su parte, la inflación bajará en 2024 hasta el 2,7% tanto en Estados Unidos como en la eurozona.